2020 is nog maar net begonnen. Maar voor veel aandelenbeleggers lijkt het misschien een eeuwigheid. Slechts 3 dagen in het nieuwe jaar begroette een gevreesd nieuwsbericht de markten.

De Verenigde Staten hebben een Iraanse topgeneraal vermoord, waardoor de vrees ontstond voor een totale oorlog tussen de twee landen.

Dat zorgde ervoor dat de wereldwijde aandelenmarkten tijdelijk sterk instortten. En net toen de markten leken te herstellen, vertoonde het Wuhan-coronavirus dat voor het eerst werd gemeld in december 2019 snelle tekenen van verspreiding in China en daarbuiten.

Dit riep herinneringen op aan SAR's in 2003, wat de markten deed schrikken en tegen het einde van de maand een nieuwe golf van verkopen op gang bracht.

Ik weet dat ik een en al kommer en kwel klonk. Maar wat de markten betreft, is dit iets buitengewoons? Nee.

Maar als dergelijke marktbewegingen u van streek maken en u laten slapen, bent u niet de enige. Voor degenen die het grootste deel van hun beleggingen in aandelen houden, is dit een natuurlijke reactie.

Waarom?

Omdat we in de voorbije crises hebben gezien hoeveel en hoe snel aandelen kunnen kelderen. Herstel kan pijnlijk lang duren. En niet iedereen heeft de luxe van tijd aan zijn zijde.

Als gevolg daarvan gingen velen op een vergeefse zoektocht om de ongrijpbare kunst van markttiming onder de knie te krijgen, wat vaak erger is dan niets doen.

Tenzij je denkt dat je slimmer bent dan iedereen op de markt, is mijn advies:probeer geen waarzegger te zijn en twijfel wat de markt zal doen.

Dus is er geen uitweg uit deze oplossing?

Als we een hoger rendement willen, hebben we dan geen andere keuze dan bij aandelen te blijven, erop uit te rijden en de risico's te dragen?

Nee.

Er zijn efficiëntere en veiligere manieren om rendement te genereren. En ook simpele. Een dergelijke strategie wordt Risk Parity genoemd, waar ik het in een eerdere post over had. In plaats van de markt te timen, werkt het op basis van 2 gezond verstandelijke principes.

In de Quant Investing-cursus leren we hoe men een multi-assetportefeuille met een laag risico kan opbouwen, bestaande uit aandelen, obligaties, grondstoffen en onroerend goed met behulp van een risicopariteitsbenadering.

De strategie is aangepast van wat we vroeger professioneel in het fonds uitvoerden, maar verkleind voor individuele beleggers (fonds heeft een grotere kapitaalvereiste ).

Het levert een behoorlijk rendement op met een aanzienlijk lager risico dan een 100% aandelen-ETF zoals SPY. Dit geeft ons veel ruimte om het rendement verder te vergroten door middel van leverage, oftewel het lenen van kapitaal.

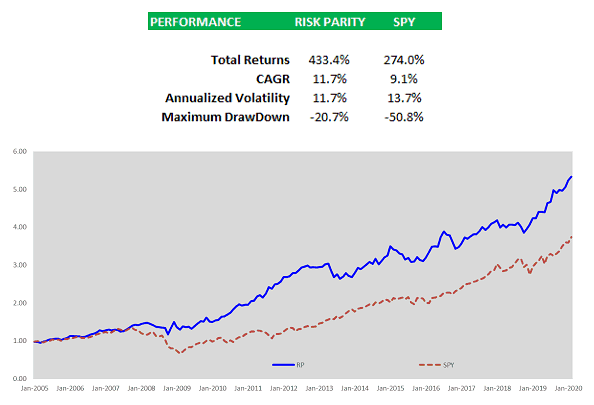

De tabel toont u de beproefde prestaties van de 1,7x Risk Parity-portefeuille ten opzichte van SPY van 2005-2020 (inclusief transactie-, slippage- en financieringskosten). Gedurende deze periode kan Risk Parity bijna 12% CAGR leveren tegen 9% voor SPY. En ondanks het gebruik van hefboomwerking, werkt het nog steeds met een lager risico, zowel in termen van volatiliteit als historische verliezen (maximale opname).

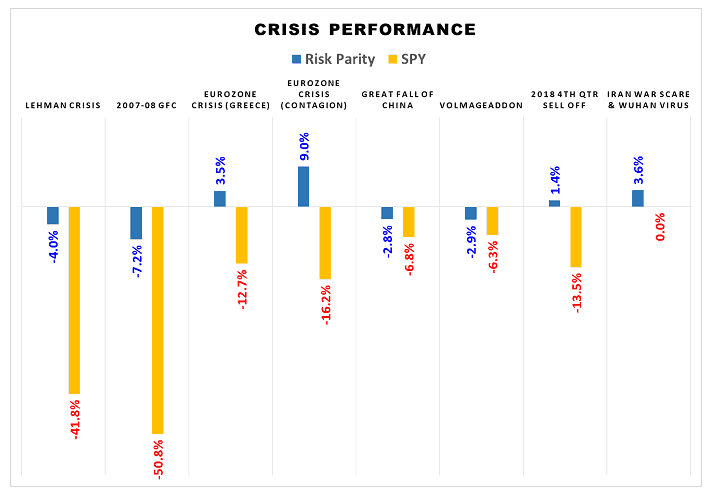

Wat ook de moeite waard is om te benadrukken, is de robuustheid van een dergelijke portefeuille tijdens grote aandelencrises. Het verliest aanzienlijk minder en levert zelfs een positieve prestatie tijdens sommige van deze moeilijke periodes (zie staafdiagram hieronder).

Sinds de introductiecursus begin november 2019 presteerden de prestaties van de Risk Parity-portefeuille gestaag in lijn met de verwachtingen.

We voeren de strategie nu ook naast het gebruik van echte fondsen. Het werd in januari aan een nieuwe test onderworpen en kwam goed uit.

Terwijl de wereldwijde aandelenmarkten naar het zuiden gingen, ging de risicopariteitsportefeuille tegen de trend in en steeg deze maand met ongeveer 3,6% (opmerking:de prestaties kunnen verschillen afhankelijk van de financierings- en transactiekosten van het individu).

Het is een goede maand om de wisselwerking tussen verschillende activa te zien. Naarmate de risico's escaleren, kregen aandelen de directe klap. In de tussentijd namen de activa van veilige havens toe, waardoor de klap werd opgevangen en meer.

Zo werkt risicopariteit.

Ouders die voor alles betalen, doen hun kinderen tekort

Vermogenswinstbelasting:wat u moet weten

11 cijfers die u moet weten voor een veilig pensioen

Upgradebeoordeling:wat u moet weten

Hoe te investeren voor de toekomst van uw kinderen

Verzekering voor beginners:wat u moet weten

Een pensioenplan voor DINK's