Herinner je je Jack en die magische bonen van hem nog? Welnu, levensverzekeringen met contante waarde beloften magische bonen - zoals, je weet wel, contant geld - maar het blijkt dat die bonen helemaal niet veel worden. (Zeker niet op dat gigantische bonenstaakniveau ter grootte van een wolkenkrabber.) Dat komt omdat levensverzekeringsmaatschappijen niet geweldig zijn in beleggen en zich moeten houden aan waar ze het beste in zijn:je inkomen vervangen als je sterft.

Dus, wat is levensverzekering tegen contante waarde? En wat is de contante waarde van een levensverzekering? Het belangrijkste is:is het de moeite waard? We helpen je de verwarring te doorbreken en de antwoorden te vinden die je zoekt.

Levensverzekering met contante waarde is een soort levensverzekering die je hele leven van kracht is en wordt geleverd met een soort spaarrekening erin ingebouwd.

Je betaalt hier dus voor twee dingen:het deel van de levensverzekering (het deel dat je gezin dekt als je sterft) en het deel van de contante waarde (de spaarrekening die zogenaamd je geld in de loop van de tijd laat groeien). Hoeveel veel het groeit echt, hangt af van het type contante waardebeleid dat u koopt en wat het rendement is.

Elk van deze beleidsregels werkt een beetje anders - en er zijn veel kleine lettertjes om door te waden. Hier is een overzicht van elk type levensverzekering met contante waarde.

Levensverzekeringen zijn de minst flexibele van de drie keuzes die we gaan dekken. Zodra u uw premie heeft bepaald, wordt dat bedrag permanent vastgelegd in uw polis. Je zit vast aan het betalen van dat premiebedrag elk jaar (of maand) voor, nou ja, je gehele leven. Een deel van die premie gaat naar het deel van de contante waarde van uw polis, en dat kan ook niet veranderen. U kunt verwachten dat uw rendement rond de 2% zal schommelen, dus het zal in principe de inflatie bijhouden. Hoe langer uw polis loopt, hoe meer contante waarde u opbouwt.

Universele levensverzekeringen zijn anders (en ingewikkelder) in vergelijking met het hele leven, omdat het wordt geleverd met "flexibele" premies en overlijdensuitkeringen. Dit betekent dat u enige controle heeft over hoeveel u aan premie betaalt. Als u zich goed voelt, kunt u uw maandelijkse premie "te veel betalen" en het verschil laten gaan naar de contante waarde van uw polis. En als u in de loop van de tijd genoeg van die contante waarde heeft opgebouwd, kan dit worden gebruikt om uw premies te verlagen (hierover later meer).

Als het gaat om hoe uw geld zich in de loop van de tijd zal opbouwen, hangt het allemaal af van het type universele levensverzekering dat u heeft (weet u nog dat we zeiden dat het ingewikkeld was?). Deze typen zijn:variabele universele levensduur, gegarandeerde universele levensduur en geïndexeerde universele levensduur.

Variabele levensverzekeringen zorgen voor een extra portie complicatie, omdat in tegenstelling tot het gewone universele leven en het hele leven - die beide een gegarandeerd rendement kunnen hebben - u met een variabel leven kunt beslissen hoe uw contante waarde wordt belegd. Dit kan bijvoorbeeld in aandelen of obligaties zijn. U zou dus aan het bellen zijn, en het is riskant als u uw beleggingen niet altijd in de gaten houdt. Oh, en variabele levensverzekeringen komen met waanzinnig hoge kosten, dus verwacht niet veel contante waarde te zien in de eerste drie jaar!

Die zinsnede "contante waarde" klinkt gaaf, niet? Misschien denk je dat je je eigen persoonlijke geldautomaat hebt die contant geld uitspuugt wanneer je het nodig hebt. Helaas maakt het die belofte niet waar.

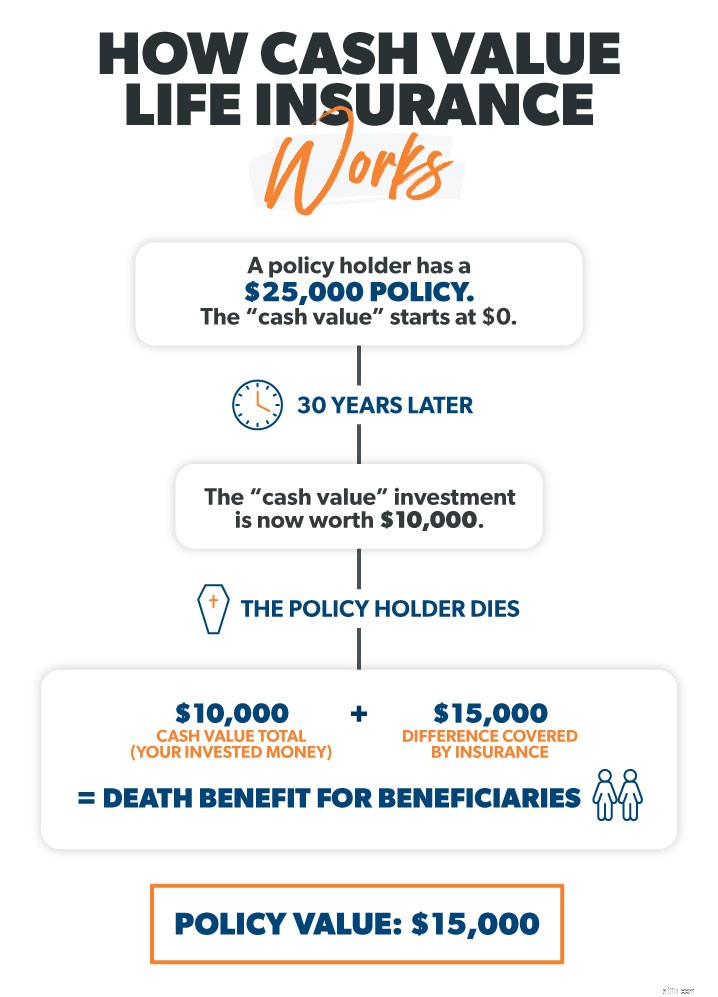

Contante waarde werkt als volgt:stel dat u $ 100 per maand betaalt voor uw levensverzekering met contante waarde. Een deel van die $ 100 dekt de kosten van het daadwerkelijk verzekeren van uw leven en de rest wordt door de verzekeringsmaatschappij in investeringen gestopt.

De uitsplitsing van hoeveel wordt geïnvesteerd versus hoeveel naar uw beleid gaat, varieert in de loop van de jaren. In de voorgaande jaren gaat een groter percentage van uw premies naar de contante waarde, terwijl in de latere jaren meer van uw premies naar uw polis gaan, omdat de verzekeringskosten zullen stijgen naarmate u ouder wordt.

Deze investeringen zijn bedoeld om op te bouwen en u in de loop van de tijd geld te verdienen. Zoals we eerder zeiden, hangt het rendement op uw belegging in contante waarde af van het type levensverzekering met contante waarde dat u koopt.

Verzekeringsmaatschappijen zullen de contante waarde als iets positiefs aanduiden. Je betaalt je premie, een deel wordt belegd en uiteindelijk krijg je een berg geld. . . net zo lang als je nog leeft.

Wacht, wat?

Ja. Meestal, als u niet gebruik de contante waarde terwijl je leeft, het gaat terug naar de verzekeringsmaatschappij als je sterft.

Hier is het ding:als u na een jaar probeert wat geld van uw levensverzekering met contante waarde te bemachtigen, raad eens hoeveel u zult hebben? Een dikke vette nul. Na drie jaar? Nog steeds nul.

Tijdens die eerste paar jaar zie je nee contante waarde vanwege alle vergoedingen, uitgaven, commissies en kosten die u aan de verzekeringsmaatschappij betaalt, alleen maar om een polis te hebben!

Jack hoefde niet lang te wachten tot die magische bonen in een enorme bonenstaak veranderden. Maar wat is de contante waarde van een levensverzekering - en bent u bereid 10-15 jaar te wachten op een behoorlijke contante waarde? Want zo lang duurt het.

Laten we zeggen dat je kunt wacht 10-15 jaar om uw contante waarde op te bouwen. Hoe kun je het eruit halen? Welnu, hier zijn uw keuzes, afhankelijk van of u een levensverzekering voor het hele leven of een universele/variabele levensverzekering hebt. . .

Dit komt het dichtst in de buurt van het daadwerkelijk opnemen van contant geld. Maar als u geld opneemt en het niet terug in uw polis stopt, raad eens wat er gebeurt? Uw overlijdensuitkering (je weet wel, het geld dat wordt uitbetaald als u overlijdt) zal verlagen .

Merk je op hoe al deze manieren om toegang te krijgen tot de contante waarde een addertje onder het gras hebben? U verlaagt uw overlijdensuitkering, krijgt te maken met een zware belasting of betaalt een vergoeding. Het zonder gevolgen voor u in handen krijgen van de contante waarde is niet in het belang van de verzekeraar. Het is hoe ze hun geld verdienen, en nog een reden om weg te blijven van levensverzekeringen met contante waarde.

Deze is makkelijk:Nee! Een van de ergste dingen die u kunt doen, is een levensverzekering met contante waarde kopen in de hoop dat dit u helpt bij uw pensionering. Het rendement kan de inflatie nauwelijks bijhouden en je wordt geraakt met tonnen vergoedingen en commissies.

U kunt veel beter een overlijdensrisicoverzekering kopen en 15% van uw gezinsinkomen investeren in goede beleggingsfondsen voor groeiaandelen via een Roth IRA en/of 401(k).

Inmiddels heb je waarschijnlijk de hint begrepen:een levensverzekering met contante waarde is een totale verspilling van geld. Maar we hebben nog niet eens het ergste bereikt! Zoals we eerder vermeldden, is de enige betaling die uw gezin krijgt, wanneer u overlijdt, het bedrag van de overlijdensuitkering. Elke contante waarde die je hebt opgebouwd, gaat terug naar de verzekeringsmaatschappij .

Laat dat maar tot je doordringen.

Je hebt je hele leven trouw geïnvesteerd om al dat geld aan de verzekeringsmaatschappij over te laten. Klinkt niet goed, toch? Maar zo verdienen verzekeringsmaatschappijen hun geld, en daarom verkopen ze u zo snel een levensverzekering met contante waarde.

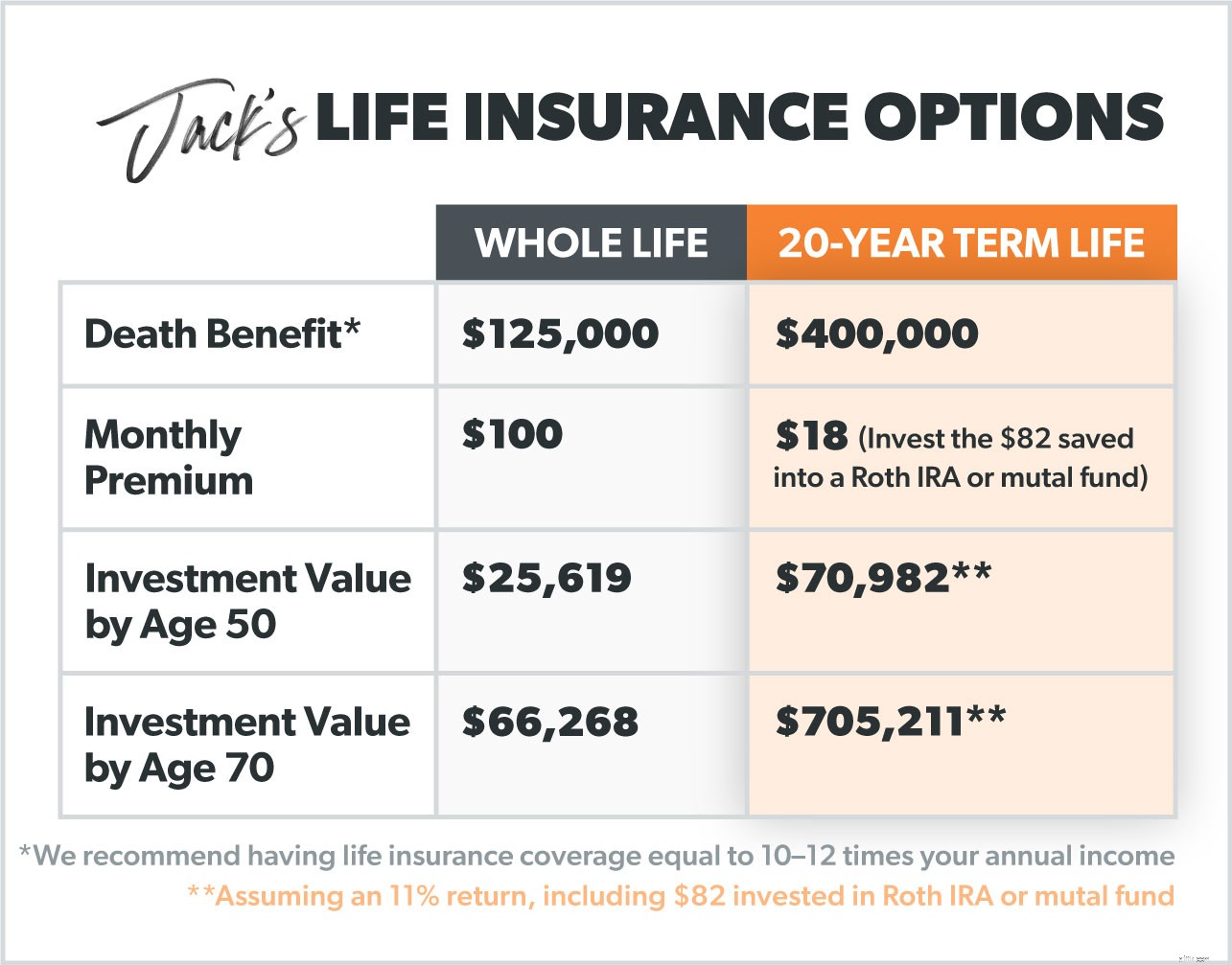

Laten we het hebben over een andere Jack. Hij is 30 jaar oud, rookt niet, is redelijk gezond en wil een levensverzekering. Maar hij is echt in de war met alle opties die er zijn. (Zijn we dat niet allemaal, Jack?)

Hij hoorde dat een overlijdensrisicoverzekering anders is omdat deze maar een bepaalde tijd meegaat (wij raden 15-20 jaar aan). Hij weet dat een overlijdensrisicoverzekering slechts . is levensverzekering en geen contante waarde, dus dat maakt het goedkoper. Deze Jack heeft misschien geen magische bonen, maar hij wil het beste halen uit wat hij wel heeft. Dus wat zijn zijn opties?

Als het gaat om de overlijdensuitkering van Jack, biedt een overlijdensrisicoverzekering bijna vier keer zoveel dekking. Maar hij betaalt er slechts $ 18 per maand voor! Als hij Dave's advies opvolgt als het gaat om investeren en zijn schulden afbetalen, zou hij zelfverzekerd zijn tegen de tijd dat hij met pensioen gaat. Het grootste verschil tussen een overlijdensrisicoverzekering en een contante waardepolis is de prijs die hij elke maand zou betalen. Ook al steekt hij een deel van de $ 100 van zijn contante waardepremie in beleggingen, het zal hem op de lange termijn niet zoveel opleveren in vergelijking met beleggen buiten zijn levensverzekeringspolis.

Dave zegt altijd niet levensverzekering kopen als belegging! Daar is het niet voor bedoeld, en het is een waardeloze manier om te investeren.

In de afgelopen jaren hebben meer mensen een polis met contante waarde gekocht, dus het is nog belangrijker voor ons om dit luid en duidelijk te zeggen:met een levensverzekering met contante waarde gooit u meer weg van uw geld terwijl u nog leeft, terwijl u het ergens anders zou kunnen sparen en beleggen voor veel meer rendement.

Als u schulden heeft en denkt dat een levensverzekering met contante waarde u zal helpen, is dat niet het geval. U (en uw gezin) kunnen er beter aan doen een overlijdensrisicoverzekering af te sluiten en 15% van uw gezinsinkomen in een Roth IRA en/of 401 (k) te steken die goede beleggingsfondsen biedt. Het is de slimme manier om uw geld voor u te laten werken!

Als u op zoek bent naar een nieuwe levensverzekering of een expert wilt om mee te praten, raden we Ramsey aan. Vertrouwde provider Zander Insurance. Laat geen dag voorbij gaan zonder beschermd te zijn. Begin hier om uw overlijdensrisicoverzekeringen aan te vragen.

7 manieren om de contante waarde van uw levensverzekering te benutten

Wat is een converteerbare overlijdensrisicoverzekering?

Wat is een overlijdensrisicoverzekering?

Levensverzekering met contante waarde

Wat is een in aanmerking komende levensgebeurtenis?

Wat is levensverzekeringen?

Wat is een volledige levensverzekering?