Gelooft u in het werken met een asset-allocatiebenadering in uw portefeuille?

Herbalanceert u uw portefeuille regelmatig?

Is het een verdienste om onze portefeuille te verdelen in activa met een lage correlatie?

Laten we in dit bericht een multi-assetportefeuille samenstellen die binnenlandse aandelen, internationale aandelen en goud combineert en kijken of deze superieure prestaties levert in vergelijking met een Buy-and-hold Nifty 50-portefeuille. Superieure prestaties kunnen een beter rendement betekenen, of een lagere volatiliteit, of gewoon betere risicogecorrigeerde rendementen. We vergelijken de prestaties van deze multi-assetportefeuille over de afgelopen 9 jaar.

Je zou kunnen stellen dat internationaal eigen vermogen niet echt een ander actief is en nog steeds eigen vermogen is. Eerlijk genoeg, maar laten we meespelen. Ik had een vastrentende activa kunnen toevoegen (bijvoorbeeld een liquide fonds) en de portefeuille nog verder kunnen diversifiëren. Ik heb echter geen vastrentende activa in de portefeuille opgenomen.

De afgelopen maanden hebben we verschillende beleggingsstrategieën of -ideeën getest en de prestaties vergeleken met de Buy-and-Hold Nifty 50-portefeuille. In sommige van de vorige berichten hebben we:

Voor deze analyse heb ik de volgende drie instrumenten gebruikt.

We gebruiken de gegevens voor bovenstaande 3 van 1 april 2011 tot 22 juli 2020 . Voor die tijd waren er geen passieve beleggingsopties voor het internationale aandelenfonds.

Met betrekking tot asset allocatie hebben we veel opties. We kunnen het geld gelijk verdelen over de 3 fondsen. Of aangezien u in India bent gevestigd, kunt u een hogere allocatie geven aan Nifty 50. Ik zou liever een hogere allocatie aan binnenlandse aandelen (Nifty 50) geven, omdat we daarmee de prestaties van onze portefeuille bewust of onbewust vergelijken.

Ik gebruik de volgende toewijzing:

De portefeuille wordt jaarlijks op 1 april opnieuw gebalanceerd

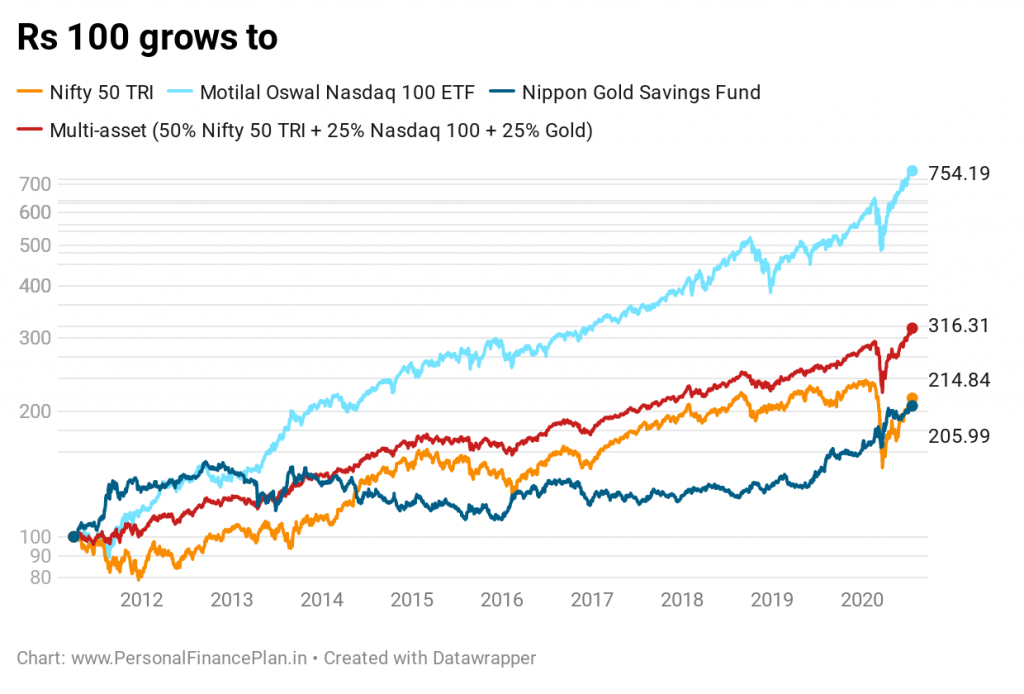

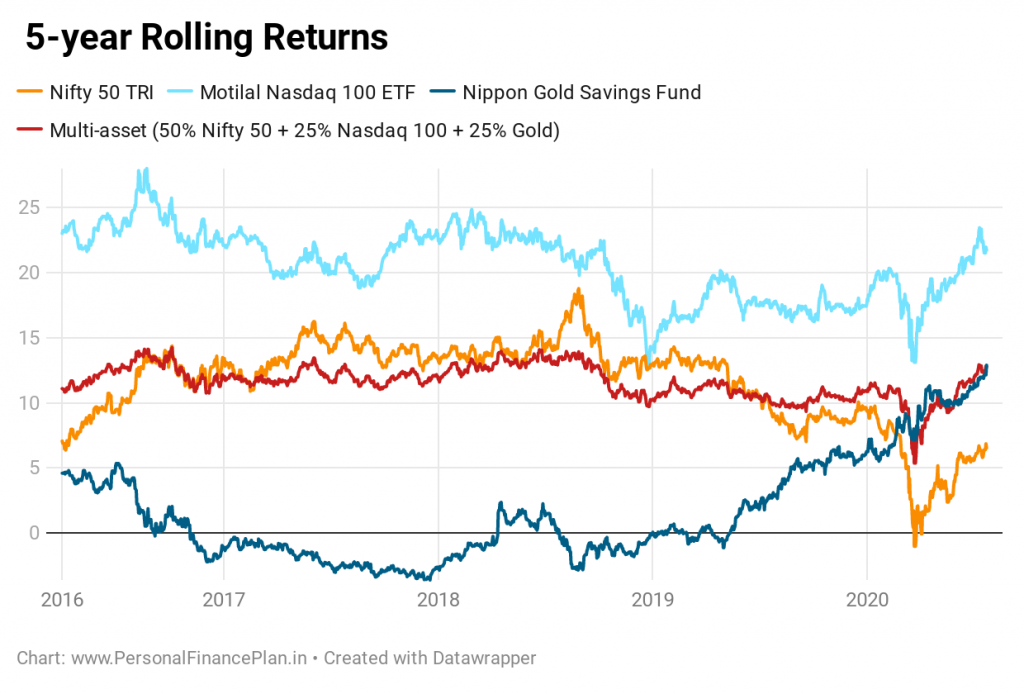

Laten we beginnen met punt-2-punts retouren.

Motilal Nasdaq 100 ETF is regelrechte winnaar met een CAGR van 24,24% per jaar. over de 9 oneven jaren. De multi-assetportefeuille (mix van Nifty, Nasdaq 100 ETF en Gold Savings Fund) staat op de tweede plaats met een CAGR van 13,17% per jaar. Nifty 100 TRI en het Gold Fund-rendement 8,56% per jaar en 8,07% per jaar respectievelijk.

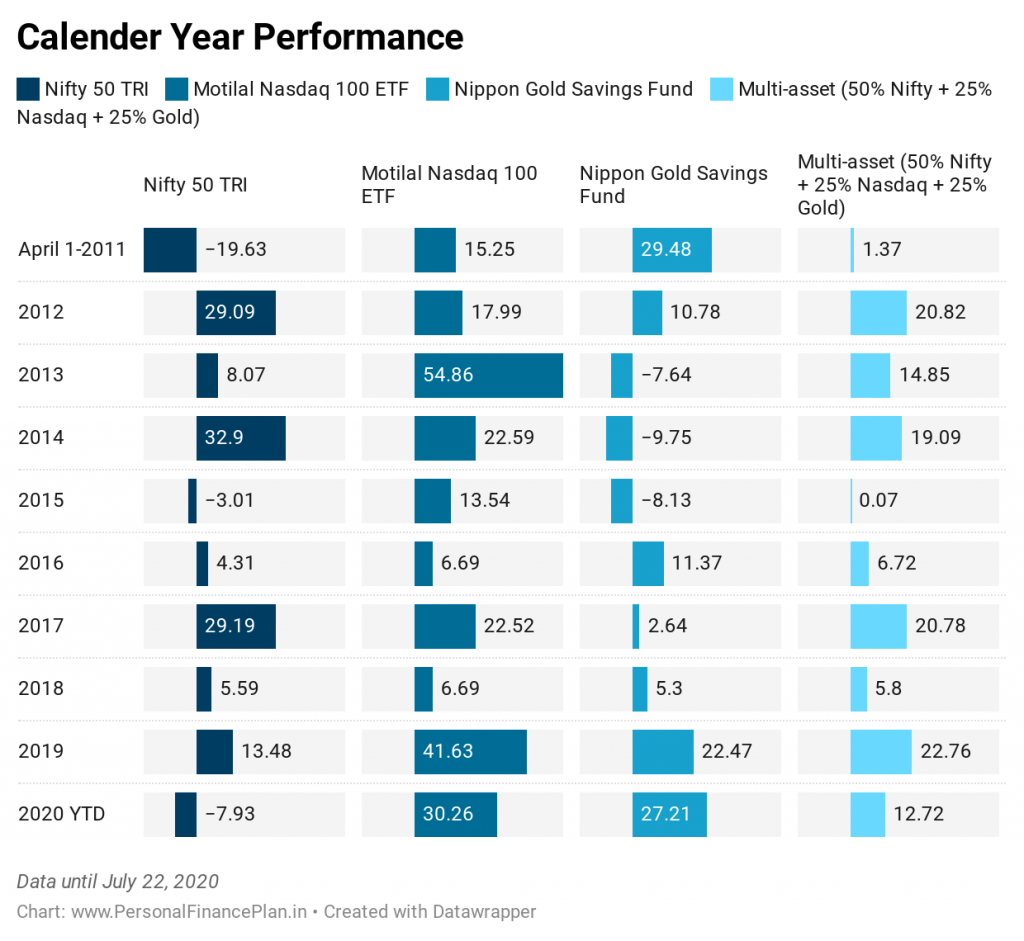

Hier is de voorstelling in elk kalenderjaar.

Terwijl Nifty 50 TRI in 3 kalenderjaren negatieve rendementen heeft opgeleverd, heeft de multi-assetportefeuille in geen enkel kalenderjaar een negatief rendement opgeleverd. Dit alleen al is een enorm positief punt. De multi-assetportefeuille heeft de Nifty 50 TRI in 7 van de 10 jaar verslagen.

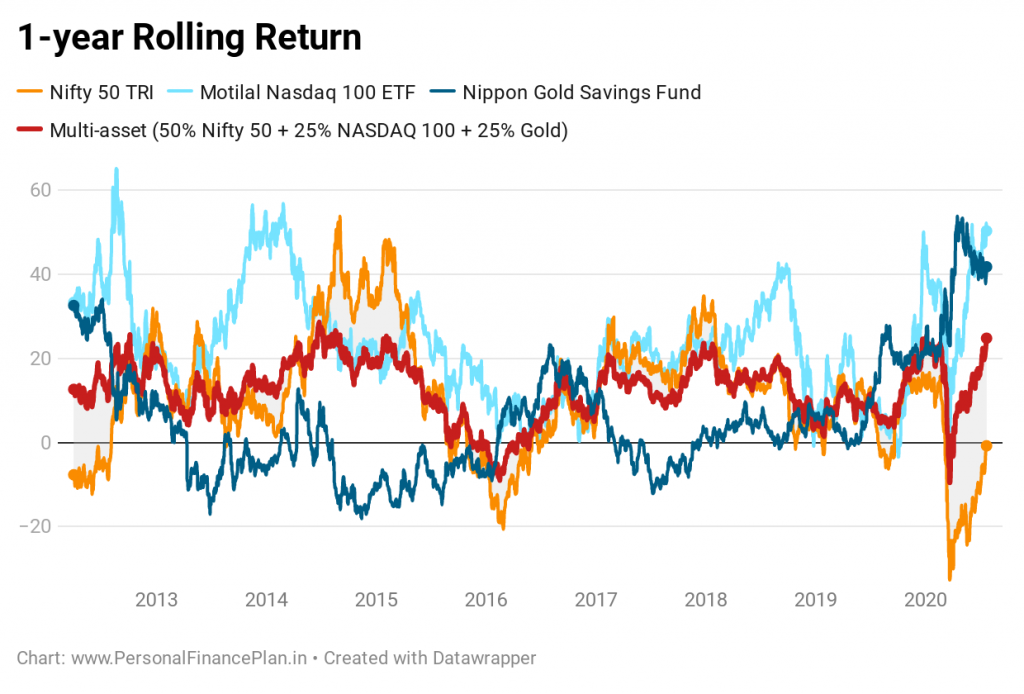

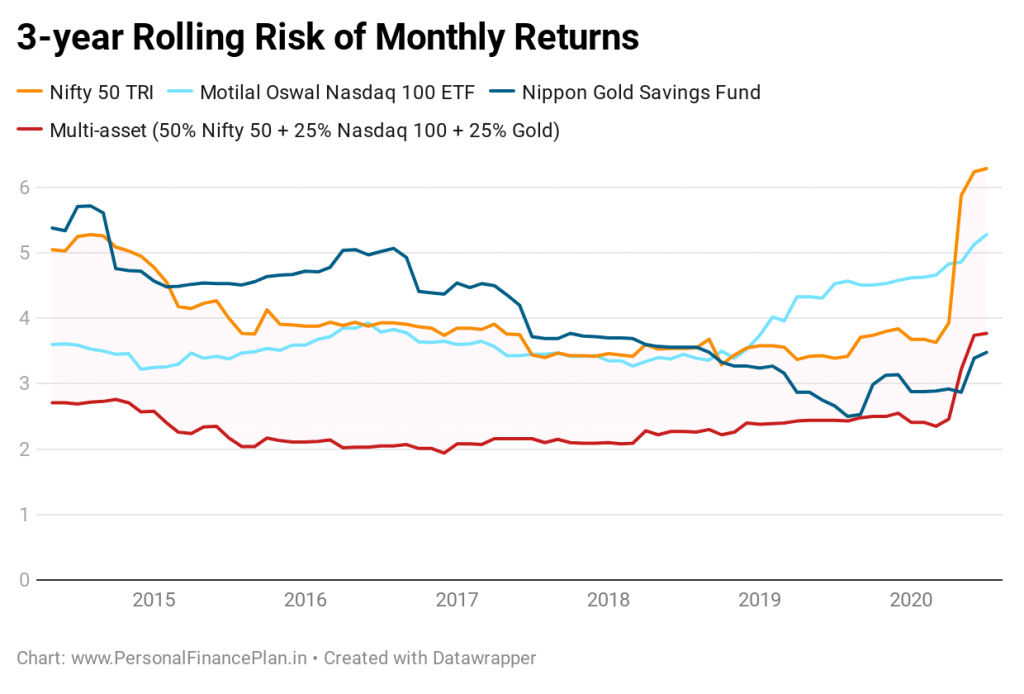

U kunt zien dat de prestaties van de multi-assetportefeuille veel consistenter zijn. Dat zou je ook verwachten als je activa met een lage correlatie aan de portefeuille toevoegt.

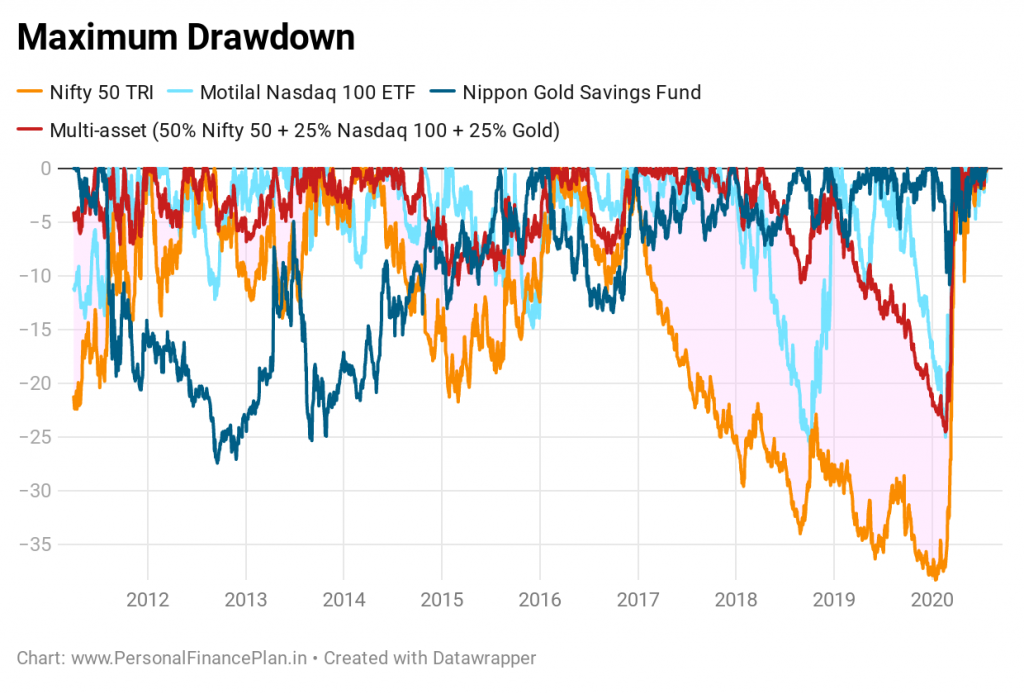

Neerwaartse bescherming is een belangrijke bron van overtollige opbrengsten. Laten we eens kijken hoe de multi-assetportefeuille heeft gepresteerd bij het beheren van opnames.

De multi-assetportefeuille doet het erg goed.

De multi-assetportefeuille heeft in dit opzicht super gepresteerd.

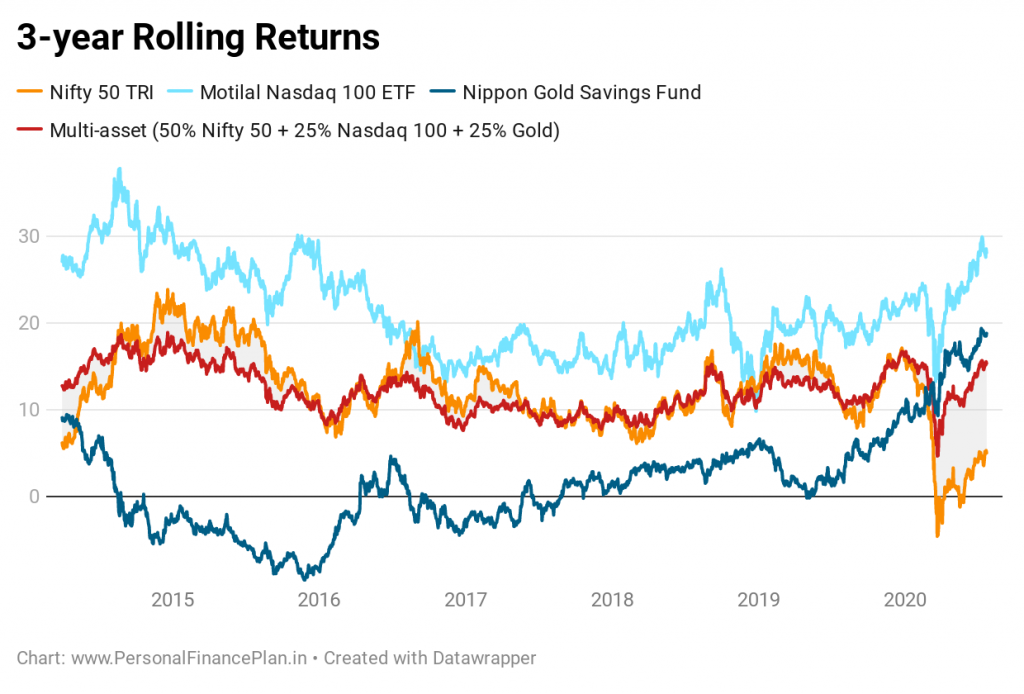

Dus de multi-assetportefeuille (voor de beschouwde periode) geeft veel betere rendementen dan de Nifty 50 TRI met een lagere volatiliteit en veel lagere opnames.

Wat kun je nog meer vragen?

De voordelen van diversificatie, asset allo cation, en regelmatige herbalancering van de portfolio in volle glorie.

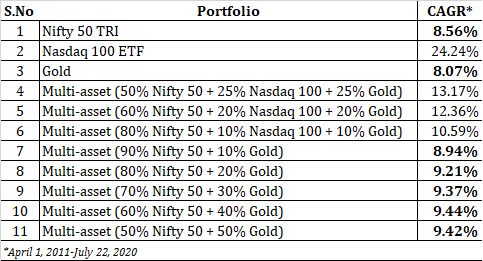

We weten dat de Nasdaq 100 ETF een belangrijke aanjager is geweest van het rendement in de hierboven besproken multi-assetportefeuille. Wat als we alleen goud en Nifty 50 hadden gecombineerd?

Laten we Nasdaq 100 weggooien uit de keuze aan investeringsopties. Laten we eens kijken hoe verschillende mixen van Gold Fund en Nifty TRI zouden hebben gepresteerd.

Zoals je ziet, heeft goud ook zonder Nasdaq 100 een toegevoegde waarde aan de pure aandelenportefeuille. U kunt zien dat een mix van een jaarlijks opnieuw uitgebalanceerde portefeuille van goud en Nifty een beter rendement heeft opgeleverd dan zowel 100% goud als 100% Nifty. Dit betekent dat de combinatieportefeuille een beter rendement heeft opgeleverd dan de twee onderliggende activa waaruit deze is samengesteld. Ik heb de volatiliteit van de combinatieportefeuille niet gecontroleerd, maar ik verwacht dat deze lager zal zijn dan een pure aandelenportefeuille.

Dat is de kracht van herbalancering van de portefeuille. Houd er rekening mee dat herbalancering niet altijd een hoger rendement oplevert dan individuele activa, maar de volatiliteit van de portefeuille waarschijnlijk zal verminderen.

Hoewel er geen garantie is dat het verleden zich zal herhalen, is het nuttig om verschillende activa aan uw portfolio toe te voegen. Hoewel de procentuele allocatie aan verschillende activa zal veranderen afhankelijk van uw comfort en risicobereidheid, zal het toevoegen van activa met een lage correlatie aan uw portefeuille op de lange termijn waarschijnlijk waarde toevoegen, hetzij in termen van hogere rendementen of lagere volatiliteit of beide.

Ik heb geen vastrentend (schuld)product aan deze portefeuille toegevoegd. Door vastrentende producten toe te voegen, wordt deze portefeuille nog robuuster.

Wat denk je?

ValueResearchOnline

NiftyIndices

De meeste internationale aandelenfondsen verslaan de S&P 500 TR (INR) niet

Goud en de wereldwijde financiële crisis van 2008

De ins en outs van de goudfuturesmarge

De correlatie tussen forex en goud

Wat is de aandelenmarkt? En hoe werkt het?

Het verschil tussen schuld- en aandelenfinanciering

Hoe werkt de Horizon Gold Card?