Als we kijken naar de daling in Nifty vanaf het begin van februari 2020, voelt het zeker als een crash. We waren tenslotte getuige van de grootste intraday-daling die de 10-jarige Nifty SIP Return naar 2,3% stuurde; 14-jarige SIP Terug naar 5% en we zagen ook de grootste intraday-winst na 10 jaar en daarna een stijging van 19% in april. Als je echter naar Nifty-waarderingsstatistieken kijkt, lijkt het alsof er al een herstel is of erger, het lijkt alsof de markt niet is ingestort!

De gepresenteerde gegevens zijn van 15 mei 2020. Sensex is 2,4% gedaald op het moment van schrijven (18 mei 09:35 uur), dus het is belangrijk om in gedachten te houden dat dingen op de een of andere manier behoorlijk snel kunnen veranderen. Ook in normale tijden kunnen marktwaarderingssignalen verwarrend zijn. Wees dus voorzichtig bij het verwerken van de onderstaande grafieken. We zullen eerst kijken naar de Nifty-waardering. De situatie voor midcaps en smallcaps kan anders zijn.

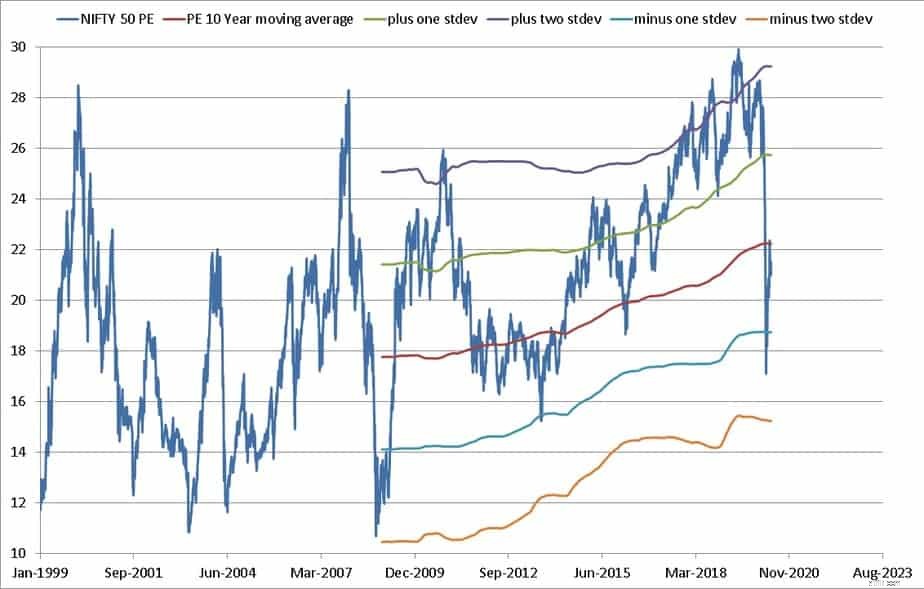

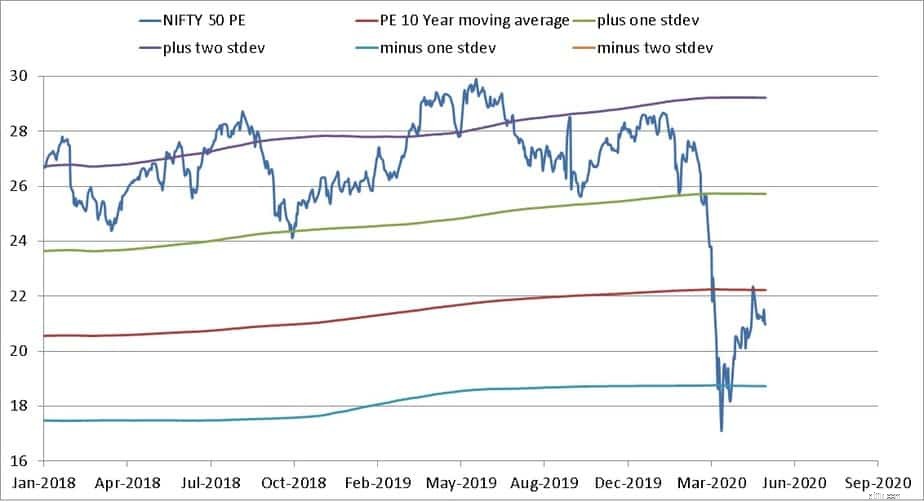

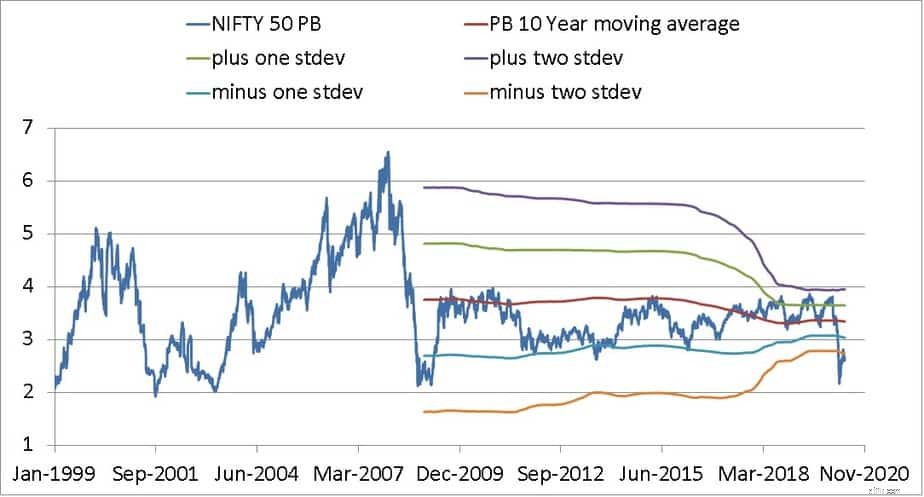

Laten we eerst eens kijken naar de NIfty PE met 10-jaars voortschrijdend gemiddelde en standaarddeviatiebanden. Dit is uitgezet met behulp van de Freefincal Market Valuation Tool. De PE is de prijs gedeeld door de winst per aandeel. Een hoge PE staat voor overwaardering ten opzichte van wat het aandeel of de index verdient.

De Nifty PE corrigeerde van bijna de plus twee standaarddeviatielijn naar onder de min-één standaarddevlijn en bewoog na 23 maart weer helemaal dicht bij het 10-jarig gemiddelde.

De crash van 2008 was veel dieper en duurde langer om weer omhoog te gaan. Als je naar de NIfty PE kijkt (kijk hieronder nader), dan is de Nifty nu "redelijk gewaardeerd". Het was slechts een paar dagen "ondergewaardeerd" zoals in augustus 2013! Is dit een crash of slechts een correctie?

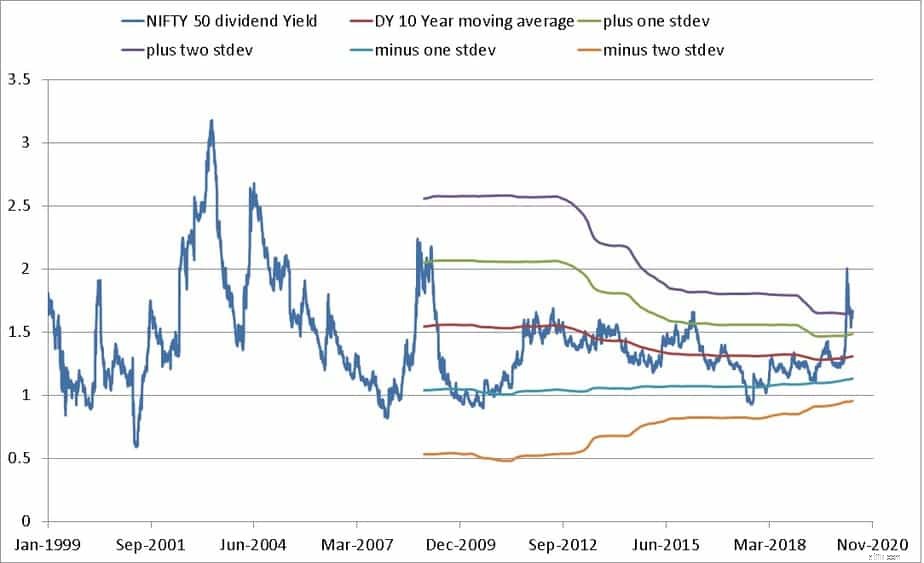

De NIfty PB wordt weergegeven in een soortgelijk formaat als hierboven. De prijs-naar-boekwaarde vertelt u voor hoeveel de index handelt in vergelijking met wat het daadwerkelijk waard is. De huidige PB ligt ongeveer twee standaarddeviaties onder het 10-Y-gemiddelde, vergelijkbaar met het niveau van 2008. Betekent dat dan dat de markt ondergewaardeerd is?!

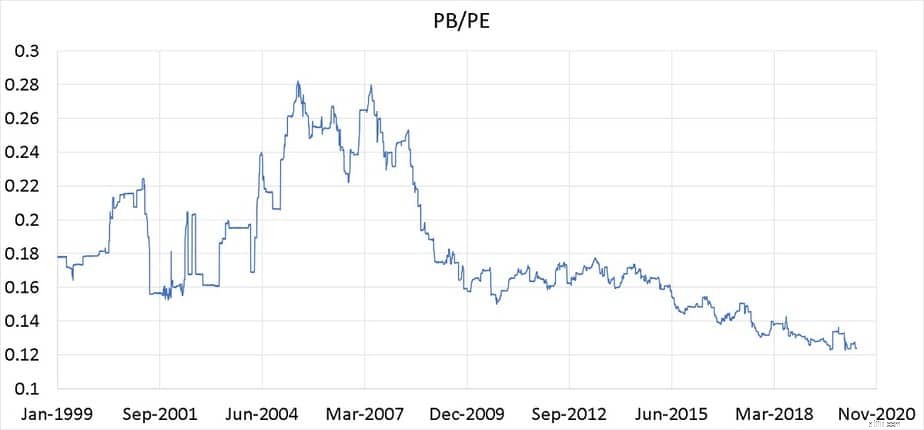

De NIfty PB gedeeld door NIfty PE =winst per aandeel gedeeld door boekwaarde is absoluut laag. Dit wordt ook wel boekrendement genoemd en is een maatstaf voor het rendement op het eigen vermogen. Dit zou verklaren waarom Nifty-rendementen al een tijdje naar het zuiden gaan:15-jarige Nifty SIP-rendementen crashen tot 8% (51% reductie sinds 2014).

Handige ROE of PB gedeeld door PE van jan. 1999 tot mei 2020 Merk op dat er hier geen teken is van de crash, in tegenstelling tot 2008! Er is geen teken van de toename van de ROE-weddenschap 2013-2019 zoals tijdens de bull run van vóór 2008. Dit is de reden waarom ik al een tijdje zeg dat de stierenrennen die we hebben gezien voornamelijk pluisjes zijn.

Het Nifty-dividendrendement ligt ook rond het niveau van 2008. De lage EPS lijkt de NIfty PE te ondersteunen.

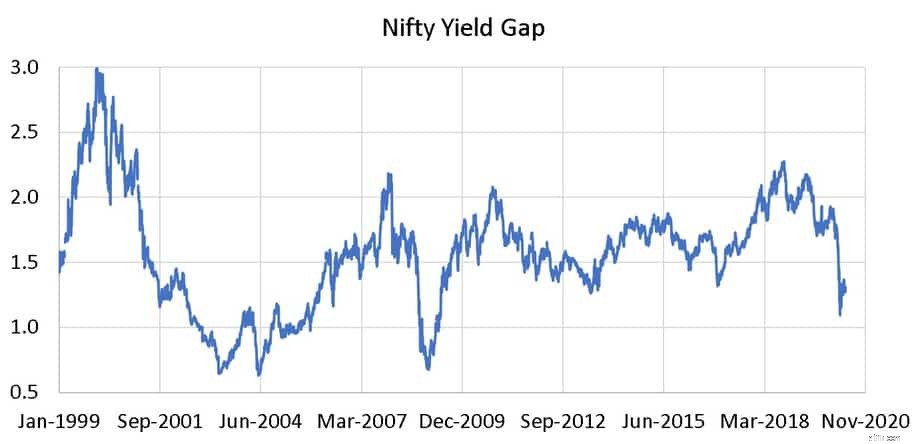

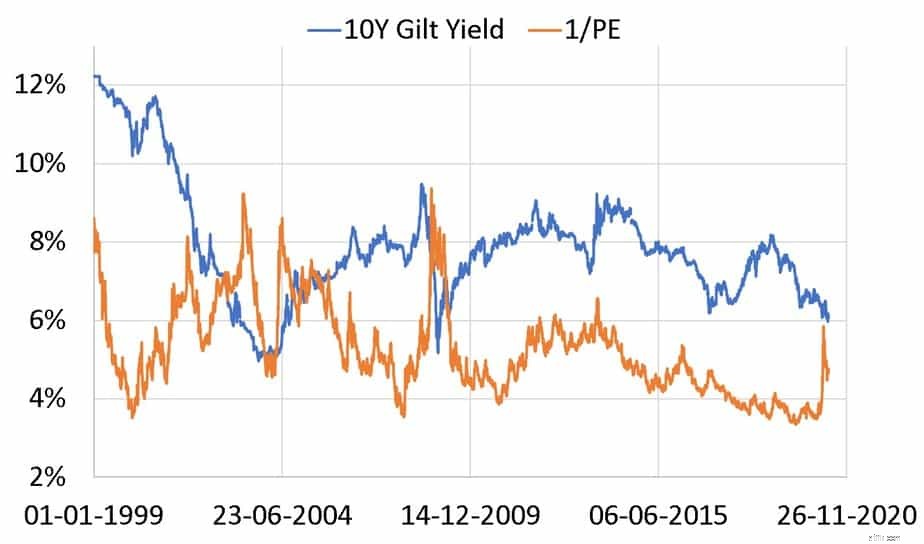

Aangezien het dividendrendement geen rekening houdt met ingehouden winsten, kan men de inverse van de PE gebruiken die bekend staat als de winstopbrengst . Dit is de winst van aandelen als een "rendement" (waardoor het vergelijkbaar is met een obligatierendement). Hieronder wordt het winstrendement (1/PE) en het 10Y vergulde rendement weergegeven.

Tijdens de crash van 2008 stortte het rendement op staatsobligaties in en daalden de aandelenkoersen zo sterk dat het winstrendement omhoogschoot. In 2020 waren de goudopbrengsten al aan het dalen vóór de crash en de winstrendementen schoten en daalden weer.

We kunnen een rendementsverschil definiëren =(10-jaars overheidseffectenrendement) X (P/E Nifty-indexratio). DSP Dynamic Asset Allocatiefonds was gebaseerd op dit model (nu niet). U kunt hier details over de yield gap raadplegen:Dynamic Asset Allocation Mutual Funds:Yield Gap vs. P/E Ratio

Yield Gap <1 impliceert aandelenrendement

Voorafgaand aan de bull run van de jaren 2000, toen de rente instortte, was de Yield Gap <1. Het vond een korte tijd plaats in 2008. In 2020 bereikte het nooit 1 en is nu een comfortabele 1,28. U kunt zich voorstellen waarom DSP afstand nam van het yield gap-model. Tijdens een bull run (inkomstengedreven of pluisgedreven) neigt de Yield Gap ruim boven de 1 te liggen en het fonds belegde in obligaties toen de wereld in aandelen zat. Betekenis geen doel, geen winst! Het punt hier is dat de crash van 2020 niet diep genoeg is (zoals op datum).

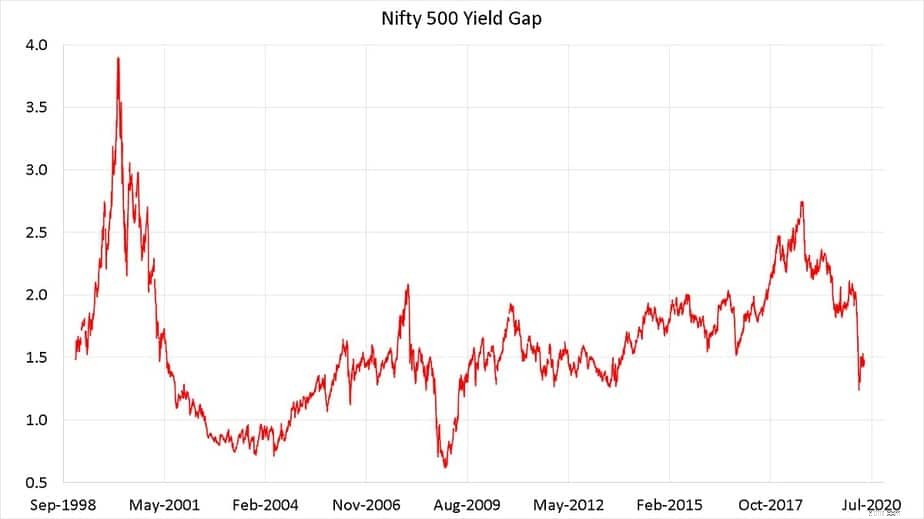

De situatie met NIfty 500 is niet anders.

Samenvattend, de daling van FEB 2020, hoewel een van de steilste in de geschiedenis, is zoals op de dag van vandaag (15 mei) aantoonbaar meer een correctie van hoge waarderingen dan een crash. de bovenstaande analyse wijst op het verdwijnen van ROE uit onze markten en met de afsluiting kan het maanden of jaren duren voordat er een "echte" door ROE aangedreven bullmarkt is. Investeer niet in aandelen als uw doel nog maar een paar jaar verwijderd is! Het is sowieso riskant, nu veel meer.