Strategische relevantie van onboarding van klanten

Strategische relevantie van onboarding van klanten

Wij zijn van mening dat een snel en gemakkelijk onboardingproces voor klanten een concurrentievoordeel kan zijn voor financiële instellingen.

Toekomstige klanten krijgen hun eerste indruk van providers door onboarding, en dit kan een belangrijke onderscheidende factor zijn bij het vergelijken en kiezen tussen hen. Duidelijk gedefinieerde en consequent geïmplementeerde onboarding-normen zijn ook essentieel om de risicobereidheid van de bank te beheersen en om te voldoen aan de verwachtingen van de regelgevende instanties.

Belangrijke inzichten uit de nieuwste editie

Zwitserse vermogensbeheerders staan voor grote uitdagingen bij het optimaliseren en digitaliseren van de onboarding-processen van klanten;

Figuur 1:Belangrijkste inzichten

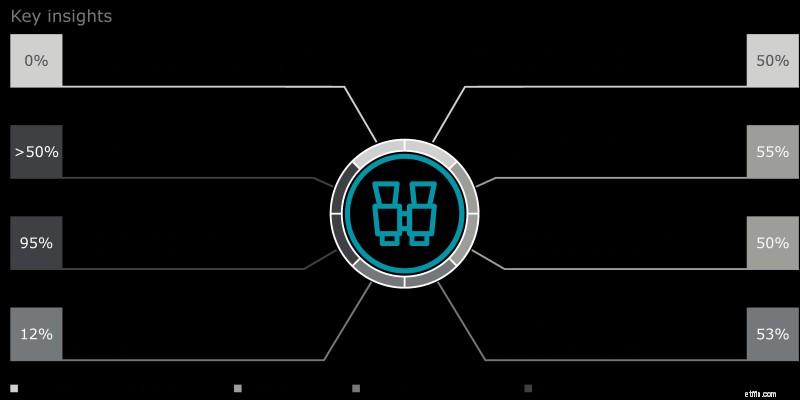

Een paar toonaangevende vermogensbeheerders hebben geïnvesteerd in het verbeteren van de onboarding van klanten om een handig en eenvoudig proces te creëren dat volledig digitaal kan zijn. Andere instellingen hebben echter een concurrentienadeel. Ten eerste beschouwen de meeste van de deelnemende banken in ons onderzoek hun onboarding-proces als 'niet handig' voor klanten. Ten tweede beschreef meer dan 50% hun klantonboarding-processen als 'ingewikkeld' of 'zeer gecompliceerd'. Ten derde heeft de helft nog steeds een 'volledig op papier gebaseerde' interface met klanten, omdat ze niet in staat zijn om klanten digitaal te identificeren en de relevante vereiste informatie digitaal te verzamelen (zie figuur 2).

Figuur 2:Ervaring met onboarding van klanten

Vanuit een front-to-back procesperspectief zijn er vier sleutelfuncties betrokken bij de onboarding van klanten:Client Relationship Management, Business Risk/Compliance (Front Support), Operations en Compliance &Risk. Gemiddeld in de vermogensbeheersector besteedt de Client Relationship Management-functie 23%, Business Risk/Compliance (Front Support) 19%, Operations ook 19% en Compliance &Risk 33% van hun totale FTE-capaciteit aan onboarding-gerelateerde activiteiten van klanten . Dit dient als bewijs dat het onboarding van klanten een front-to-back-proces is dat veel capaciteit in beslag neemt en dus een belangrijke kans biedt om de efficiëntie te verhogen.

Vanuit het oogpunt van risicogovernance zijn in de meeste gevallen de controlefuncties (tweede verdedigingslinie) operationeel nauw betrokken bij het onboardingproces. De meeste banken noemden het duidelijk verdelen van verantwoordelijkheden tussen de eerste en tweede verdedigingslinie als een van hun grootste uitdagingen. Als de Compliance-functie betrokken is bij zowel operationele als controlerende/monitoringactiviteiten, wordt haar onafhankelijkheid beperkt.

We hadden controversiële discussies over de rol van Compliance bij het nemen van klantrisicobeslissingen. Het is duidelijk dat Compliance een belangrijke rol speelt bij het definiëren van KYC-normen voor goedkeuring door klanten en bij de due diligence van klanten met een hoger risico. Compliance als controlefunctie zou echter niet de uiteindelijke beslisser moeten zijn, aangezien dit het eigendom van de bedrijfsfuncties beperkt.

Enkele van de meest relevante KPI's zijn doorlooptijden en herbezoekratio's.

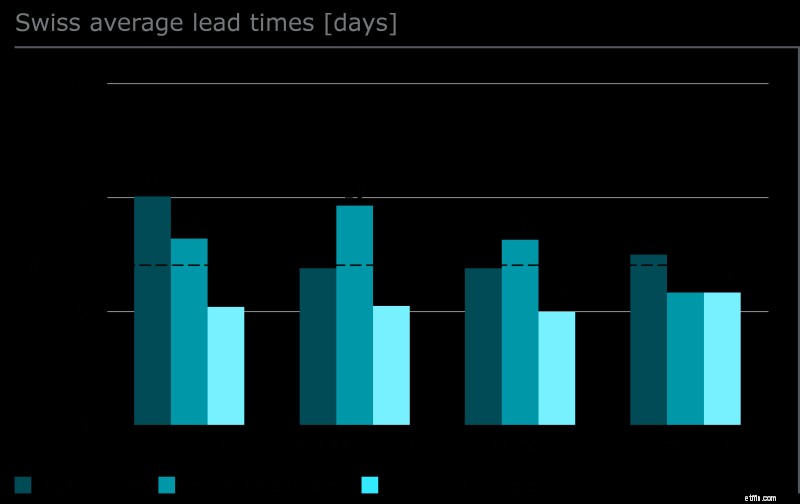

Onze definitie van doorlooptijd omvat de tijd die nodig is om de informatie van de klant te verzamelen. Sommige banken zeggen dat ze klanten in minder dan 2 dagen kunnen onboarden, maar verschillende anderen meldden doorlooptijden van meer dan 30 dagen of zelfs meer dan 50 dagen om een klant voor vermogensbeheer aan boord te krijgen. Het branchegemiddelde ligt echter rond de 14 werkdagen. Interessant is dat voor internationale en kleine particuliere banken de onboarding van een juridische entiteit het langst duurt, terwijl voor G-SIB-divisies en andere banken die actief zijn in vermogensbeheer, het openen van een rekening voor een offshore-persoon het meest tijdrovend lijkt te zijn. We ontdekten ook dat, hoewel sommige banken hebben geïnvesteerd in geïntegreerde workflowoplossingen en het digitaliseren van interne interfaces, de verwachte doorlooptijdvermindering voor velen nog niet is uitgekomen.

Over het algemeen is het gemiddelde percentage inzendingen dat een nieuw bezoek van relatiemanagers vereist, omdat het klantprofiel of de ingediende documentatie nog niet volledig aan de onboarding-vereisten voldoet, 49%. Dit impliceert aanzienlijke procesinefficiënties. Voor Zwitserse G-SIB's varieert de herhalingsratio tussen 20% en 60%; en internationale particuliere banken hebben een nog lagere processtabiliteit, met herbezoekratio's variërend tussen 10% en 100%.

Figuur 3:Doorlooptijden in vermogensbeheer

(Zwitsers gemiddelde heeft betrekking op klanten geboekt in Zwitserland)

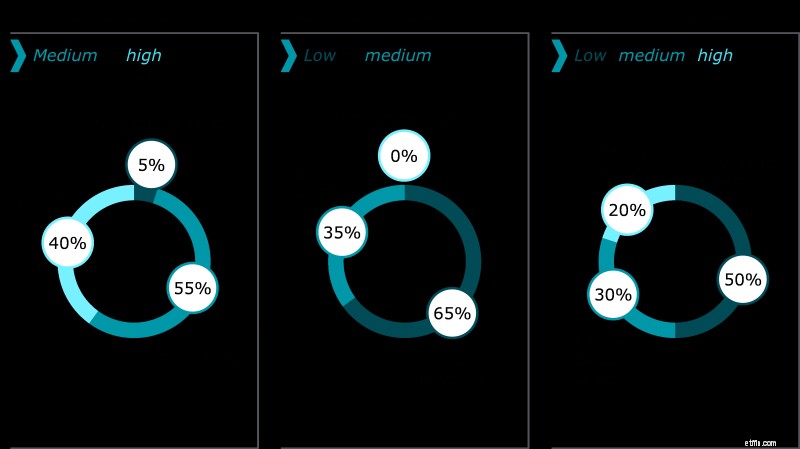

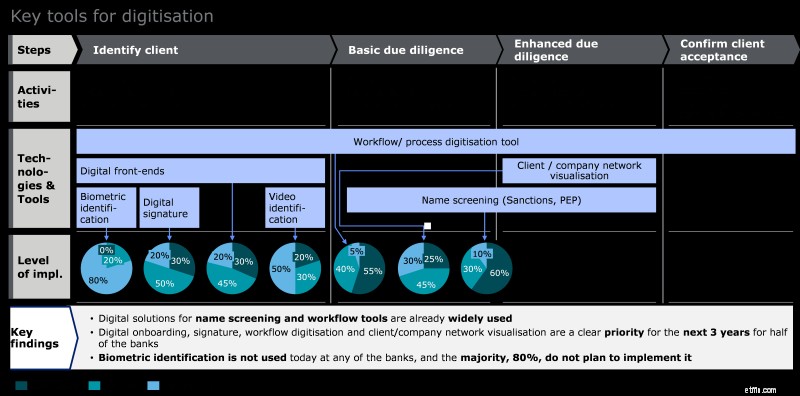

In alle fasen van het onboardingproces wordt het automatiseringsniveau door de meeste banken als 'laag' beschouwd en door Zwitserse G-SIB's als 'gemiddeld'. De meeste vermogensbeheerders zien potentieel in het verder automatiseren van het onboardingproces, met name op het gebied van klantidentificatie en verbeterde due diligence. De meeste vermogensbeheerders zeggen de komende drie jaar forse investeringen in technologie te plannen. Digitale oplossingen voor (geïntegreerde) naamscreening en workflowtools worden al wijdverbreid in de markt gebruikt. Aan de andere kant worden digitale handtekeningen gebruikt door slechts één op de drie banken (33%) en tools voor visualisatie van klantnetwerken door slechts één op de vier (25%), hoewel de helft aangeeft dat dit de komende jaren prioriteit zal zijn. .

Video-identificatie is een ander gebied met een lage acceptatie:slechts één op de vijf banken (20%) biedt deze functionaliteit momenteel aan. Biometrische identificatie werd door geen enkele instelling in het onderzoek gebruikt en verrassend genoeg is 80% niet eens van plan om het in te voeren.

De COVID-19-pandemie heeft geleid tot een versnelling in de acceptatie van technologische oplossingen voor vermogensbeheer, bijvoorbeeld een grotere belangstelling voor video-identificatie vanwege beperkingen op grensoverschrijdend reizen. Niettemin blijven de technologische mogelijkheden van spelers in Europa nog steeds achter bij die in Aziatische markten zoals Singapore.

Figuur 4:Meest gebruikte digitaliseringstools in onboardingprocessen

In onze ervaring worden succesvolle transformaties van onboarding-processen gekenmerkt door de volgende belangrijke succesfactoren:

Als u dit onderwerp wilt bespreken of een diagnostische analyse wilt uitvoeren van het onboardingproces van uw klant, aarzel dan niet om contact met ons op te nemen.

3 verrassende inzichten van een voormalig financieel adviseur

Lessen in rijkdom uit het Jaar van de Rat

Hoe beschermen we de volgende generatie tegen het opblazen van ons geld?

Strategieën om een goede portfoliobeheerservice te selecteren

Mens versus machine:de volgende grens van vermogensbeheer

Wat is vermogensbeheer?

Investeren in internationale markten vanuit India