Onze Deloitte banking blog van vorige week over Cost Transformation 1 schetste de economische en regelgevende marktomstandigheden voor banken in Zwitserland. Het identificeerde een save-to-transform-benadering als de juiste kostenbeheerstrategie voor het herzien van de bankactiviteiten en operationele modellen om concurrerend te blijven in een veranderende en steeds meer door technologie gedomineerde banksector, en tegelijkertijd aan te passen aan nieuwe vereisten in een post-COVID- 19 omgeving.

In dit tweede artikel bespreken we de kostenhefbomen om bij te dragen aan een duurzame herziening van de operationele modellen van banken, en leggen we uit waar de Zwitserse banken vandaag staan bij het herzien van hun benadering van waardecreatie op de langere termijn.

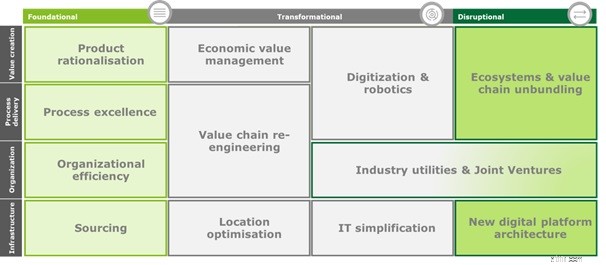

De impuls voor kostentransformatie kan een fundamentele, transformationele of disruptieve impact hebben op het bedrijfsmodel. Fundamentele verandering is gericht op het verbeteren van het bestaande bedrijfsmodel. Transformationele hefbomen implementeren concepten om delen van het bestaande bedrijfsmodel opnieuw samen te stellen. Een disruptieve aanpak daagt bestaande structuren uit door geheel nieuwe manieren toe te passen om te definiëren wat waarde is en hoe deze te creëren.

Figuur 1:Monitor Deloitte Cost Management Framework

Een robuust kostenbeheerkader moet alle drie de impactniveaus toepassen om kostenstructuren te veranderen en te verbeteren in de volgende lagen van het bedrijfsmodel van een bank:

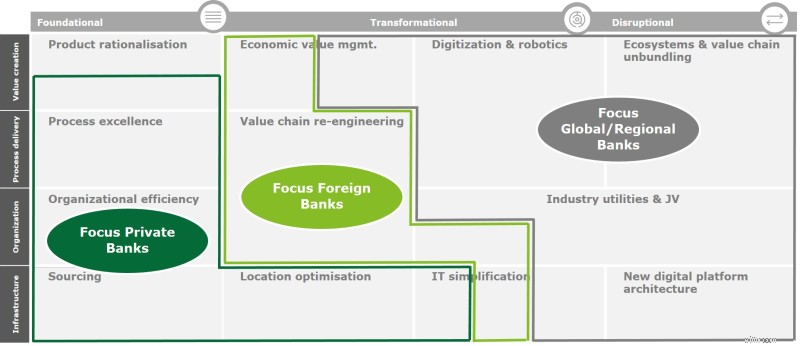

De kostenbesparingsinitiatieven die tegenwoordig in het Zwitserse bankwezen worden waargenomen, verschillen aanzienlijk tussen de soorten banken.

Private banken hebben zich vooral gericht op fundamentele maatregelen voor verandering en zetten disruptieve elementen doorgaans slechts selectief in. De meerderheid investeert conservatief in een herziening van hun huidige infrastructuur.

Buitenlandse banken hebben hun aanwezigheid in Zwitserland aanzienlijk verminderd, en de overgebleven banken hebben hun activiteiten grotendeels getransformeerd door niet-kerncompetenties (inclusief IT) extern in te kopen, door middel van outsourcing, offshoring of het kopen van managed services. Ze volgen een meer transformationeel pad bij het herconfigureren van hun waardeketen en kostenstructuren.

Beide typen banken streven daarom naar kapitaalefficiënte ontwikkeling van hun bedrijfsmodellen, waarbij ze zich richten op snelle besparingen met kortere terugverdientijden in plaats van het potentieel voor transformationele of zelfs verstorende maatregelen voor verandering volledig te onderzoeken.

Figuur 2:Kostenfocus van banken per categorie

In tegenstelling tot particuliere en buitenlandse banken hebben mondiale banken en tot op zekere hoogte regionale banken de afgelopen jaren hun kostenstructuren in vele lagen van hun bedrijfsmodel herwerkt. Ze hebben het grootste deel van het potentieel voor efficiëntiewinsten gerealiseerd dat kan worden bereikt door fundamentele verandering. Ze pakken nu klantinterface- en platforminitiatieven aan, vaak via cloudservices, om disruptieve kostenbesparingen te realiseren door (delen) van hun bedrijfsmodel en het creëren van klantwaarde holistisch te herdefiniëren.

Ze waren meer dan andere banken bereid om te investeren in geselecteerde nieuwe technologieën, hun bedrijfsmodel te wijzigen en langere terugverdientijden te accepteren. Hoewel digitale disruptie nu algemeen wordt erkend als een groot extern risico (geciteerd door 61 procent van de wereldwijde respondenten in het laatste rapport van Deloitte, tegenover 6 procent in 2017), blijven kostenbesparende maatregelen voor disruptie sporadisch 2 .

Digitale disruptie hervormt het zakelijke landschap wereldwijd - en de impact ervan zal nog groter worden in de post-COVID-19 wereld 3 . Banken zullen de transformerende kracht van disruptieve technologieën moeten gebruiken om hun kostenstructuren te verbeteren en strategische kostenvoordelen te genereren in hun hele waardeketen en in alle lagen van hun bedrijfsmodel.

Een helder inzicht in de huidige kostenbasis dient als uitgangspunt voor alle kostenbesparende maatregelen. Het onderliggende businessmodel, de waardepropositie en de strategische prioriteiten moeten worden meegenomen in een beoordeling van prestaties en efficiëntie:dit moet 'pijnpunten' in het huidige model blootleggen en een eerste indicatie geven van mogelijke manieren om kosten te verbeteren.

Verbeteringsopties moeten worden ontwikkeld om de hypothese voor het realiseren of overschrijden van gedefinieerde kostendoelen te valideren. Degenen die succesvol zijn, moeten worden geïmplementeerd om een duurzaam bedrijfsmodel te ontwikkelen dat sterker naar voren komt in de post-COVID-19-omgeving. Door de juiste keuze van verbeteringen kan een bank profiteren van digitale disruptie en de disruptor worden in plaats van de disruptor.

Een kritische factor voor succes bij het ontwerpen en implementeren van kostenverhogende maatregelen is een divers team van experts in methodologie en (disruptieve) technologieën, en met diepgaande branche-expertise om de kunst van het mogelijke te beoordelen en een bankmodel op maat te maken dat is afgestemd op de toekomst , terwijl u de kosten effectief beheert.

-------------------------------------------------- -------------------------------------------------- ----------------------

1 Deloitte Banking Blog:Kostentransformatie - Deel 1:Meer dan ooit een noodzaak voor Zwitsers bankieren (https://blogs.deloitte.ch/banking/2020/06/cost-transformation-12-more-than-ever-an- imperatief-voor-swiss-banking-.html)

2 Wereldwijd kostenonderzoek van Deloitte

3 Deloitte Banking Blog:COVID-19 stimuleert digitalisering van retailbankieren (https://www2.deloitte.com/ch/en/pages/financial-services/articles/corona-krise-digitalisierungsschub-im-retailbanking.html)