Nieuw bij budgetteren en bij Baby Step 1? We zijn zo blij dat je er bent! Deze gids helpt u bij het starten van uw eerste maandbudget.

Op dit moment ruilt u de korte termijn rush van onmiddellijke bevrediging in voor de vrede van financieel succes op de lange termijn. En dat is hard werken. Houd er dus rekening mee dat budgetteren op Baby Step 1 betekent dat je elke laatste cent uit elke budgetcategorie moet persen - kortingsbonnen knippen, rijst en bonen eten en zoveel dingen verkopen waarvan de kinderen denken dat ze de volgende zijn!

Ik weet dat je dit kunt. Je toekomstige zelf zal je zo dankbaar zijn!

Voordat u daadwerkelijk begint met budgetteren, laten we het hebben over waar we naar streven:een op nul gebaseerd budget.

Een op nul gebaseerd budget betekent niet dat je nul dollar op je bankrekening hebt staan - het betekent dat je al je maandelijkse uitgaven hebt afgetrokken van je maandelijkse inkomen totdat het resterende bedrag nul is. Je hebt elke dollar een klus gegeven!

Uw op nul gebaseerde budget is uw plan Voor de maand. Het is niet alleen een manier om bij te houden hoe u uw geld besteedt aan wat u maar wilt. Dus als je ver doorgaat of als je geen vooruitgang boekt met je gelddoelen, moet je echt je schouders eronder zetten en vasthouden aan wat je had besloten dat je je kon veroorloven voordat de maand begon.

U kunt op de ouderwetse manier een op nul gebaseerd budget maken met een vel papier, of u kunt onze supereenvoudige en gratis budgetterings-app EveryDollar in Ramsey+ gebruiken.

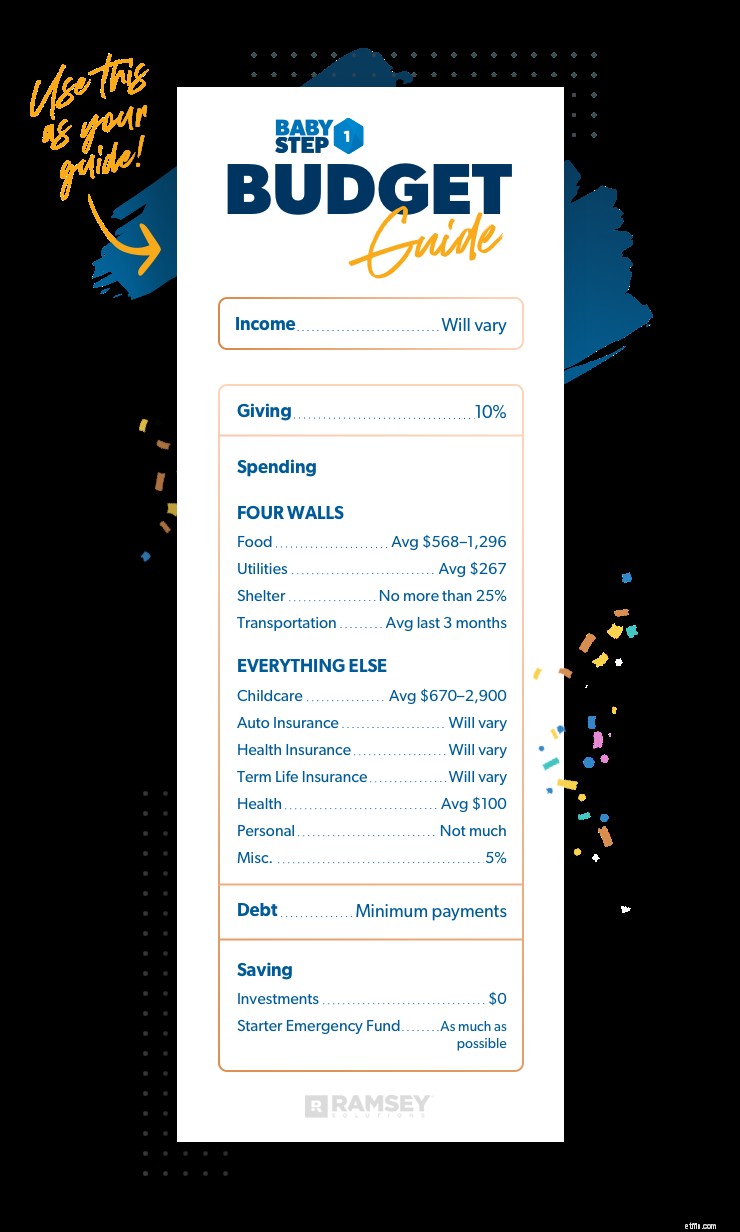

Wanneer het tijd is om met uw budget te beginnen (we komen daar in het volgende gedeelte op terug), zijn dit de cijfers die u nodig heeft:

Tel al het geld dat u binnenbrengt bij elkaar op en zet dit totaal bovenaan uw budget. Dit omvat loonstrookjes, nevenactiviteiten, restinkomen, kinderbijslag en al het andere geld dat u verwacht binnen te halen. Als het geld is dat op de bankrekening van uw huishouden komt, is het inkomen!

U moet alle uitgaven die u voor de maand heeft, opnemen. De meeste uitgaven passen in de categorieën die ik in deze gids aanbeveel, maar bedenk ook je eigen categorieën!

Het beste is om naar je laatste paar bankafschriften te kijken en ervoor te zorgen dat je alles hebt ingevuld.

Trek uw agenda tevoorschijn terwijl u dit deel doorwerkt. Welke uitgaven heb je op stapel staan die je nu kunt gaan plannen? Kerstmis valt elk jaar in december, dus het besluipt je niet echt. Verjaardagen, jubilea en vernieuwingen van autotags mogen uw budget ook niet verbazen.

Als u bijvoorbeeld $ 500 met Kerstmis gaat uitgeven, moet u in januari ongeveer $ 40 per maand gaan budgetteren. Als u in juni begint te sparen, stijgt dat aantal naar ongeveer $ 70 per maand.

U streeft naar nul dollar in uw budget, maar het zou iedereen nerveus maken om nul dollar op hun bankrekening te hebben aan het einde van de maand. De meeste mensen laten een extra kussentje achter - ergens tussen de $ 100 en 300 - op hun betaalrekening die niet wordt meegerekend in hun inkomen. Wanneer je dit proces start, maak dan een budget voor dat kussen en probeer dan te vergeten dat het er is.

Dus uw eerste maand zou een regel hebben onder de categorie Besparen met het label Kussen. Je budgett er maar één keer voor, en elke maand daarna zorgt het voor een kleine, onzichtbare buffer op je betaalrekening.

Nu u de cijfers kent die u nodig heeft om een op nul gebaseerd budget te creëren, gaan we wat u hebt geleerd toepassen op uw unieke situatie.

Het mediane gezinsinkomen in Amerika is $61,937. 1 En net zoals dat aantal niet ieders verhaal vertelt, is er ook geen one-size-fits-all budget. Deze gids is gebaseerd op gemiddelden. Het budget van iedereen zal er een beetje anders uitzien op basis van een aantal factoren, zoals waar je woont, of je kinderen hebt, hoe ver je naar je werk reist en meer.

Voel je niet slecht als je je cijfers vaak moet aanpassen als je aan de slag gaat. Het kost mensen ongeveer drie maanden om het budgetteren onder de knie te krijgen. Dus geef jezelf wat genade en blijf erbij! Voordat je het weet, heb je de controle over je geld, vertel je elke dollar waar je heen moet en goed op weg naar een noodfonds van $ 1.000!

Het is tijd om uw cijfers te halen en uw eigen maandbudget te starten! Klaar? Laten we dit doen!

Zal variëren

Uw inkomen moet bestaan uit loonstrookjes, inkomsten uit kleine bedrijven, bijkomstigheden, kinderbijslag en ander geld dat u binnenbrengt. Als het geld is en op de bankrekening van uw huishouden komt, is het inkomen!

Zet het totaal bovenaan je budget. Daar ga je - dat is al het geld waarmee je deze maand moet werken. Dan is het tijd voor mijn favoriete onderdeel:laten we elke dollar vertellen waar we heen moeten!

10%

Wanneer u spaart voor dat noodfonds van $ 1.000, telt elke dollar. Dus je vraagt je misschien af waarom ik wil dat je in deze fase 10% van je inkomen geeft. Ik bedoel, wat heeft het voor zin om je uiterste best te doen om geld te besparen als je je gewoon omdraait en het weggeeft?

Luister hiernaar:in al mijn jaren van leven en ademen met persoonlijke financiën, weet ik dat mensen geen echte financiële vrede ervaren totdat ze gulle gevers worden. Waarom is dat? Omdat je veranderingen geeft.

De reden dat ik mensen leer om meteen te beginnen met geven, zelfs als ze in Baby Stap 1 zitten, is omdat financiële gezondheid niet alleen over wiskunde gaat, het gaat ook om je hart.

Geven is het mechanisme dat je van egoïstisch naar onbaatzuchtig beweegt.

Zelfs als je op dit moment niet veel te geven hebt, bereid je jezelf voor om in de toekomst meer te geven. Het aanleren van deze gewoonte heeft niet alleen invloed op het leven van anderen, maar het zal ook je hart veranderen.

Maar de meeste mensen vergeten om prioriteit te geven aan hun budget. Als je wacht tot het einde van de maand om te geven van wat er nog over is, heb je waarschijnlijk niet veel te geven. Daarom moet je geven prioriteit geven boven al het andere, ongeacht op welke Baby Step je zit.

Probeer het eens. Wanneer u uw budget maakt, wijs 10% van uw inkomen toe aan geven. Als gelovige geef ik dit geld aan mijn plaatselijke kerk. Waar je geeft, is helemaal aan jou en je gezin. Zorg er gewoon voor dat je geeft je persoonlijke waarden volgt.

Geven is het leukste dat je ooit met geld zult hebben. Het is verslavend - op de best mogelijke manier. Dus ga erop uit en geef een beetje totdat je veel kunt geven. Ik beloof je dat het de moeite waard zal zijn.

De vier muren

Je gezin komt op de eerste plaats. Zorg ervoor dat uw prioriteiten op orde zijn en begin met het verzorgen van uw eerste levensbehoeften. Loop niet achter met uw energierekeningen om op de hoogte te blijven van uw Mastercard of studieleningen.

Als je iets achterloopt - en ik raad je niet aan om achter te blijven - kies er dan voor om het betalen van je ongedekte schuld te onderbreken of minder te betalen.

Creditcards en studieleningen zijn voorbeelden van ongedekte schulden - dat betekent dat de geldschieter niets van je kan afnemen (zoals een auto of een huis). Ongedekte schuld is meestal de laatste schuld die u betaalt als u in de problemen zit. De eerste schuld die u betaalt, moet iets zijn dat ze kunnen nemen, dus zorg ervoor dat u zich eerst op de vier muren concentreert:

Zal variëren:het gemiddelde Amerikaanse gezin van vier geeft tussen de $ 568 en 1.296 per maand uit. 2

Dit aantal omvat alleen boodschappen en maaltijden die thuis worden bereid, en het is een gemiddelde. Maar je wilt niet gemiddeld zijn! Probeer nog minder uit te geven, zodat u extra geld in uw noodfonds voor starters kunt steken.

Uit eten gaan in restaurants valt in een andere categorie die je later zult zien (de categorie Persoonlijke uitgaven/recreatie) terwijl je op Baby Step 1 bent, want op deze Baby Step mag je de binnenkant van een restaurant niet zien, tenzij je erin werken!

6 manieren om uw boodschappenrekening te verlagen

Zal variëren:het gemiddelde Amerikaanse gezin van vier personen geeft $ 267 per maand uit. 3

Dit aantal is inclusief elektriciteit, aardgas, water en afval/recycling. Uw locatie kan een groot effect hebben op hoeveel u in deze categorie uitgeeft. Als u bijvoorbeeld in Florida woont, zullen uw energierekeningen in de zomer meer kosten dan iemand die in Washington woont en de airconditioning niet opblaast!

In deze Baby Step doen uw hulpprogramma's niet inclusief kabel, snel internet, Netflix of onbeperkte mobiele telefoondata. Dit zijn uitgaven voor levensstijl, geen essentiële kosten. Dus voor nu raad ik je aan om deze abonnementen op te zeggen.

Onthoud dat je nu op alles bezuinigt. Zodra je er financieel beter voor staat, kun je Netflix terug hebben!

Niet meer dan 25% van uw meeneemsalaris

Dit is wat inbegrepen is in de 25%:

Als u ervoor zorgt dat dit totaal op of onder de 25% ligt, voorkomt u dat u meer huis koopt dan u zich kunt veroorloven. Maar wat gebeurt er als je al veel meer dan 25% aan je woonlasten uitgeeft? Het is misschien tijd om te verkleinen.

Als u moeite heeft om uw hypotheek bij te houden, overweeg dan om uw huis te verkopen en naar iets realistischers te verhuizen voor uw budget. U kunt ook proberen uw maandelijkse betaling te verlagen door contact op te nemen met Churchill Mortgage om uw herfinancieringsopties te bekijken.

Zal variëren

Om uw gemiddelde te krijgen, kijkt u hoeveel u de afgelopen drie maanden aan gas hebt uitgegeven. Dat is uw maandelijks budget voor gas. Of als je in een grote stad woont en gebruik maakt van het openbaar vervoer, dan is dit waar je een budget voor je rit uitgeeft.

Vergeet niet te budgetteren voor transportgerelateerde uitgaven die om de paar maanden plaatsvinden, zoals olieverversingen en preventief onderhoud.

Terwijl je deze Baby Step (en de volgende twee) doorloopt, is het belangrijk om je transportkosten te beperken. Dit is niet het moment om een roadtrip met je vrienden te maken. Het is het moment om de beste deals voor gas en transport te vinden die je maar kunt bedenken! Leef als geen ander, zodat je later als geen ander kunt leven en geven.

We hebben net je Four Walls ingepakt! In het zeldzame geval dat u geen geld meer heeft voordat dit deel van uw budget op is, heeft u mogelijk een inkomensprobleem. Het goede nieuws over het leven is dat het geen momentopname is - het is een filmstrip. Je zit niet vast waar je nu bent.

Als jij dat bent, breng dan een verandering aan! Dat betekent dat je je baan en misschien je carrière moet heroverwegen. Pak in de tussentijd een bijbaantje, want je moet je inkomen omhoog krijgen.

Nu je de essentiële zaken hebt behandeld, gaan we verder met . . .

Kinderopvang (indien van toepassing)

Zal variëren:het gemiddelde Amerikaanse gezin geeft tussen de $670-2900 per maand uit. 4

Deze categorie dekt de kosten van kinderopvang die nodig zijn om te gaan werken. We hebben het niet over het betalen van het buurmeisje zodat je een date-avond kunt hebben - uitgaan voor de lol staat op pauze tijdens deze Baby Step.

De kosten voor kinderopvang variëren sterk, afhankelijk van in welke staat u woont, met welk type kinderopvang u gaat en hoeveel kinderen u heeft. Het is een persoonlijke beslissing en we hebben hier enkele tips voor het budgetteren ervan.

Verzekering

U moet nog steeds goed verzekerd zijn in Baby Step 1 en in alle Baby Steps. Als u op zoek bent naar dingen om uit uw budget te snijden, is dit niet de plaats. Maar er zijn enkele dingen die u kunt doen om geld te besparen op verzekeringen.

Laten we het hebben over drie soorten verzekeringen die u nodig heeft:

Autoverzekering

Zal variëren

Deze kosten zijn afhankelijk van het type auto dat u bezit, hoeveel dekking u nodig heeft, waar u woont en vele andere factoren. Mijn advies is om altijd één keer per jaar de actuele tarieven te kopen, vooral als je een kaartje of een ongeluk hebt gehad. Die dingen worden je niet voor altijd tegengehouden, dus als je een tijdje een veilige bestuurder bent geweest, zouden je tarieven moeten dalen.

Ziektekostenverzekering

Zal variëren

De kosten van de ziektekostenverzekering zijn afhankelijk van hoeveel dekking u nodig heeft, wat uw werkgever wel of niet aanbiedt, hoe vaak u naar de dokter gaat en vele andere factoren. Mijn advies is om de huidige tarieven te bekijken, naar Health Savings Accounts (HSA's) te kijken voor belastingbesparingen en na te denken over het verhogen van uw eigen risico om de maandelijkse premies te verlagen.

Overlijdensrisicoverzekering

Zal variëren

Ik weet dat het niet leuk is om na te denken over levensverzekeringen, maar het moet een prioriteit zijn. Als u onverwacht zou overlijden, hoe zou uw echtgenoot dan de maandelijkse lasten betalen zonder uw inkomen? In een tijd als die is het laatste waar iemand zich zorgen over moet maken, de eindjes aan elkaar knopen.

Dus, hoeveel dekking moet u krijgen? Een levensverzekeringspolis van 15 tot 20 jaar die 10 tot 12 keer uw jaarinkomen dekt, is wat u nodig heeft om voor uw dierbaren te zorgen - en het is eigenlijk heel betaalbaar. De meeste mensen kunnen een overlijdensrisicoverzekering afsluiten voor de kosten van een Netflix-abonnement (of minder)!

En zelfs thuisblijvende ouders hebben een levensverzekering nodig. Er is geen one-size-fits-all omdat elk gezin anders is, maar een beleid van 15 tot 20 jaar tussen $ 250.000 en 400.000 is een algemene regel. Je moet nadenken over wat je gaat doen op drie belangrijke gebieden:kinderopvang, onderwijs en huishoudelijke taken (als de thuisblijvende ouder zou overlijden). Die beslissingen kunnen betekenen dat u een grotere polis krijgt om eventuele extra kosten te dekken.

Dat zijn dus de soorten verzekeringen waar u niet zonder kunt. Maar er zijn sommige soorten verzekeringen die u niet nodig hebben. Als iemand u een overlijdensverzekering door een ongeval, een hypotheekverzekering, een aanvullende verzekering voor medische problemen of een levensverzekering probeert te verkopen. . . rennen!

Om alle verschillende soorten verzekeringen te zien die we aanbevelen, doe je onze Dekkingscontrole om er zeker van te zijn dat je gedekt bent, of om wat geld te besparen op je huidige tarieven.

Gezondheid

Zal variëren:het gemiddelde Amerikaanse gezin geeft ongeveer $ 100 per maand uit. 5

Helaas is een ziektekostenverzekering niet de enige kostenpost die met uw gezondheid te maken heeft. Deze categorie omvat, maar is niet beperkt tot:

Persoonlijke uitgaven/recreatie

Niet veel!

In Baby Step 1 stort je elke extra dollar in je noodfonds. Restaurants, films, nieuwe kleren en onnodige dingen moeten nu vermeden worden. Maar ik weet dat het niet realistisch is om te zeggen dat je geen mag hebben leuk - zo vallen mensen van de wagen. Denk er wel goed over na over uw aankopen en probeer ze tot een minimum te beperken. Je hebt zoveel meer te winnen bij niet nu uitgeven!

Diversen

5% van uw meeneemsalaris

De realiteit is dat u sommige van uw uitgaven waarschijnlijk niet precies goed krijgt, vooral als u nieuw bent in het budgetteren. Als u een gloeilamp moet vervangen of vergeet dat uw kind deze maand een excursie heeft, houdt deze categorie u gedekt. En als u niet alles in uw categorie Diversen uitgeeft, is dat geweldig! Verplaats het naar Besparingen om dat een kleine boost te geven!

Alleen uw minimale betalingen

U betaalt niets extra's aan schulden in Baby Step 1. Dat komt omdat u zich alleen voor deze stap concentreert op het opbouwen van een noodfonds van $ 1.000. Al het extra geld dat je kunt vinden, gaat daarheen!

Ooit gehoord van de wet van Murphy? De wet van Murphy zegt dat alles wat fout kan gaan ook fout gaat. De Baby Steps helpen je om alles op orde te krijgen, zodat je uit de schulden kunt komen en rijkdom kunt opbouwen, maar eerst moet je jezelf beschermen tegen Murphy.

Er gebeuren onverwachte dingen in het leven:je autoband raakt leeg, je vaatwasser breekt, je splintert een tand. Dit startersnoodfonds zorgt voor een buffer tussen jou en die evenementen. Als u diep in de schulden zit, maakt een noodfonds van een crisis een ongemak. Laat die gemoedsrust je gemotiveerd houden terwijl je opoffert en bespaart in Baby Stap 1!

Investeringen

$0

U zou nu geen geld op uw pensioenrekeningen moeten zetten. Uw geld zou naar uw noodfonds moeten gaan, dus schakel uw beleggingen uit. Ja, zelfs als het wordt geëvenaard door uw werkgever. (Als u al geld op uw pensioenrekeningen heeft, laat het daar dan staan. Maar wacht even met het investeren van nieuw geld.) Geloof me, ik wil dat u in uw toekomst investeert! Maar op dit moment is jezelf het vangnet van een noodfonds geven de beste investering die je kunt doen. U kunt later in Baby Steps 4 en daarna investeren in uw pensioen!

Zoveel mogelijk met Gazelle-intensiteit

Op Baby Step 1 probeer je zo snel mogelijk een noodfonds van $ 1.000 te sparen!

Afhankelijk van hoeveel ervaring je hebt met het besparen van geld, zou je in een mum van tijd in en uit deze stap kunnen zijn, of het kan onmogelijk lijken.

Daarom heb je gazelle-intensiteit nodig . Dave Ramsey bedacht de term na het lezen van Spreuken 6:4-5 (NKJV):"Geef uw ogen geen slaap, noch sluimer uw oogleden. Bevrijd jezelf als een gazelle uit de hand van de jager, en als een vogel uit de hand van de vogelaar.”

Met andere woorden, als je tot over je oren in geldproblemen zit, moet je net zo hard werken als een gazelle om voor een cheeta te vluchten. Je hebt dat soort serieuze, "rennen alsof je leven ervan afhangt" actie nodig. Dat, jongens, is de intensiteit van de gazelle. Sparen alsof je leven ervan afhangt!

Het kost ongeveer drie maanden budget om in het ritme te komen. Geef dus niet op als het in het begin rommelig is. Het is oké om je categorieën aan te passen totdat je budget werkt.

Als u een budget maakt door deze richtlijnen te volgen, zult u zich aan het einde van de maand niet afvragen waar al uw geld naartoe is gegaan. Je zult dat noodfonds voor starters zelfs nog sneller kunnen sparen en echt momentum krijgen tijdens de rest van de Baby Steps! Blijf erbij en vergeet niet:een budget beperkt je vrijheid niet, het geeft je vrijheid.

Hoe variabele kosten uw budget beïnvloeden

11 geweldige voordelen van het budgetteren van uw geld

Budgettering 101:de basistips om uw financiën te verbeteren

Budgetteren hoeft niet eng te zijn

Maandelijkse uitgaven om op te nemen in uw budget

Maak uw budget voor de lente schoon

De ultieme gids voor schoonheid met een beperkt budget