Het vergeten van uw belastingaangifte kan stressvol zijn. En erger nog, de IRS kan u een boete voor te late indiening in rekening brengen. Lees verder om meer te weten te komen over de boete voor te late belastingaangifte en wat u kunt doen om toekomstige boetes te voorkomen.

Als u inkomsten verdient of ontvangt, moet u waarschijnlijk een jaarlijkse belastingaangifte indienen, zoals formulier 1040, U.S. Individual Income Tax Return. U gebruikt formulier 1040 om inkomsten en inhoudingen aan de IRS te melden.

De vervaldatum van de individuele belastingaangifte is elk jaar 15 april. Als de vervaldatum in een weekend of op een feestdag valt, verschuift uw belastingaangifte naar de volgende werkdag. Als u vergeet uw belastingaangifte vóór 15 april in te dienen, kunt u een boete krijgen van de IRS.

Als u een bedrijf heeft, heeft uw bedrijfsstructuur invloed op de vervaldatum van uw belastingaangifte.

Wat is de boete voor te late belastingaangifte? De boete die u krijgt voor een te late belastingaangifte is afhankelijk van uw situatie.

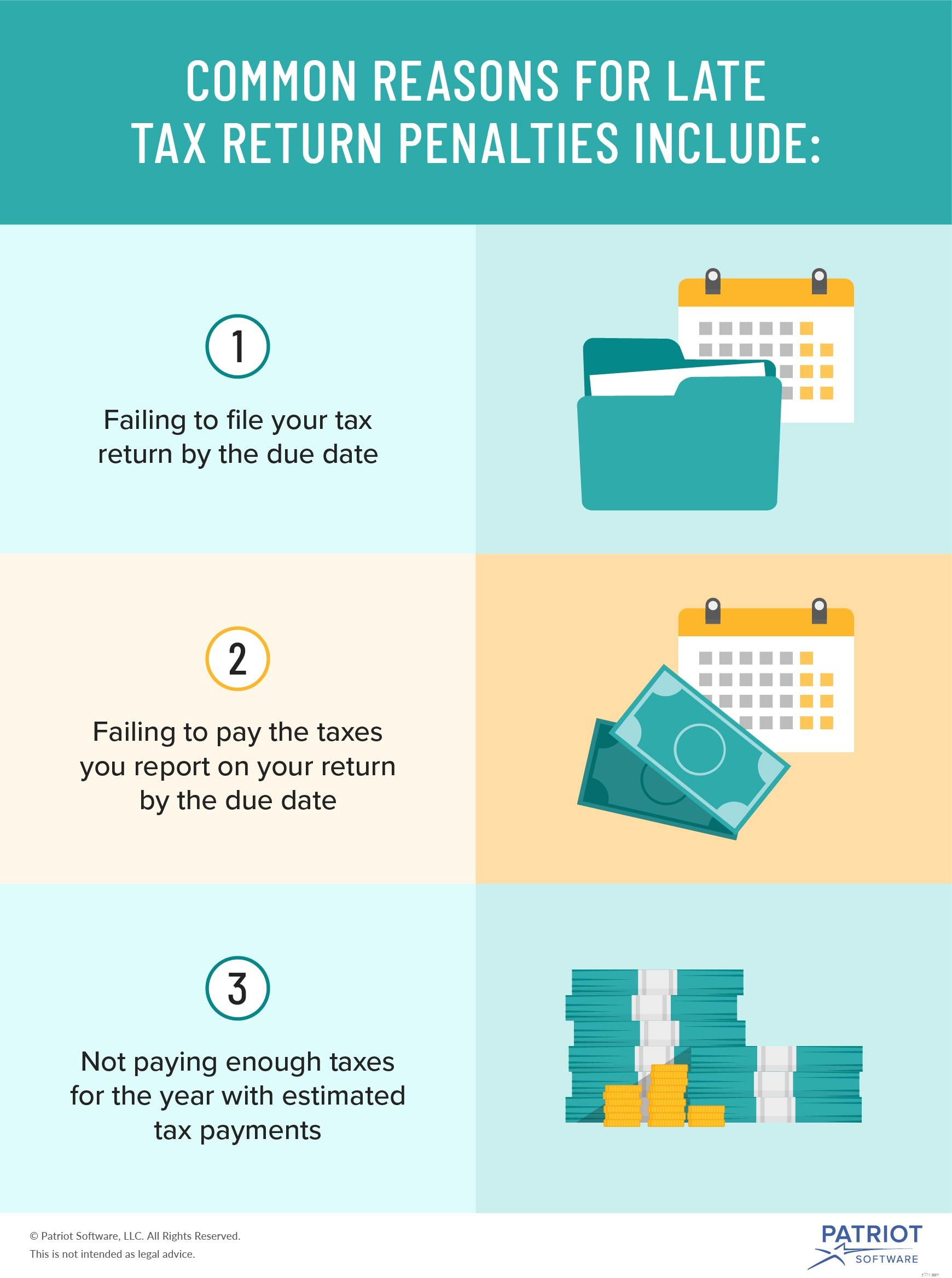

Veelvoorkomende redenen voor boetes voor te late belastingaangifte zijn:

De IRS berekent uw boetes op basis van de bovenstaande factoren. Bezoek de website van de IRS voor een volledig overzicht van de verschillende boetes voor het niet indienen of betalen van uw belastingaangifte.

Of u al dan niet geld verschuldigd bent aan de IRS, heeft een enorme impact op de boetes die u ontvangt. En in sommige situaties bestraft de IRS u niet.

Als u geen geld schuldig bent, heeft u er weinig omkijken naar. Belastingbetalers die een late belastingaangifte indienen en geen geld verschuldigd zijn, worden doorgaans niet bestraft.

Hoewel u geen boete krijgt, dient u toch zo snel mogelijk uw belastingaangifte in te dienen. Voor belastingjaar 2018 kunt u ten laatste 15 april 2022 indienen. Als u een verlenging indient, moet uw belastingaangifte uiterlijk op 15 oktober 2022 zijn ingediend.

Als u uw deadline voor formulier 1040 mist, worden uw terugbetalingen overgedragen aan de Amerikaanse schatkist.

Nogmaals, u ontvangt geen boete voor te late betaling als u belasting terugkrijgt en u geen geld aan de IRS verschuldigd bent.

Als u een bedrijf heeft en uw deadline voor indiening mist, zegt de IRS dat u uw bedrijfsbelastingaangifte zo snel mogelijk moet indienen. En als u bedrijfsbelastingen verschuldigd bent, betaal deze dan zo snel mogelijk.

Afhankelijk van het bedrijf en de situatie kunt u een kleine financiële boete krijgen voor een te late indiening of betaling (bijvoorbeeld rentekosten). Maar in de meeste gevallen accepteert de IRS uw late betaling zonder enige moeite.

Als je bijna je deadline hebt of deze mist, overweeg dan om je late aangifte indien mogelijk e-Filing te doen om het proces te versnellen.

Uiteindelijk hangt de boete die u ontvangt af van het feit of uw aanvraag of betaling te laat is. Bekijk de verschillende soorten boetes voor het te laat betalen of indienen van uw belastingaangifte.

U krijgt waarschijnlijk een boete voor te late indiening als een van de volgende situaties waar is:

Straffen voor te late indiening kunnen zijn:

Er zijn boetes voor te late betaling van toepassing als u vóór 15 april geen belasting heeft betaald, ongeacht of u uitstel heeft aangevraagd.

Als u zich aan het bovenstaande schuldig maakt, zijn de volgende sancties mogelijk:

Als er maanden zijn waarin zowel de boete voor te late betaling als het indienen van betaling op u van toepassing is, ziet de IRS af van de boete van 0,5% voor te late betaling.

De rente loopt dagelijks op en begint de dag na uw vervaldatum op te stapelen op onbetaalde belastingen totdat uw rekening is afbetaald. Momenteel is de rente 5%.

In de meeste gevallen zal de IRS u een brief sturen waarin staat hoeveel u aan boetes verschuldigd bent.

Als u een boete voor te late belastingaangifte moet betalen, volgt u de instructies in uw boetebrief en dient u uw aanvraag of betaling zo snel mogelijk in bij de IRS.

Als u de belasting niet op tijd kunt betalen of uw belastingaangifte niet kunt indienen, neemt u contact op met de IRS voor aanvullende opties (bijv. afbetalingsplan).

Voordat u begint met het afbetalen van uw boetes, moet u kijken naar boetevermindering. In aanmerking komende personen en bedrijven kunnen worden vrijgesteld van het betalen van bepaalde boetes.

Sancties die in aanmerking komen voor vrijstelling zijn onder meer:

Als u moeite heeft gedaan om aan de IRS-vereisten te voldoen, maar niet aan uw verplichtingen kunt voldoen vanwege omstandigheden buiten uw controle, kunt u mogelijk profiteren van strafvermindering.

Kijk op de website van de IRS voor meer informatie over of u al dan niet in aanmerking komt voor strafvermindering.

Vergeten aangifte te doen, kan iedereen overkomen. Gebruik de onderstaande tips om te voorkomen dat u te laat komt met toekomstige belastingaangiften:

Een gemakkelijke manier nodig om inkomsten en uitgaven bij te houden? De boekhoudsoftware van Patriot maakt uw boekhoudkundige verantwoordelijkheden een fluitje van een cent! En we bieden gratis ondersteuning in de VS als je vragen hebt. Ga vandaag nog aan de slag met uw zelfgeleide demo!

Wilt u ons volgende artikel inspireren? Maak contact met ons op Facebook en laat ons uw ideeën of vragen weten die u beantwoord wilt hebben!

Wat is de straf voor vervroegde opname van beleggingsfondsen?

Straf voor niet-gevaccineerden?

Wat is het rendement/opbrengst van de houdperiode?

Wat is het gemiddelde beursrendement?

Nieuwe federale belastingaangifte voor senioren is in de maak

Wat is de boete voor rijden zonder verzekering?

Wanneer een gewijzigde belastingaangifte voor kleine bedrijven indienen?