De jaarrekening van uw bedrijf geeft u een momentopname van de financiële gezondheid van uw bedrijf. Zonder hen zou u niet in staat zijn uw inkomsten te bewaken, uw toekomstige financiën te voorspellen of uw bedrijf op koers te houden voor succes.

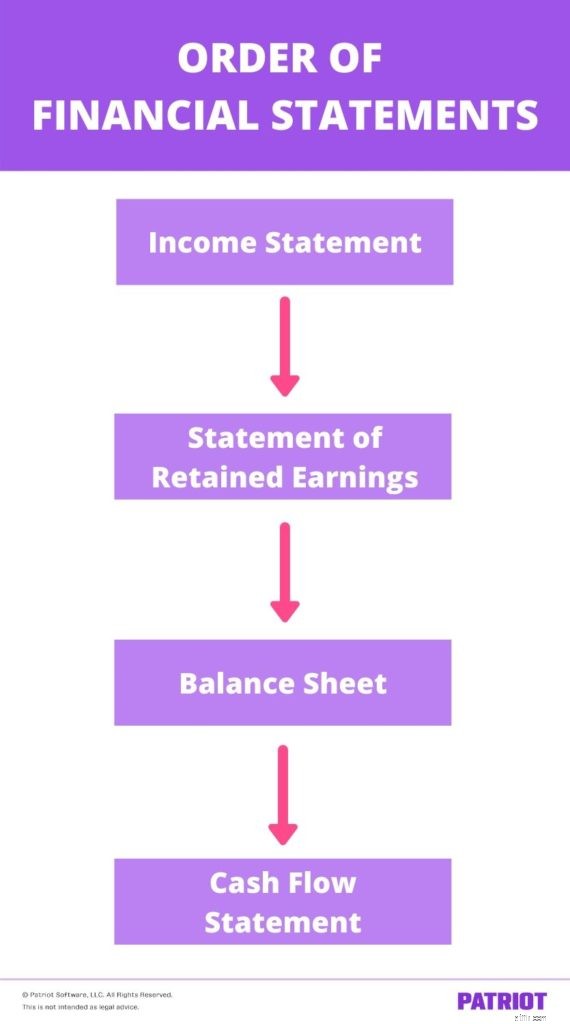

Nu kunt u niet zomaar uw verschillende financiële overzichten maken. Zoals veel zaken in het bedrijfsleven, moet je een bevel opvolgen.

Lees verder om de volgorde van financiële overzichten te leren en welk financieel overzicht als eerste wordt opgesteld.

Voordat u in de volgorde van financiële overzichten kunt duiken, moet u weten wat de belangrijkste financiële overzichten zijn. Bekijk hieronder een kort overzicht van de vier soorten financiële overzichten in de boekhouding.

Uw kasstroomoverzicht, of kasstroomoverzicht, is al het inkomende en uitgaande geld van uw bedrijf. Kortom, uw kasstroomoverzicht laat u zien hoeveel geld uw bedrijf in- en uitstroomt. Uw kasstroomoverzicht registreert alleen de werkelijke contanten die uw bedrijf heeft.

Een kasstroomoverzicht bestaat uit drie delen:operaties, investeringen en financiën.

Uw cashflow kan positief zijn, wat betekent dat uw bedrijf meer geld binnenkomt dan uitgaat. Of uw bedrijf bevindt zich mogelijk in een negatief kasstroomgebied, wat aangeeft dat u meer geld uitgeeft dan u binnenhaalt.

Investeerders, geldschieters en verkopers zijn mogelijk geïnteresseerd in het kasstroomoverzicht van uw bedrijf. Op die manier kunnen ze zien of uw bedrijf een goede investering is.

U kunt zelfs uw kasstroomoverzichten gebruiken om een kasstroomprognose of -projectie te maken. Met een kasstroomprojectie kunt u een schatting maken van het geld dat u in de toekomst verwacht in en uit uw bedrijf te stromen. Door de toekomstige cashflow van uw bedrijf te voorspellen, kunt u financiële problemen voorspellen en krijgt u een duidelijk beeld van de financiële toekomst van uw bedrijf.

Uw balans volgt uw financiële voortgang in de loop van de tijd en heeft drie verschillende delen die u misschien al kent:

Uw activa zijn items van waarde en dingen die uw bedrijf bezit. Enkele voorbeelden van activa zijn bedrijfswagens en inventaris. Uw vermogen kan kortlopend of niet-lopend zijn. Vlottende activa zijn items van waarde die binnen een jaar in contanten kunnen worden omgezet (bijvoorbeeld een betaalrekening). Vaste activa zijn items van waarde die meer dan een jaar nodig hebben om in contanten te worden omgezet.

Verplichtingen zijn schulden die u verschuldigd bent aan andere personen, zoals bedrijven, organisaties of instanties. Uw verplichtingen kunnen kortlopend (kortlopend) of langlopend (langlopend) zijn. Enkele voorbeelden van verplichtingen zijn te betalen rekeningen, overlopende kosten en langlopende leningen.

Eigen vermogen is alles wat u bezit minus uw verplichtingen en schulden. U kunt het eigen vermogen eenvoudig vinden door de volgende formule te gebruiken:

Eigen vermogen =Activa – Passiva

Uw totale activa moeten gelijk zijn aan uw totale verplichtingen en eigen vermogen. Als dat niet het geval is, is uw balans onevenwichtig en moet u erachter komen wat de discrepantie tussen uw activa, passiva en eigen vermogen veroorzaakt.

Uw balans is een grote indicator van de huidige en toekomstige financiële gezondheid van uw bedrijf. Gebruik uw balans om erachter te komen waar u financieel staat. U kunt uw balans ook gebruiken om u te helpen bij het nemen van begeleide financiële beslissingen.

Uw winst-en-verliesrekening, ook wel winst- en verliesrekening (P&L) genoemd, vermeldt de winsten en verliezen van uw bedrijf over een bepaalde periode. U kunt een resultatenrekening gebruiken om de bedrijfsactiviteiten voor een bepaald tijdsbestek (bijvoorbeeld maandelijks, driemaandelijks, enz.) samen te vatten.

Uw resultatenrekening begint met verkopen en eindigt met netto-inkomsten of -verlies. Enkele andere onderdelen die u op uw inkomensverklaring kunt zien, zijn onder meer:

Uw resultatenrekening geeft u inzicht in de inkomsten en uitgaven van uw onderneming. Gebruik uw resultatenrekening om te zien hoe winstgevend uw bedrijf is. De laatste regel van uw resultatenrekening, de onderste regel genoemd, toont u het netto-inkomen of het nettoverlies.

Als u de winstgevendheid van uw bedrijf over een bepaalde periode wilt beoordelen, bekijk dan uw resultatenrekening.

Uw overzicht van ingehouden winsten, of overzicht van het eigen vermogen, vermeldt wat de ingehouden winsten van uw bedrijf zijn aan het einde van een boekhoudperiode. Ingehouden winsten zijn winsten die u kunt gebruiken om verplichtingen af te betalen of investeringen te doen.

U kunt uw opgave van ingehouden winsten zelfstandig gebruiken. Of u kunt uw overzicht van ingehouden winsten toevoegen aan uw balans.

Als uw overzicht van ingehouden winsten positief is, heeft u extra geld om schulden af te betalen of extra activa te kopen.

Om een overzicht van de ingehouden winsten te maken, heeft u de formule ingehouden winsten nodig. Bekijk de formule voor ingehouden winsten hieronder:

Ingehouden winst =begin ingehouden winst + netto-inkomen – betaalde dividenden

Gebruik de bovenstaande formule om uw saldo aan ingehouden inkomsten te berekenen aan het einde van elke periode.

| Wilt u nog meer informatie over jaarrekeningen? Je hebt gewoon geluk. Bekijk onze GRATIS gids, Gebruik financiële overzichten om de gezondheid van uw bedrijf te beoordelen , voor meer informatie over de verschillende soorten financiële overzichten voor uw bedrijf. |

Nu u alles weet over de vier fundamentele financiële overzichten, kunt u verder lezen om te zien welk financieel overzicht als eerste wordt opgesteld.

De eerst opgestelde jaarrekening is uw winst- en verliesrekening. Zoals u inmiddels weet, geeft de resultatenrekening een overzicht van alle inkomsten en uitgaven van uw bedrijf. U heeft eerst uw resultatenrekening nodig omdat deze u de nodige informatie geeft om andere financiële overzichten te genereren.

Inkomsten zijn alle verkopen die uw bedrijf genereert. Kosten kunnen verschillende bedrijfskosten zijn, zoals voorraad, huur of nutsvoorzieningen.

Genereer eerst uw resultatenrekening, zodat u de netto-inkomsten van uw bedrijf kunt zien en uw verkopen versus schulden kunt analyseren.

Bij het maken van uw winst-en-verliesrekening, vermeldt u eerst de inkomsten. Maak vervolgens een lijst van alle uitgaven die uw bedrijf tijdens de periode had en trek de uitgaven af van uw inkomsten. Onderaan uw resultatenrekening staat of u een netto-inkomen of verlies heeft over de periode.

Uw overzicht van ingehouden winsten is het tweede financiële overzicht dat u opstelt in uw boekhoudcyclus.

Gebruik uw nettowinst (of nettoverlies) uit uw resultatenrekening om uw overzicht van ingehouden winsten op te stellen. Nadat u informatie heeft verzameld over uw nettowinst of -verlies, kunt u uw totale ingehouden winsten zien en hoeveel u aan investeerders zult uitbetalen (indien van toepassing).

Nadat u uw resultatenrekening en ingehouden winsten hebt gegenereerd, is het tijd om uw bedrijfsbalans te maken. Nogmaals, uw balans bevat al uw activa, passiva en eigen vermogen. Uw totale activa moeten gelijk zijn aan uw totale verplichtingen en eigen vermogen op uw balans.

Gebruik de informatie uit uw winst- en verliesrekening en ingehouden winsten om uw balans op te stellen.

Maak uw balans en neem alle kortlopende en langlopende activa, kortlopende en langlopende verplichtingen en het verschil tussen uw activa en verplichtingen (ook bekend als eigen vermogen) op.

Last but not least, gebruik al uw financiële gegevens van uw andere drie overzichten om uw kasstroomoverzicht te maken. Uw kasstroomoverzicht laat zien hoe contant geld is veranderd in uw inkomsten, uitgaven, activa, passiva en eigen vermogen tijdens de boekhoudperiode.

Stel uw kasstroomoverzicht als laatste op omdat het informatie nodig heeft uit al uw andere financiële overzichten.

Nadat u uw definitieve financiële overzicht heeft gegenereerd, gebruikt u uw overzichten om de financiële gezondheid van uw bedrijf bij te houden en slimme financiële beslissingen te nemen.

Wilt u uw boekhoudproces stroomlijnen? Met de boekhoudsoftware van Patriot kunt u uw uitgaven en inkomsten overzichtelijk en up-to-date houden, zodat uw financiële overzichten er niet onder lijden. Start vandaag nog uw gratis proefperiode!

Geïnteresseerd in meer informatie? Ga naar onze Facebook en geef ons een like. We vinden het altijd leuk om nieuwe vrienden te maken!

De voor- en nadelen van een kasstroomoverzicht

Een verticaal vergelijkend overzicht van de cashflow maken

Financiële overzichtsfuncties

5 financiële tips voor nieuwe ouders

Wat is een persoonlijk financieel overzicht?

Contant versus creditcard:welke moet ik gebruiken?

Welke First Progress-creditcard is het beste?