Investeren is een van die dingen in het leven waarvan mensen weten dat ze zouden moeten beginnen, maar er nooit toe komen om het daadwerkelijk te doen. In onze gids voor beleggen voor beginners gaan we u helpen de excuses te elimineren en te leren hoe u vandaag nog kunt beginnen met beleggen.

Er zijn veel redenen om vandaag te beginnen met beleggen, waaronder de volgende:

Daarom willen we je laten zien hoe je kunt beginnen met beleggen voor beginners. Het beste is dat je ook niet zoveel geld nodig hebt. U kunt vandaag zelfs al beginnen met beleggen met slechts $ 50.

Laten we erin duiken en ontdekken hoe.

Klaar om schulden af te stoten, geld te besparen en echte rijkdom op te bouwen? Download mijn GRATIS ultieme gids voor persoonlijke financiën.Er zijn vijf stappen die u moet nemen om te investeren.

Elke stap bouwt voort op de vorige, dus als u klaar bent met de eerste, gaat u verder met de tweede. Als u niet bij de vijfde stap kunt komen, hoeft u zich geen zorgen te maken. Je kunt je nog steeds goed voelen, aangezien de meeste mensen niet eens bij de eerste stap komen.

Zo werkt het:

Elke maand moet u zoveel bijdragen als nodig is om het meeste uit de 401k-match van uw bedrijf te halen. Dat betekent dat als uw bedrijf een match van 5% biedt, u elke maand TEN MINSTE 5% van uw maandelijkse inkomen zou moeten bijdragen aan uw 401k.

Een 401k is een van de krachtigste investeringsvehikels die je tot je beschikking hebt.

Zo werkt het:elke keer dat u uw salaris ontvangt, wordt een percentage van uw loon afgeschreven en in uw 401k voor belastingen gestort. Dit betekent dat u er pas belasting over betaalt nadat u uw bijdragen heeft ingetrokken als u met pensioen gaat.

Vaak zal uw werkgever uw bijdragen aanpassen tot een bepaald percentage.

Stel je bijvoorbeeld voor dat je $ 150.000 per jaar verdient. Uw bedrijf biedt 3% matching met hun 401k-abonnement. Als u 3% van uw salaris (ongeveer $ 5.000) in uw 401k zou investeren, zou uw bedrijf uw bedrag evenaren - uw investering effectief verdubbelen.

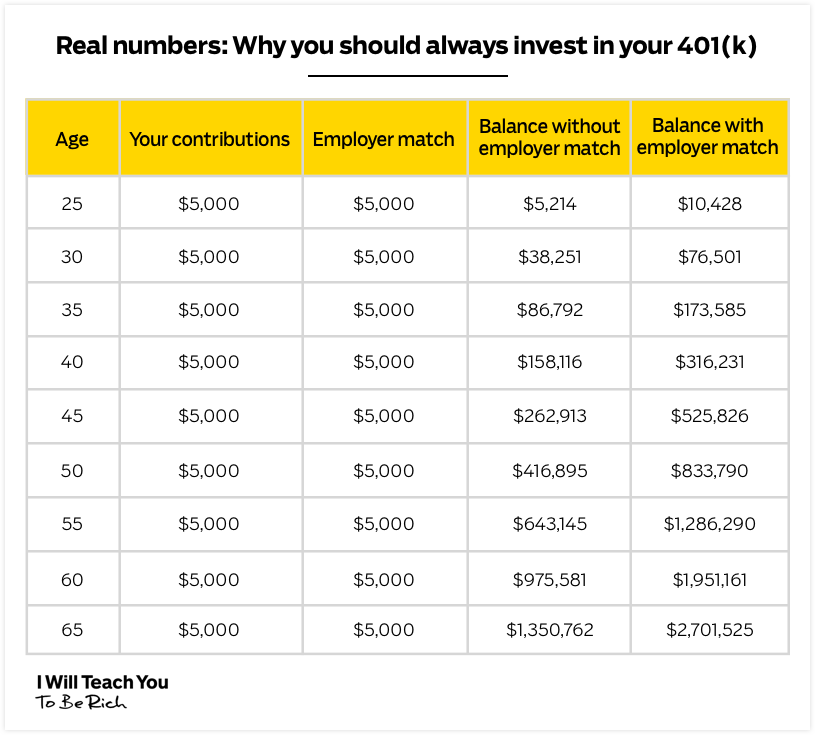

Hier is een grafiek die dit laat zien:

Dit, mijn vrienden, is gratis geld (ook wel het beste soort geld genoemd).

Niet alle bedrijven bieden een passend plan - maar het is zeldzaam om er een te vinden die dat niet doet. Als uw bedrijf een match biedt, moet u op zijn minst voldoende investeren om er optimaal van te profiteren.

U hebt de mogelijkheid om uw beleggingen te kiezen wanneer u geld in een 401k stopt. De meeste bedrijven bieden u echter ook de mogelijkheid om uw geld toe te vertrouwen aan een professionele investeringsmaatschappij. Ze bieden u een verscheidenheid aan investeringsopties om uit te kiezen en kunnen u helpen bij het beantwoorden van al uw vragen over uw 401k.

Het andere geweldige aan 401ks is hoe gemakkelijk het is om ze in te stellen. U hoeft zich alleen maar aan te melden wanneer de HR-afdeling van uw bedrijf dit aanbiedt. Ze nemen alleen zoveel van uw salaris op als u wilt dat ze investeren.

Klaar om schulden af te stoten, geld te besparen en echte rijkdom op te bouwen? Download mijn GRATIS ultieme gids voor persoonlijke financiën.U kunt geld opnemen van uw 401k als u 59 ½ jaar wordt. Dit is het begin van de federaal erkende pensioenleeftijd.

Natuurlijk kun je eerder geld opnemen, maar Uncle Sam gaat je een federale boete van 10% op je geld geven, samen met de belastingen die je moet betalen over het bedrag dat je opneemt.

Daarom is het zo belangrijk om uw geld in uw 401k te houden tot u met pensioen gaat.

Mocht u ooit besluiten uw bedrijf te verlaten, dan komt uw geld met u mee! Lees voor meer informatie over 401ks mijn artikel over hoe het account de beste manier is om uw geld te laten groeien .

Zodra u zich ertoe heeft verbonden om ten minste de werkgeversmatch voor uw 401k bij te dragen, moet u ervoor zorgen dat u geen schulden heeft. Als je dat niet doet, geweldig! Als je dat doet, is dat goed. U kunt mijn systeem voor het snel elimineren van schulden bekijken om u te helpen.

Zodra u bent begonnen bij te dragen aan uw 401k en uw schuld hebt geëlimineerd, kunt u beginnen met investeren in een Roth IRA. In tegenstelling tot uw 401k, kunt u met deze beleggingsrekening geld na belasting beleggen en ontvangt u geen belastingen op de inkomsten. Vanaf 2021 kunt u tot $ 6.000 per jaar bijdragen aan uw Roth IRA als u jonger bent dan 50 jaar en $ 7.000 per jaar als u 50 jaar of ouder bent.

Verderop op de ladder is de Roth IRA. Dit is een ander middel voor langetermijninvesteringen dat geweldig is voor beginners.

In tegenstelling tot een 401k maakt een Roth IRA gebruik van na belastingen geld om u een nog betere deal te geven. Dit betekent dat u reeds belaste inkomsten in beleggingen zoals aandelen of obligaties stopt en geen geld betaalt wanneer u het opneemt.

Bij het sparen voor uw pensioen is tijd uw grootste voordeel. Je hebt tijd om de hobbels in de markt te doorstaan. En in de loop der jaren zijn die belastingvrije winsten een verbazingwekkende deal.

Uw werkgever zal u geen Roth IRA aanbieden. Om er een te krijgen, moet je via een makelaar gaan - waarvan er VEEL zijn.

Er zijn veel elementen die uw beslissing kunnen bepalen, waaronder minimale investeringskosten en aandelenopties.

Een paar makelaars die we aanbevelen zijn Charles Schwab , Voorhoede (dit is degene die ik gebruik), en E*TRADE .

OPMERKING:De meeste makelaars vereisen een minimumbedrag voor het openen van een Roth IRA. Ze kunnen echter afzien van het minimum als u een regelmatig automatisch investeringsplan opzet.

Vanaf 2021 is de jaarlijkse maximale investering voor een Roth IRA $ 6.000. Dit bedrag verandert echter vaak, dus kijk zeker eens op de pagina IRS-bijdragelimieten om op de hoogte te blijven.

Zodra uw account is ingesteld, moet u het geld daadwerkelijk investeren.

Laat me dat nogmaals zeggen, als je eenmaal de rekening hebt aangemaakt en er geld op hebt gestort, je moet nog steeds je geld investeren .

Als u geen aandelen, obligaties, ETF's of wat dan ook koopt, staat uw geld gewoon op een veredelde spaarrekening en genereert u geen aanzienlijk bedrag aan rente.

Mijn suggestie waarin je moet investeren? Een indexfonds dat de S&P 500 volgt. De S&P 500 gemiddeld een rendement van 10% en wordt beheerd met nauwelijks kosten.

Lees voor meer informatie onze inleidende artikelen op aandelen en obligaties om een beter inzicht te krijgen in uw opties. Ik heb een video gemaakt die je precies laat zien hoe je een Roth IRA kiest .

Net als uw 401k, wordt van u verwacht dat u dit als een langetermijnbeleggingsvehikel behandelt. U wordt bestraft als u uw inkomsten opneemt voordat u 59 ½ jaar oud bent.

U kunt uw hoofdsom, of het bedrag dat u daadwerkelijk hebt geïnvesteerd, echter op elk moment boetevrij opnemen (de meeste mensen weten dit niet).

Er zijn ook uitzonderingen voor aanbetalingen op een huis, het financieren van onderwijs voor u/partner/kinderen/kleinkinderen en enkele andere noodredenen.

Maar het is nog steeds een fantastische investering om te doen, vooral als je het vroeg doet. Immers, hoe eerder u kunt investeren, hoe meer geld uw investering zal opleveren.

Klaar om schulden af te stoten, geld te besparen en echte rijkdom op te bouwen? Download mijn GRATIS ultieme gids voor persoonlijke financiën.Als je geld over hebt, ga dan terug naar je 401k en draag er zoveel mogelijk aan bij (dit gaat verder dan de werkgeversmatch). U kunt tot $ 19.500/jaar bijdragen aan uw 401k als u jonger bent dan 50, en $ 26.000 als u 50 jaar of ouder bent. Het is een goed idee om uw 401k maximaal te benutten voordat u een beleggingsrekening zonder pensioen opent, omdat u minder belastinggeld betaalt over 401k-investeringen.

Als je geld over hebt, open dan een gewone niet-pensioenrekening en zet daar zoveel mogelijk op. Betaal ook extra op elke hypotheekschuld die je hebt en overweeg om in jezelf te investeren - of het nu gaat om het beginnen van een bijbaan of het behalen van een extra diploma, er is vaak geen betere investering dan je eigen carrière.

De ladder van persoonlijke financiën is best handig als u overweegt wat u prioriteit moet geven als het gaat om uw investeringen. Bekijk voor meer informatie mijn video van minder dan 3 minuten waarin ik het uitleg.

401ks en Roth IRA's zijn de basisinvesteringsvehikels die u moet hebben.

Als u uw tenen wilt gaan onderdompelen in het opbouwen van uw eigen portefeuille (verzameling van beleggingsactiva) buiten deze beleggingsvehikels, wil ik u kennis laten maken met één belangrijk concept:activaspreiding.

Hier is mijn portfolio:

Het is onvermijdelijk dat wanneer ik iemand de basisprincipes van beleggen leer, iemand met talloze vragen komt, zoals deze:

Pomp de remmen een beetje op.

Voordat u een belegging doet in aandelen of obligaties of wat dan ook, moet u begrijpen dat dit lang niet zo belangrijk is als allocatie van activa (d.w.z. hoe je taart eruit ziet).

Wanneer u belegt, kunt u dit doen door uw geld over verschillende activaklassen te verdelen. Hoewel er veel verschillende soorten activaklassen zijn, zijn de drie meest voorkomende:

Als het gaat om beleggen voor beginners, is het een veelgemaakte fout om in slechts één categorie te beleggen. Dit is gevaarlijk op de lange termijn. Dit is waar het allerbelangrijkste concept van asset-allocatie in het spel komt.

Onthoud het als volgt:Diversificatie is D voor diep gaan in een categorie (aandelen hebben bijvoorbeeld large-capaandelen, mid-capaandelen, small-capaandelen en internationale aandelen).

Asset allocatie is A om over te gaan alle categorieën (bijv. aandelen, obligaties en contanten).

Hoeveel u in elke activaklasse toewijst, hangt volledig af van u en uw risicotolerantie. Als je bijvoorbeeld jong bent en nog vele jaren hebt voordat je met pensioen gaat, wil je misschien meer investeren in zaken als aandelen. Maar als u ouder bent en de pensioengerechtigde leeftijd nadert, wilt u uw weddenschappen zoveel mogelijk afdekken en veilige beleggingen zoals obligaties kiezen.

U wilt niet al uw beleggingen in één mandje bewaren. Houd uw activaspreiding onder controle door verschillende soorten aandelen en fondsen te kopen om een evenwichtige portefeuille te hebben — en vervolgens verder diversificatie in elk van die activaklassen.

Een studie uit 1991 ontdekte dat 91,5% van de resultaten van de langetermijnprestaties van de portefeuille afkomstig waren van hoe de investeringen werden toegewezen. Dit betekent dat assetallocatie CRUCIAAL is voor hoe uw portefeuille presteert.

Als je wat meer solide voorbeelden van portfoliomixen wilt, bekijk dan mijn artikel over allocatie en diversificatie van activa .

Klaar om schulden af te stoten, geld te besparen en echte rijkdom op te bouwen? Download mijn GRATIS ultieme gids voor persoonlijke financiën.Als u het onkruid wilt aanpakken, zijn er een groot aantal verschillende activaklassen waaruit u kunt kiezen en nog meer variatie in individuele investeringen die u kunt doen.

Als je meer wilt weten over enkele van deze investeringsopties, bekijk dan zeker mijn bronnen hieronder:

Als je nog meer bruikbare tactieken wilt om je te helpen beheren EN meer geld te verdienen, heb je geluk. Ik heb een GRATIS gids geschreven die gedetailleerd ingaat op hoe je daarmee aan de slag kunt gaan.

Sluit u aan bij de honderdduizenden mensen die het hebben gelezen en er al van hebben geprofiteerd door uw gegevens hieronder in te voeren om een PDF-kopie van de gids te ontvangen.

Als je klaar bent, lees het, pas de lessen toe en stuur me een e-mail met je successen - ik lees elke e-mail.

Plannen voor de toekomst

Geld verdienen op de aandelenmarkt voor beginners

Hoe u meer geld kunt besparen om te investeren in 2022

Vergeet het spaarvarken:6 betere manieren om te sparen voor de toekomst van uw kind

Hoe u geld kunt besparen voor uw pensioen?

Hoeveel moet ik elke maand sparen? Bereid je voor om geld te besparen voor de volgende quarantaine

Beleggen in aandelen voor beginners