Het belastingseizoen is voor veel Amerikanen een tijd van hoge stress. Het is ook het moment waarop sommige Amerikanen een onverwachte meevaller ontvangen in de vorm van een belastingteruggave. Volgens de IRS is de gemiddelde belastingteruggave $ 3.120 en bijna 83% van alle belastingaangiften resulteert in een terugbetaling. Hoewel uw belastingteruggave misschien als een geschenk aanvoelt, is het belangrijk om te onthouden dat u dat geld verdiende, net zoals u uw salaris deed. Met dat in gedachten is het een goed idee om het te behandelen als uw andere inkomsten. Dit omvat het maken van een plan voor de beste manier om het te gebruiken.

Bekijk onze gratis inkomstenbelastingcalculator.

We hebben een paar scenario's onderzocht en de cijfers op een rij gezet om u te helpen bepalen wat de slimste manier is om uw belastingaangifte te gebruiken.

Om schattingen te maken voor het gebruik van uw belastingteruggave, hebben we gekeken naar gegevens die relevant zijn voor de gemiddelde Amerikaan. We gebruikten nationale gegevens over het mediane inkomen, de mediane woningwaarde, de gemiddelde creditcardschuld en de gemiddelde studieschuld. We hebben ook rekening gehouden met gegevens over het gemiddelde rendement op een beleggingsrekening en het gemiddelde rendement op een spaarrekening.

Met behulp van die gegevens hebben we onderzocht hoe uw algehele financiële plaatje zou worden beïnvloed door die belastingteruggave op vijf verschillende manieren te gebruiken. Om dit te doen, gebruikten we de gemiddelde belastingteruggave - $ 3.120. Uw rendement kan meer (of minder) zijn dan dat bedrag. Ongeacht de omvang van uw teruggave, hopen we dat deze analyse nuttig is bij het vergelijken van enkele van de beschikbare opties.

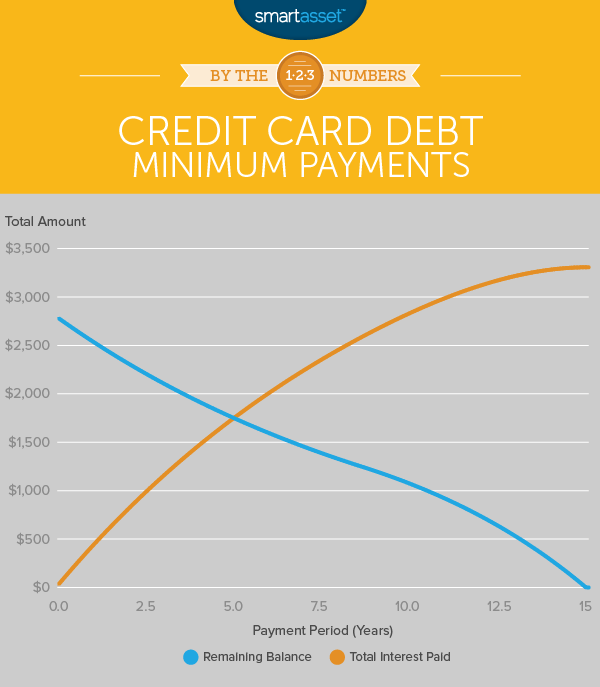

De gemiddelde Amerikaan heeft volgens de New York Federal Reserve ongeveer $ 2.800 aan creditcardschuld. De gemiddelde rente voor die schuld is bijna 15,5%. Gezien dat feit is het waarschijnlijk de beste optie voor de meeste mensen om uw belastingaangifte te gebruiken om creditcardschulden af te betalen. Dit is waarom:

Als de gemiddelde Amerikaan $2.800 aan creditcardschuld zou willen afbetalen door alleen de minimale maandelijkse betalingen te doen (2% van het saldo of $ 25), schatten we dat het gemiddeld meer dan 15 jaar zou duren om af te betalen. Het zou ook ongeveer $ 3.307 aan extra rentebetalingen kosten. Dat is 118% meer dan de oorspronkelijke lening (wat in feite is wat een creditcard doet - u geld lenen). Zelfs als je een goede kredietwaardigheid hebt met een lagere APR, zeg ongeveer 10%, is de berekening vergelijkbaar.

Door een volledige belastingteruggave (die gemiddelde terugbetaling van $ 3.120) naar het gemiddelde creditcardsaldo te brengen, kunt u die hele schuld uitschakelen. Hierdoor kunt u het geld dat u elke maand betaalde, gebruiken voor sparen of beleggen voor de toekomst.

Bovendien heeft het vroegtijdig aflossen van creditcardschulden voordelen naast het verlagen van de rentebetalingen. Als u alleen de minimale betalingen doet, kunt u eindigen met een hoge schuld / inkomensratio. En als u consequent een hoge schuld-inkomensverhouding heeft, kan dit uw credit score schaden. Dan komt u mogelijk niet in aanmerking voor de beste rentetarieven als het tijd is om een hypotheek aan te vragen of een auto te kopen.

Voor degenen wiens creditcardschuld hoger is dan het bedrag van uw belastingteruggave, moet u beslissen welke creditcardschuld u wilt afbetalen. Als u op lange termijn het meeste geld wilt besparen, kan het een goed idee zijn om degene met de hoogste rente als eerste te betalen. Voor de rest van de schuld kan het, afhankelijk van uw omstandigheden, zinvol zijn om een creditcard voor saldooverdracht te gebruiken. Dit geeft u een beperkte tijd om uw creditcardschuld renteloos af te betalen. Het is belangrijk om ervoor te zorgen dat u het in die tijd afbetaalt om te voorkomen dat u nog meer schulden opbouwt.

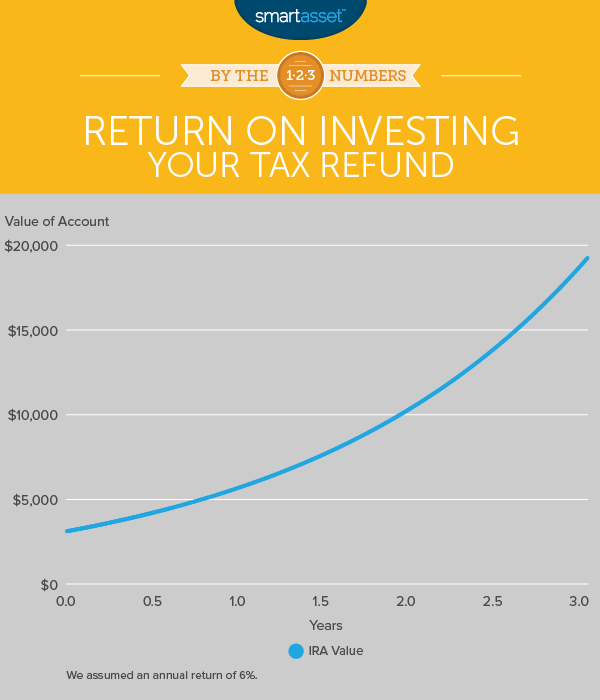

Nadat u uw creditcardschuld heeft afbetaald, of als u zich geen zorgen hoeft te maken, kunt u uw belastingaangifte waarschijnlijk het beste op een pensioenrekening plaatsen. Als u minder dan een bepaald bedrag verdient ($ 118.000 voor enkele indieners of $ 186.000 voor gezamenlijke indieners) en als u uw IRA-bijdrage nog niet hebt gemaximaliseerd ($ 5.500 voor degenen onder de 50 en $ 6.500 voor die 50 en hoger), kunt u uw belastingteruggave in een traditionele IRA. Het geld dat u in een traditionele IRA stopt, is fiscaal aftrekbaar. U kunt er ook voor kiezen om uw teruggave in een Roth IRA te storten, hoewel dat geld niet fiscaal aftrekbaar is. Lees hier meer over de verschillen tussen een traditionele IRA en een Roth IRA.

Het gemiddelde Amerikaanse huishouden verdient $ 55.775, volgens het US Census Bureau. De inkomstenbelastingcalculator van SmartAsset schat dat door de volledige gemiddelde belastingteruggave ($ 3.120) bij te dragen aan een traditionele IRA, een huishouden dat $ 55.775 verdient, hun federale belastingen zou verlagen van $ 8.520 naar $ 8.052. Een andere manier om ernaar te kijken is dat in het eerste jaar de initiële investering van $ 3.120 $ 468 heeft opgeleverd - een rendement van 15%.

Dan groeit dat geld zonder dat jij er ook maar iets voor hoeft te doen dankzij de kracht van samengestelde rente. Als we uitgaan van een jaarlijks rendement van 6% op de IRA, zal de investering groeien van de initiële $ 3.120 naar $ 5.676 na 10 jaar, $ 10.327 na 20 jaar en $ 18.790 na 30 jaar. Als u 30 jaar alleen gelaten wordt, kan uw beslissing om de belastingteruggave van dit jaar te investeren in een IRA bijna $ 19.000 meer betekenen voor uw pensioenfonds.

Als u momenteel geen noodfonds heeft, kan uw belastingteruggave een grote bijdrage leveren aan het opzetten van een noodfonds. Een noodfonds is een geldbedrag dat je hebt opgeborgen voor het geval je je baan verliest of onverwachte kosten krijgt, zoals een hoge gezondheidsrekening of je auto kapot gaat en dure reparaties nodig hebben.

Doorgaans zeggen experts dat dit fonds ongeveer zes maanden aan levensonderhoud moet kosten. Houd er nu rekening mee dat de gemiddelde spaarrekening een rendement van 0,06% heeft, dus als u er een belastingteruggave van $ 3.120 in stopt, bouwt u na 30 jaar slechts $ 56 aan rente op (als de rente jaarlijks wordt opgebouwd). Maar het doel van een noodfonds is niet om te groeien, het is om u een financieel vangnet te geven. Dit verkleint de kans dat u geld moet lenen (en creditcardschulden moet opbouwen) of boetes voor vervroegde opname op andere rekeningen moet krijgen als u in een financiële noodsituatie terechtkomt.

Aangezien het gemiddelde Amerikaanse huishouden $ 55.775 verdient, na federale belastingen van $ 8.520, blijft er een maandelijks netto-inkomen over van ongeveer $ 3.938. Als dit uw kosten voor levensonderhoud zijn (en hopelijk is het minder omdat een deel van dat geld naar pensioensparen gaat), geeft de gemiddelde belastingaangifte van $ 3.120 u een vliegende start van de kosten van levensonderhoud van bijna een maand in uw noodfonds.

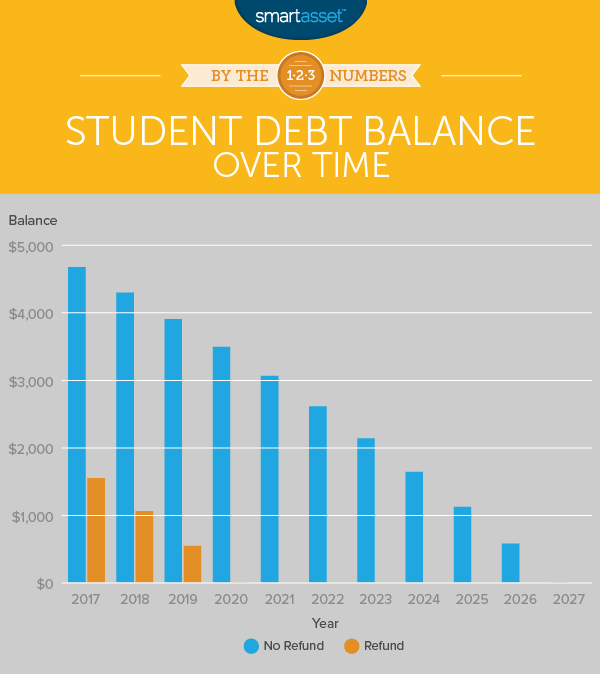

Amerikanen hebben ongeveer $ 4.660 aan studieleningen per hoofd van de bevolking, volgens de New York Federal Reserve Bank. Uw belastingteruggave gebruiken voor het afbetalen van uw studieschuld zou een andere slimme keuze kunnen zijn.

Laten we zeggen dat je een studielening hebt van $ 4.660 met een rentepercentage van 4,66% (het directe gesubsidieerde tarief van 2014 - 2015) en een leentermijn van 10 jaar. Over 10 jaar kost de lening u uiteindelijk $ 5.839 of iets meer dan 25% meer dan de oorspronkelijke lening. Uw maandelijkse betalingen bedragen iets minder dan $ 50.

Door de gemiddelde belastingteruggave ($ 3.120) voor die studielening te gebruiken, zou je het verschuldigde bedrag verlagen van $ 4.660 naar $ 1.540. Dit zou uw maandelijkse betalingen verlagen tot $ 16 als u het nog steeds over 10 jaar afbetaald. Of als u doorgaat met het doen van maandelijkse betalingen van $ 50, zou u uw lening in drie jaar hebben afbetaald en zou u $ 1.066 aan rentebetalingen besparen.

Natuurlijk hebben sommige mensen veel meer studieschuld. Volgens studentenleningsexpert Mark Kantrowitz hebben afgestudeerden van de klas van 2016 die studieleningen hebben afgesloten een gemiddelde schuld van $ 37.173. Het eerder aflossen van de hoofdsom van die lening kan op lange termijn veel besparing op de rente opleveren.

Benieuwd hoeveel u zou besparen als u uw belastingteruggave zou besteden aan uw studielening? Onze studieleningcalculator kan u helpen uw specifieke financiële situatie te bepalen.

Laten we ons voorstellen dat u een van de gelukkige Amerikanen bent die een gezond noodfonds heeft en geen uitstaande creditcardschuld of studieleningen. Heeft u een hypotheek? Zou het zinvol zijn om te proberen een deel van uw hypotheek vervroegd af te lossen als u geen boetes voor vervroegde aflossing heeft? Laten we eens kijken:

De mediane woningwaarde in Amerika is $ 194.500. Als u een aanbetaling van 20% heeft gedaan, houdt u een hypotheeksaldo van $ 155.600 over. Volgens onze hypotheekcalculator zouden uw maandelijkse hypotheekbetalingen $ 743 zijn, op een 30-jarige lening met 4% rente. (De maandelijkse betaling is exclusief opstalverzekering of onroerendgoedbelasting, die per regio verschillen.)

Door een extra $ 3.120 (de gemiddelde belastingteruggave) in de richting van de hoofdsom van die hypotheek te steken, zou u het 13 maanden eerder afbetalen. Bij deze berekening wordt ervan uitgegaan dat u de extra betaling doet na 12 betalingstermijnen of een jaar na het hebben van uw hypotheek.

En als u dit elk jaar doet met uw belastingteruggave, kunt u de looptijd van uw hypotheek aanzienlijk verkorten. Het tweede jaar dat u uw belastingteruggave voor uw hypotheek stort - in combinatie met het eerste jaar - zou twee jaar van uw hypotheek moeten afschaffen. In het derde jaar ben je klaar met het aflossen van je hypotheek met twee jaar en 11 maanden eerder. Als u vier jaar van de gemiddelde belastingteruggave op uw hypotheek plaatst, betekent dit dat u drie jaar en acht maanden eerder klaar bent met betalen. En na een half decennium belastingteruggave op uw hypotheek te hebben gestort, bespaart u vier jaar en vier maanden op uw hypotheek.

Na 21 jaar dit te hebben gedaan (ervan uitgaande dat uw belastingteruggave elk jaar $ 3.120 blijft), heeft u nog maar drie maanden hypotheekbetalingen over. Je hebt dus bijna negen jaar eerder je hypotheek afgelost. Dat is geen slechte deal!

Informatie over het gemiddelde bedrag van de belastingteruggave en het percentage van de aangiften dat resulteert in een terugbetaling is afkomstig van de IRS. Gegevens over de gemiddelde creditcardschuld en de gemiddelde studieschuld zijn afkomstig van het Federal Reserve Bank New York Consumer Credit Panel. De gemiddelde creditcard APR is van CreditCards.com. De gemiddelde rente op studieleningen is afkomstig van het Amerikaanse ministerie van Onderwijs. Gegevens over het mediane gezinsinkomen en de mediane woningwaarden zijn afkomstig uit de 2015 American Community 1-Year Survey van het U.S. Census Bureau.

6 manieren waarop u uw kredietscore kunt schaden zonder het te beseffen

5 manieren waarop uw financieel adviseur u aansprakelijk moet stellen

8 slimme manieren om uw belastingteruggave te besteden

7 financieel slimme manieren om uw belastingteruggave te gebruiken in 2021

7 manieren om beter te zijn in uw financiën

6 manieren om uw leningaanvraag te verbeteren

9 krachtige manieren om dit jaar uw belastingteruggave te investeren