HDFC Life Sanchay Plus is een niet-deelnemend traditioneel levensverzekeringsplan. Dat betekent dat de uitbetalingen gegarandeerd zijn. Er is geen marktrisico of risico verbonden aan variërende jaarlijkse bonussen. Je weet vooraf waar je aan begint. Bovendien is het een uitgesteld uitbetalingsplan, d.w.z. de vervalwaarde wordt betaald over een bepaalde periode.

Laten we meer te weten komen over HDFC Life Sanchay Plus en uitzoeken of dit plan een plaats moet vinden in uw verzekerings- en beleggingsportefeuille.

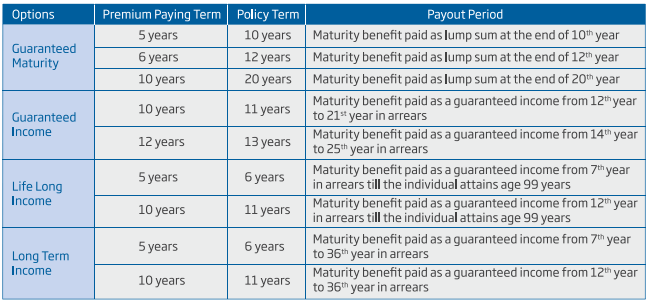

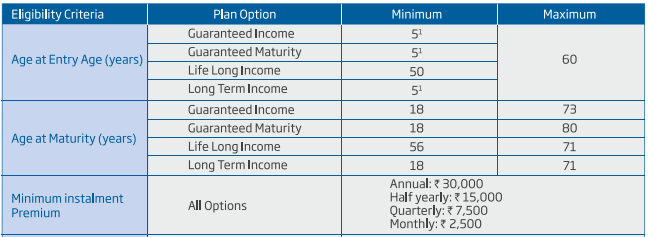

Hier zijn een paar snapshots uit de productbrochure over de belangrijke kenmerken van elke variant.

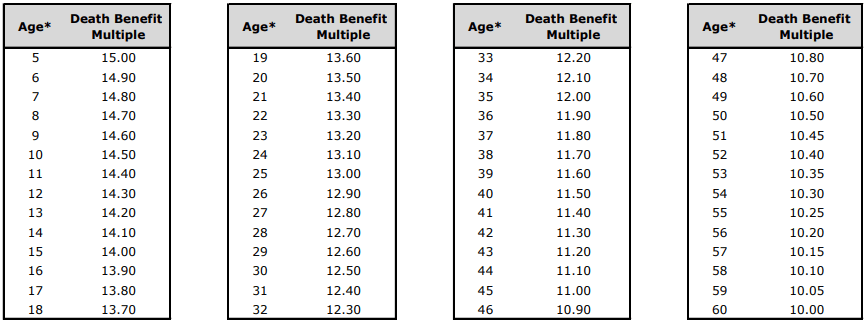

De overlijdensuitkering is hetzelfde voor alle plannen en is alleen betaalbaar als het overlijden plaatsvindt tijdens de looptijd van de verzekering.

Het is de hoogste van de volgende:

Voor Gegarandeerd Inkomen, Langdurig Inkomen en Levenslang Inkomen is er een extra parameter. Premie betaald met 5% rente, jaarlijks samengesteld.

Je kunt zien dat de levensverzekering afhankelijk is van je leeftijd. In plaats van het rendement te variëren op basis van uw leeftijd, hebben ze de levensverzekering gevarieerd op basis van uw instapleeftijd. Niet slecht, want ze projecteren dit plan als een investeringsplan. Daarom krijgt iedereen die het plan koopt hetzelfde rendement, ongeacht de instapleeftijd (behalve bij gegarandeerde looptijd). De levensverzekering is afhankelijk van de leeftijd waarop u binnenkomt.

Trouwens, de overlijdensuitkering van 10 keer de jaarlijkse premie zorgt ervoor dat het door de verzekeringsmaatschappij betaalde bedrag op de vervaldag of elk bedrag dat door de verzekeringsmaatschappij wordt betaald, vrijgesteld is van belasting.

Er zijn drie opties voor premiebetalingstermijn (PPT). 5 jaar, 6 jaar of 10 jaar.

De polisvoorwaarden zijn 10 jaar (5 jaar PPT), 12 jaar (6 jaar PPT) en 20 jaar (10 jaar PPT).

Vervaldatum wordt betaald aan het einde van de polisperiode.

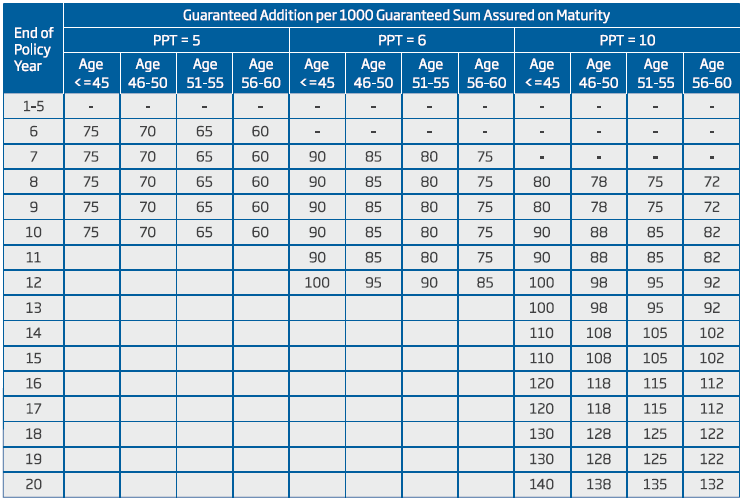

MaturityBenefit =Gegarandeerd bedrag op vervaldag + gegarandeerde toevoegingen.

GuaranteedSum on Maturity is niets anders dan de totale betaalde premies op jaarbasis (na aftrek van belastingen en verzekeringstechnische premie).

Gegarandeerde toevoegingen zijn als volgt van toepassing.

Laten we een voorbeeld nemen.

Je bent 30 jaar oud. U koopt een variant met een betalingstermijn van 10 jaar en een polistermijn van 20 jaar.

U betaalt een jaarlijkse premie van Rs 1 lac. Inclusief GST betaalt u Rs 1.04.500 in het eerste jaar en Rs 1.02.250 in de daaropvolgende jaren. U krijgt het looptijdbedrag na 20 jaar.

In dit geval is het gegarandeerde bedrag op vervaldag Rs 10 lacs.

Atmaturity (voltooiing van 20 jaar), krijgt u Rs 10 lacs + Rs 14 lacs =Rs 24lacs. (dit bedrag is vrijgesteld van belasting).

IRR komt uit op 5,56% per jaar

Daarnaast is het rendement bij deze variant afhankelijk van je leeftijd. Als u 57 bent op het moment van aankoop, is uw rendement slechts 5,27% per jaar

Niet goed.

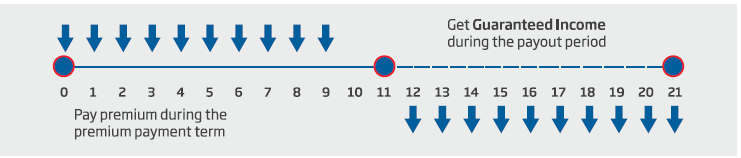

Twee opties voor premiebetalingstermijn (PPT):10 jaar en 12 jaar

Beleidstermijn:11 jaar (10 jaar PPT) en 13 jaar (12 jaar PPT)

Bij een PPT-variant van 10 jaar begint de uitbetaling aan het einde van de de jaar tot het einde van 21 st jaar.

Onder de 12-jarige PPT-variant begint de uitbetaling vanaf het einde van de 14 de jaar tot het einde van de 25 st jaar.

Laten we een voorbeeld nemen.

Je bent 30 jaar oud. U koopt een variant met een betalingstermijn van 10 jaar. U betaalt een jaarlijkse premie van Rs 1 lac. Inclusief GST, betaalt u Rs 1.04.500 in het eerste jaar en Rs 1.02.250 in de daaropvolgende jaren.

Vanaf eind 12 de jaar tot het einde van 21 st jaar krijgt u Rs 2 lacs per jaar. Dat maakt het 10 termijnen van Rs 2 lac elk. Al deze termijnen zijn vrijgesteld van belasting.

Bij overlijden van de verzekeringnemer lopen de uitkeringen door naar de gevolmachtigde.

Dat is een IRR van 5,73% per jaar.

Nogmaals, niet goed genoeg.

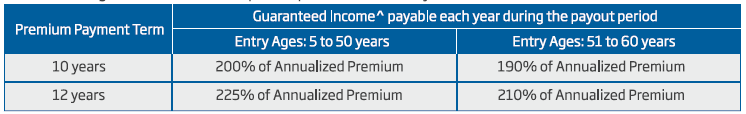

Opties voor premiebetalingstermijn (PPT):5 jaar of 10 jaar

Beleidstermijn:6 jaar (5 jaar PPT) of 12 jaar (10 jaar PPT)

Bij een PPT-variant van 5 jaar begint de uitbetaling aan het einde van de jaar tot het einde van het 36e jaar.

Bij een PPT-variant van 10 jaar begint de uitbetaling aan het einde van de 14 e jaar tot het einde van het 36e jaar.

Laten we een voorbeeld nemen.

Je bent 30 jaar oud. Je koopt een variant met een betalingstermijn van 5 jaar. U betaalt een jaarlijkse premie van Rs 1 lac. Inclusief GST, betaalt u Rs 1.04.500 in het eerste jaar en Rs 1.02.250 in de daaropvolgende jaren.

Vanaf eind 7 de jaar tot het einde van het 36e jaar, krijgt u Rs 36.000 per jaar. Dat maakt het 30 termijnen van Rs 36.000 elk. Aan het einde van de 36 e jaar krijgt u ook alle betaalde premies terug. Al deze termijnen zijn vrijgesteld van belasting.

Dat is een IRR van 5,53% per jaar. Niet goed genoeg.

In geval van overlijden van de verzekeringnemer tijdens de uitkeringstermijnen, gaan de uitkeringen door naar de nominee. Het is mij niet helemaal duidelijk of de genomineerde de premies terugkrijgt of niet.

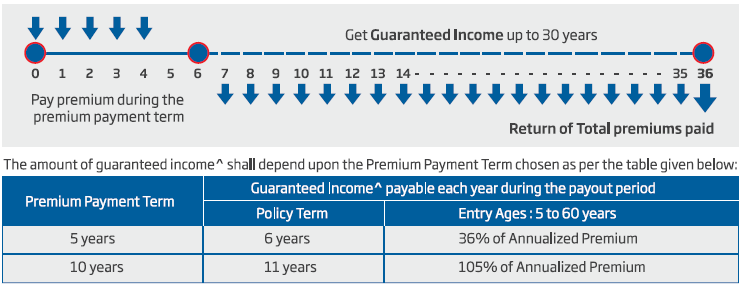

U heeft de mogelijkheid om 5 jaar of 10 jaar premie te betalen.

Bij de 6-jarige premiebetalingsoptie krijgt u een levenslange dekking voor 6 jaar. De verzekeringsmaatschappij betaalt vanaf het einde van 7 de . 35% van de jaarlijkse premie jaar totdat u 99 jaar wordt. Na 99 jaar zal de verzekeringsmaatschappij alle betaalde premies terugbetalen.

Bij de 10-jarige premiebetalingsoptie krijgt u een levenslange dekking voor 11 jaar. De verzekeringsmaatschappij betaalt 100% van de jaarlijkse premie vanaf het einde van de jaar totdat u 99 jaar wordt. Na 99 jaar zal de verzekeringsmaatschappij alle betaalde premies terugbetalen.

Voorbeeld 1

Je bent 50 jaar.

U betaalt Rs 1.045 lacs als premie voor het eerste jaar. Dit is inclusief 4,5% btw. Van de tweede tot de 10e de jaar betaalt u elk jaar Rs 1.0225 lacs (inclusief GST van 2,25%).

Je krijgt Rs 1 lac elk van het einde van het 12e jaar tot het einde van het 49e jaar (je wordt 99). Dat zijn 38 termijnen van Rs 1 lac elk. Bovendien, wanneer u 99 jaar voltooit, krijgt u een extra Rs 10 lacs terug.

Als u de IRR berekent met Excel, is het rendement 6,92% per jaar.

Voorbeeld2

Je bent 60 jaar oud.

Beleidstermijn van 10 jaar. Eerstejaarspremie:Rs 1.045 lacs, Vervolgpremies:Rs 1.0225 Lacs

Je krijgt Rs 1 lac elk vanaf het einde van 72 nd jaar tot het einde van de 99 e jaar. Dat zijn 28 termijnen van Rs 1 lac elk. Bovendien, wanneer u 99 jaar voltooit, krijgt u een extra Rs 10 lacs terug.

IRR zal 6,72% per jaar zijn

Als het overlijden plaatsvindt tijdens de uitbetalingstermijn (na de polisperiode), zullen de uitkeringen aan de nominee doorgaan tot het einde van de uitbetalingsperiode (tot het moment dat de polishouder 99 zou zijn geworden). Voor zover ik begrijp, krijgt de genomineerde de betaalde premies echter niet terug. In de polisvoorwaarden heb ik niets kunnen vinden dat ervoor zorgt dat de premies ook worden teruggestort aan de genomineerde. Als de verzekeringnemer de leeftijd van 99 jaar had overleefd, zou hij de premies hebben teruggekregen.

Nu, 99 is een vrij hoge leeftijd. Tenzij er enige grote vooruitgang is in de medische wetenschap, zullen niet veel polishouders overleven tot de leeftijd van 99. Als de verzekeringnemer zou overlijden vóór de leeftijd van 99, zal er geen premieteruggave zijn.

Wat is in dat geval de netto opbrengst voor het gezin?

6,6% als je kocht als 50-jarige.

6,04%als je kocht als 60-jarige

Nogmaals, dit zijn aangiften na belastingen. Maar duidelijk minder aantrekkelijk dan voorheen.

Dit plan is gemakkelijk te begrijpen. Je weet waar je aan begint. Ik weet zeker dat veel beleggers dat zullen waarderen. Of het rendement goed of slecht is, is een heel andere zaak.

De USP van deze plannen is dat de uitbetaling van deze plannen vrijgesteld is van belasting. Alle uitkeringen van de verzekeringsmaatschappij zijn vrijgesteld van belasting. Onthoud dat deze uitbetalingen gegarandeerd zijn. Vergelijk dit met een lijfrenteplan zoals LIC Jeevan Shanti. Lijfrenten bieden ook gegarandeerde uitbetalingen. De betaling van een lijfrenteregeling is echter belastbaar tegen uw marginale belastingtarief. Nu kan dit HDFC Sanchay Plus (of een vergelijkbaar levensverzekeringsproduct) erg aantrekkelijk maken voor gepensioneerden.

Mogelijk kunt u de rentevoet vastzetten voor een zeer lange termijn met behulp van staatsobligaties. Maar ook bij staatsobligaties wordt de rente belast tegen uw marginaal tarief. Geen enkele andere inkomstenstrategie kan de rente-inkomsten voor zo'n lange looptijd vastzetten.

Deze plannen bieden ook een verzekering tijdens de looptijd van de verzekering. Lijfrenteplannen bieden geen verzekering.

Uw jaarpremie kan worden verhoogd als uw gezondheidstoestand niet goed is op het moment dat u het plan voor de eerste keer aanschaft. Onthoud dat als uw premie wordt verhoogd vanwege een ziekte, deze niet wordt toegevoegd aan uw uitbetalingen van HDFC Life Sanchay Plus. Dit is een probleem met elk gecombineerd beleggings- en verzekeringsproduct.

Ten eerste moet je zien waarom je zelfs maar overweegt om in dit plan te investeren.

Als je kijkt naar het creëren van rijkdom, is dit duidelijk niet het juiste product. Voor een langetermijninvestering, 5-7% p.a. is duidelijk niet iets waar je genoegen mee moet nemen. PPF of EPF geeft u een veel hoger rendement. Je zou kunnen stellen dat de PPF-rente steeds verandert. Echter, 5,56% per jaar is nog steeds erg laag. U kunt ook veel hogere rendementen verwachten in aandelenfondsen.

Als je iets aan je levensverzekering wilt toevoegen , HDFC Life Sanchay Plus is wederom geen goede keuze. Een overlijdensdekking van 10 tot 15 keer de jaarlijkse dekking zal niet veel doen voor uw verzekeringsportefeuille.

Als u op zoek bent naar een inkomen tijdens uw pensionering , Een levenslang inkomen kan een interessante keuze zijn voor die beleggers die op zoek zijn naar gegarandeerd rendement en naar verwachting ook in de hogere belastingschijf zullen vallen . De verzekeringscomponent, hoewel onnodig voor dergelijke beleggers, is vereist om de opbrengst belastingvrij te maken volgens de bestaande belastingwetten. Tegelijkertijd moet u ook contrasteren met andere opties voor pensioeninkomen, zoals PPF, SCSS, vaste deposito's, PMVVY, staatsobligaties, lijfrentes en zelfs systematische opnames uit beleggingsfondsen.

Afgezien van staatsobligaties en lijfrenten, kunt u de rente niet voor de lange termijn vastzetten. Met HDFC Life Sanchay Plus kunt u dat doen. U moet echter ook kijken of het gegarandeerde tarief hoog genoeg is. Tussen 6% en 7% per jaar schiet het duidelijk niet door het dak (althans voorlopig).

Met SCSS en PMVVY krijgt u een hogere rente, maar draagt u een herbeleggingsrisico aangezien de rentevoet respectievelijk slechts 5 en 10 jaar vastzit. Bovendien is rente van SCSS en PMVVY ook belastbaar.

Ook bij PPF is er enig renterisico. Op dit moment biedt PPF echter een veel hoger rendement dan wat HDFC Life Sanchay te bieden heeft. Er is dus een duidelijke marge die je hebt. PPF-rente is vrijgesteld van belasting. En PPF is veel flexibeler dan dit HDFC-levensproduct.

Er is geen pasklare oplossing als het gaat om een pensioeninkomenstrategie. Je moet dus kijken naar je eisen en je portfolio om een keuze te maken. Als u nog steeds niet kunt beslissen, zoek dan professionele hulp bij uw financiële planner of bij SEBI geregistreerde beleggingsadviseur (SEBI RIA).

Voor mijn portfolio of de portfolio van mijn klanten zou ik wegblijven van dergelijke producten. Ik beleg liever in een gediversifieerde portefeuille, afhankelijk van het risicoprofiel van de klant. Systematisch terugtrekken uit een MF-portefeuille is een goede optie. Voor iemand die een gegarandeerd inkomen wil tijdens de pensionering, zou ik de lijfrenteaankopen tijdens de pensionering liever spreiden. Hiermee behoudt u meer flexibiliteit met uw pensioencorpus en mogelijk hoger inkomen door lijfrenten te kopen zonder teruggave van de aankoopprijs.

HDFC Life Sanchay Plus-pagina op de HDFC Life-website

Alle afbeeldingen zijn afkomstig uit de HDFC Life Sanchay Plus-brochure.

Lijfrenten:de 'slechte', de 'goede' en de 'verkeerd begrepen'

Gezamenlijk eigendom:The Good, the Bad and the Ugly

Intrafamilieleningen:The Good, the Bad and the Ugly

Goede schulden, slechte schulden:het verschil kennen

The Health and Wealth Connection

Is er een verschil tussen goede schulden en slechte schulden?

Wat zijn Robo-adviseurs? De goede de slechte en de lelijke