Terwijl de aandelenkoersen blijven schommelen na hun val eerder dit jaar, is ruwe olie terug in de buurt van nieuwe hoogtepunten. Ondanks de superrun van de aandelenmarkt in 2017, presteerde ruwe olie zelfs beter dan aandelen vanaf juni. En dat blijft zo hier in april 2018.

Dat betekent dat beleggers in de huidige volatiele omgeving voor aandelen een keuze hebben. En dat betekent niet per se speculeren in grondstoffen. Energieaandelen die bedrijven vertegenwoordigen die olie onderzoeken, boren, produceren en raffineren, lijken eindelijk gepositioneerd om de aandelenmarkt naar boven te leiden.

Hoe kan dit? Jarenlang waren de fundamenten van "zwart goud" nogal streng. Het was vrij gebruikelijk om krantenkoppen te zien die zeiden:"de wereld is overspoeld met olie" of "de voorraden ruwe olie stijgen weer". De VS werden inderdaad in mei 2011 een netto-exporteur van olie en in 2014 de op twee na grootste producent van ruwe olie, na Saoedi-Arabië en Rusland.

Bron:U.S. Energy Information Administration

Geen wonder dat olie een vergeten investering was.

Maar de afgelopen maanden zijn de fundamenten van olie heel rustig ten goede veranderd. We kunnen een combinatie noemen van het aantrekken van de wereldeconomie, de vastberadenheid die wordt toegeschreven aan het verhoogde geopolitieke risico in het olieproducerende Midden-Oosten en de afname van die olievoorraden.

In feite begon de daling van de hoeveelheid olie in opslag in mei vorig jaar, net voordat de prijs van ruwe olie een dieptepunt bereikte. Het is de eerste echt betekenisvolle daling sinds 1999-2001.

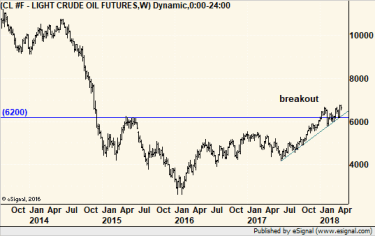

Aan de technische kant scoorden de prijzen voor ruwe olie deze maand een doorbraak naar boven. Het was het hoogtepunt van een zijwaarts bereik van drie jaar, een basispatroon genoemd, waarin stieren en beren hun strategieën testen. Ondanks een aantal vrij omvangrijke kortetermijnbewegingen die steeds hoger en lager werden, had geen van beide partijen vertrouwen in hun langetermijnvisie.

Dat wil zeggen, tot dit jaar.

Hoewel noch de technische, noch de fundamentele kant op korte termijn een terugkeer naar de olieprijs van $ 100 per vat aangeeft, is de toon van de markt optimistisch. De vraag is:wat moeten beleggers kopen?

Beleggers die niet willen speculeren op de termijnmarkt kunnen kijken naar het United States Oil Fund (USO, $ 13,75) als een proxy. Dit is een op de beurs verhandeld product (ETP) dat bijna-maandelijkse termijncontracten voor ruwe olie bevat en deze overdraagt wanneer elk de vervaldatum bereikt. Het is verre van een perfecte match met de prijs van ruwe olie, maar het volgt de trends en bevindt zich op dit moment zelf in een bullmarkt.

Ook al kunnen beleggers USO kopen en verkopen net zoals ze een aandeel doen, het is nog steeds een belegging die gebonden is aan de termijnmarkt. Niet iedereen voelt zich daar prettig bij. Voor die mensen laten veel energieaandelen ook stijgende langetermijntrends en "technische" uitbraken zien - plotselinge bewegingen die verband houden met verschillende aandelengrafiekpatronen.

Van de olie- en gasexploratie- en productiegroep, Newfield Exploration Company (NFX, $ 27,91) was een van de slechtste presteerders in de afgelopen 17 maanden, toen het daalde van een hoogtepunt van $ 50 naar een dieptepunt van $ 22,72. Op 21 februari maakte het bedrijf beter dan verwachte Q4-resultaten bekend, maar het aandeel kelderde die dag met meer dan 10%.

In het in kaart brengen van lingo was het het hoogtepunt van een bearish trend en eindigde met een verkoopclimax. Dit is een laatste wash-out waarbij de laatste stieren eindelijk de handdoek in de ring gooien. Het goede nieuws is dat het een vrij sterke voorwaarde voor een rally schept. Inderdaad, kopers begonnen de wateren te testen en kort daarna begon het geld terug in de voorraad te stromen. Het enige dat nodig was om dit bullish sentiment los te laten, was de beweging van ruwe olie naar het hoogste punt in drie jaar in april.

De achterblijvende 12-maands koers-winstverhouding op NFX is ongeveer 13, wat lager is dan de gemiddelde K/W van de sector. De forward P/E (gebaseerd op analistenramingen voor de inkomsten van het komende jaar) is 8,9, wat ook historisch gezien aan de lage kant is.

Dat betekent dat de markt het aandeel nog niet heeft geprijsd voor de verbeteringen die analisten verwachten.

Technisch gezien stijgt NFX van de bodem van een meerjarig handelsbereik met ongeveer $ 23 per aandeel. De top van het assortiment ligt in de buurt van $ 48, dus er is voldoende ruimte voor het aandeel om te stijgen voordat het tegen een overweldigende hoeveelheid aanbod aanloopt, of verkopers die aandelen willen verkopen tegen wat historisch gezien een dure prijs was.

Newfield keert geen dividend uit, maar er zijn energieaandelen in stijgende trends die dat wel doen. Van de grote bedrijven, Chevron (CVX, $ 122.31) heeft veel gunstige eigenschappen, waaronder een dividendrendement van 3,6%.

De kwartaalresultaten van Chevron zijn sinds begin 2016 meestal hoger. Analisten verwachten dat die trend zich zal voortzetten met een aanzienlijke sprong in hun schattingen voor het eerste kwartaal van 2018, die later deze week worden gepubliceerd.

Het bedrijf verhoogde zijn dividend op 31 januari, wat altijd wordt verwelkomd door beleggers. En de aandelenkoers van Chevron reageert op veranderingen in de prijs van ruwe olie, dus de grondstof zorgt voor extra wind in de zeilen van het aandeel.

Begin februari verwachtten analisten, ondanks hogere winsten dan het kwartaal ervoor, meer. Het aandeel stortte in, waarschijnlijk verergerd door de plotselinge en steile daling in de bredere markt toen toonaangevende technologieaandelen zich uiteindelijk terugtrokken. Technische indicatoren suggereerden dat de reactie overdreven was, aangezien er maar heel weinig geld uit het aandeel kwam. In wezen bood het een mooie koopkans en met de rally in april hebben de bulls weer de leiding.

Een run op het hoogste punt ooit in 2014 is niet veel anders dan het huidige prijsniveau. Als en wanneer het daar komt, zullen we moeten zien hoe het reageert. Aanhoudende kracht op korte termijn zou een goed teken zijn dat CVX een groot deel van de rest van het jaar kan stijgen.

Ten slotte geven de stijgende prijzen voor ruwe olie ook de schalieolie-industrie een boost. Afhankelijk van de bron wordt de productie van schalieolie winstgevend wanneer ruwe olie tussen $ 50 en $ 60 per vat of hoger wordt verhandeld. Met de huidige olieprijs in de hoge $ 60 en er sterk uitziend, wendden investeerders zich opnieuw tot schalieolieproducenten.

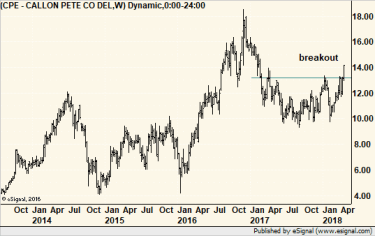

Veel van deze bedrijven hebben nog steeds niet de kracht om te concurreren. Echter, Callon Petroleum (CPE, $ 14,17) lijkt klaar om te profiteren van de sterkere energiemarkt. Negen op de tien analisten die door MarketWatch zijn ondervraagd, hebben een koopadvies voor het aandeel en als groep mikken ze op een winst van 38% in het komende jaar. Dat geeft het aandeel een koers-winstverhouding van iets meer dan 15, wat in lijn is met andere, meer gangbare energieaandelen.

Het belangrijkste is dat de markt zelf al inspeelde op de verbeterde toestand van Callon. Het aandeel is sinds februari fors gestegen en brak uit vanuit zijn eigen basispatroon.

De olieprijzen zijn steviger en de fundamenten ondersteunen ze eindelijk. Energieaandelen tonen ook kracht en een goed opwaarts potentieel, dus er is hier voor elk wat wils. En aangezien grondstoffen dit jaar over het algemeen goed zullen presteren, zal energie het ook niet alleen doen.