Snelle quiz – Zou u verwachten dat waardefondsen Hindustan Unilever Limited (HUL) aanhouden?

Hier is het feit. Hoewel HUL als aandeel verbijsterende hoogtepunten in zijn leven bereikt, houdt geen enkel waardefonds dit vast.

In de afgelopen jaren hebben we een aantal fondsen beoordeeld via de Fundstory-functie. Het idee was om u te helpen de andere kant van beleggingsfondsen te zien - buiten de beoordelingen en de prestatiecijfers.

Dit is een goed moment om deze fondsen, met name die uit de waardecategorie, nog eens onder de loep te nemen. Let wel, waarde als categorie werd pas in 2018 geformaliseerd door SEBI. Interessant is dat sommige van de fondsen die we hebben beoordeeld, ervoor kozen om in deze categorie te vallen.

Laten we beginnen.

Bekijk eerst de afbeelding hieronder voor een snel overzicht van de categorie waardefondsen.

Laten we eens in detail kijken naar enkele van de fondsen die uw aandacht en geld hebben.

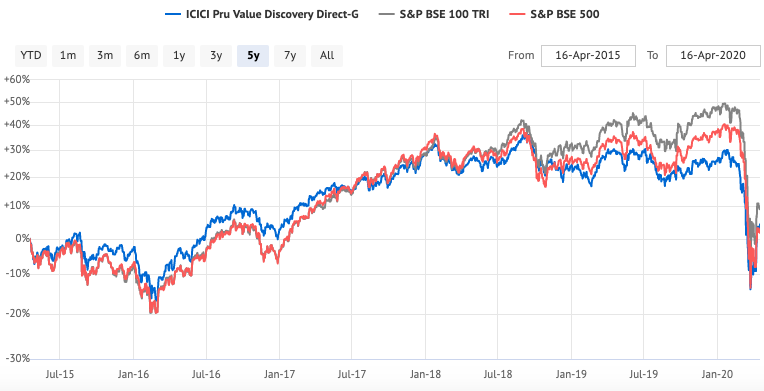

Het grootste fonds op dit gebied blijft het ICICI Prudential Value Discovery Fund. Het kreeg zijn omvang als een toppresteerder in de originele midcap-avatar. In 2014-15 begon het met de overgang naar een multicapfonds.

Waarom? Gezien zijn omvang, die op dat moment vergelijkbaar was met wat het nu is, had het fonds moeite om voldoende kansen te krijgen in de mid- en smallcapruimte. Het moest ook grote hoofdletters bevatten.

We hadden toen gewaarschuwd dat de prestaties van het fonds gedempt zouden worden en dat bleek te kloppen. Sinds de wijziging heeft het fonds een flinke deuk opgelopen. Het bleef genieten van het geld dat binnenkwam vanwege het recente effect van de prestaties op de cijfers en de gedachten van beleggers.

Er kwamen ook vragen over de prestaties. Het draagt niet hetzelfde gewicht als vroeger. Ook de voor de recente daling gecorrigeerde AUM is gedaald.

Het fonds liep al achter en daalde nog eens 30%+ tijdens de recente correctie van maart 2020.

Dankzij de focus op de farmaceutische sector, de op één na grootste blootstelling na financiële waarden, herstelde het fonds zich behoorlijk, momenteel op – 20% (en waarschijnlijk de beste) om een prestatie over een jaar te laten zien.

Het fonds heeft een van de grotere kostenratio's van 1,39% voor een direct plan en dat ook voor zijn AUM-omvang. De investeerders verdragen veel.

Als waardefonds blijft het een portefeuille weerspiegelen die trouw is aan het mandaat. De komende jaren moeten uitwijzen of het fonds een waardig investeringsvoorstel blijft. Het maakte een valse start (toen het veranderde in multicap), maar het kan zichzelf nog steeds terugkopen.

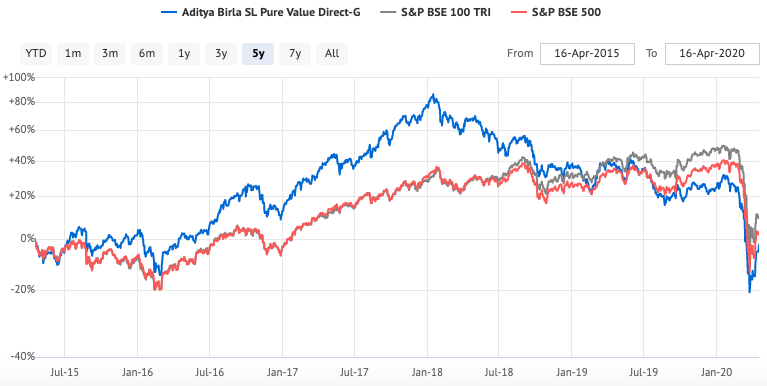

Aditya Birla Sun Life Pure Value Fund is nog een ander waardefonds dat buitensporige aandacht kreeg na zijn torenhoge prestaties in 2014-15. Als een op mid- en smallcap gericht fonds genoot het van de aandacht en leverde het ook geruime tijd resultaten op. Het geld van de belegger volgde.

Vanaf 2018 zag het een ommekeer van fortuinen. De mid- en small-capruimte kende een tumultueuze fase die tot uiting kwam in de prestaties van het fonds.

In de correctie van maart 2020 kreeg het de slechtste daling van 1 jaar met -42%.

Het fonds heeft nog steeds 63% exposure naar mid- en smallcaps en de grootste exposure is naar Healthcare (Pharma &Drugs). De pijn voor deze kan langer duren, met dank aan de blootstelling aan marktkapitalisatie.

Het fonds heeft zijn kostenratio aanzienlijk verlaagd sinds onze laatste beoordeling. Het is niet duidelijk of het boetedoening is of een poging om een positieve perceptie te creëren.

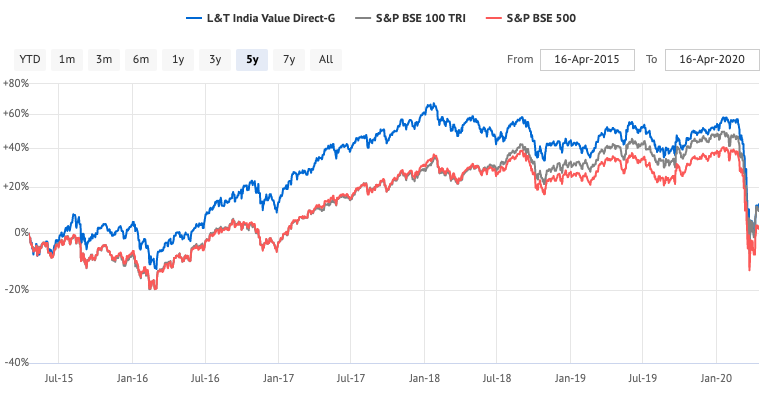

Toen we het L&T India Value Fund voor het laatst beoordeelden, had het een paar eigendomswijzigingen ondergaan, maar dit liet het niet zien in de manier waarop het werkte.

Het fonds heeft vastgehouden aan zijn mandaat en stijl als large- en mid-capfonds met large-caps die momenteel 57% van de portefeuilleblootstelling vertegenwoordigen.

Het profiteerde natuurlijk van de opleving van de markt in 2014-15, maar het slaagde er ook in om daarna boven water te blijven, zelfs na 2018.

In de correctie van maart 2020 daalde het met 35% (1 jaar opname), maar dankzij de uitzonderlijke winst die het eerder voor zichzelf behaalde, staat het iets hoger dan andere fondsen.

De kostenratio van het fonds staat nu op 0,91%, aanzienlijk lager dan de 1,41% een paar jaar eerder.

De topposities van de fondsen bevinden zich in financiële dienstverlening, bouw en energie. Dit ziet er niet uit als iets dat het snel zal helpen herstellen.

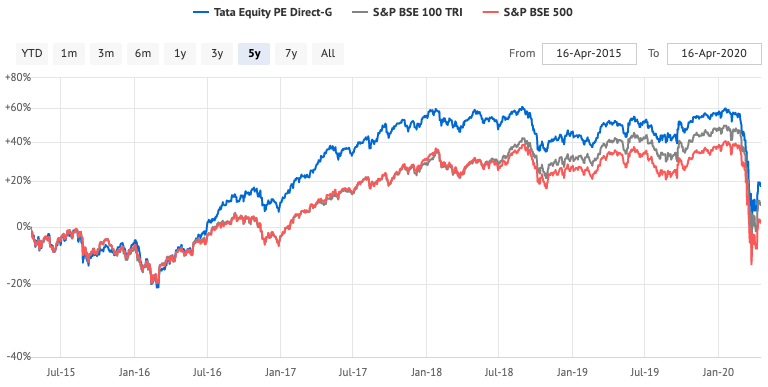

Een van de grootste verrassingen in deze categorie is het Tata Equity P/E Fund. Ik heb het Tata Mutual Fund afgeschreven voor de hersenloze lanceringen van het plan en nauwelijks iets om te laten zien voor de prestaties. Maar dit fonds heeft zichzelf zichtbaar gemaakt.

Het fonds was een paar jaar geleden een totale achterblijver met zeer weinig interesse van beleggers. Van 2016-17 vertoonde het tekenen van een pick-up. De weddenschappen van het fonds, speciaal met enkele large caps en mid caps, hebben hun vruchten afgeworpen.

Dit valt interessant samen met de komst van een nieuwe fondsbeheerder, Sonam Udasi. We weten niet zeker of het stermanager-effect zich hier afspeelt.

Het fonds trok investeerders als bijen naar honing en groeide aanzienlijk in omvang. De huidige AUM ligt dicht bij Rs. 3500 crores, de op twee na grootste in de categorie.

Het fonds heeft een gerichte portefeuille met momenteel slechts 36 aandelen. Het bestaat voornamelijk uit large-caps met enige mid-cap-allocatie.

Tijdens de recente correctie van maart 2020 had het fonds de slechtste opname in één jaar van -33,5%.

De kostenratio van het fonds bedraagt 0,44%, waardoor het verder concurrerend is ten opzichte van zijn concurrenten. Met de huidige topposities in financiële dienstverlening, energie, auto's, FMCG lijkt het erop dat het fonds door de crisis heen zal zeilen.

Waardebeleggen kan verraderlijk zijn. Het negeert aandelen die veel verder gaan dan hun intrinsieke waarde (zoals HUL).

Het waardefonds blijft neergeslagen terwijl de index voorbij raast zonder de participaties van het fonds hun recht te geven. Naarmate dit zich ontvouwt, verliezen beleggers hun geduld en stappen ze uit om terug te komen wanneer de belangen zijn omgedraaid en de nieuwe cijfers er goed uitzien. Het enige verschil is dat er een nieuwe, nieuwe vraag naar geduld is.

De cyclus herhaalt zich omdat waardefondsen niet genoeg gewaardeerd worden.

Disclaimer :Geen van de bovengenoemde waardefondsen is een aanbeveling om te beleggen. In het verleden behaalde resultaten bieden geen garantie voor toekomstige resultaten. Raadpleeg uw beleggingsadviseur voordat u beleggingsbeslissingen neemt.