Veel beleggers waren geschokt toen ze zagen dat de NAV van hun beleggingsfonds vorige week (9-13 maart 2020) samen met aandelenfondsen daalde. Of het nu kredietrisicofondsen of bank- en PSU-fondsen waren, de NAV daalde. Velen vroegen zich af:"welke obligatie is in gebreke gebleven?". De NAV's van schuldfondsen kunnen om verschillende redenen dalen. Dit is de reden voor de herfst van vorige week.

Beleggers in schuldfondsen dienen te begrijpen dat de NIW van een schuldfonds op drie manieren kan veranderen:(a) Om de rente-inkomsten weer te geven die de obligatie in het folio ontvangt, zal de NIW elke werkdag een beetje stijgen. (b) Hoe langer de looptijd van de obligatie in de portefeuille, hoe gevoeliger deze zal zijn voor veranderingen in vraag en aanbod. (c) NAV kan veranderen wanneer de kredietwaardigheid van het fonds verandert.

Update 20 maart 2020: Lees ook:Waarom liquide fondsen en geldmarktfondsen de afgelopen dagen ook daalden

Wat er vorige week op de obligatiemarkt gebeurde, was een verandering in vraag en aanbod. Buitenlandse portefeuillebeleggers begonnen Indiase obligaties te verkopen, wat resulteerde in een plotseling verlies van de vraag. Als de vraag daalt, dalen de obligatieprijzen, de NAV daalt.

Marktvraag en -aanbod worden gemeten met de Obligatierendement = rente-inkomsten/huidige prijs. Als de prijzen dalen, schiet de opbrengst omhoog. Hoe langer de looptijd van de obligatie, hoe groter de prijsdaling als de vraag daalt, hoe groter de stijging van het rendement, hoe groter de daling van de intrinsieke waarde.

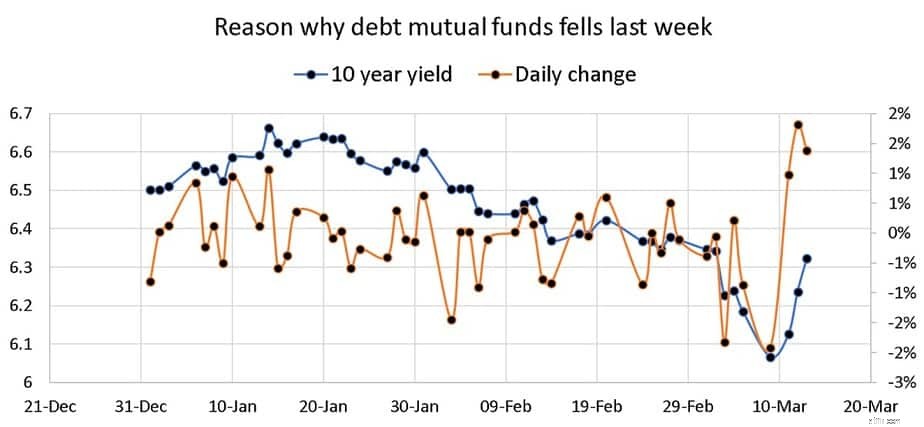

Het maakt niet uit of de obligatie een vergulde of een AAA-rating heeft. Een plotselinge mismatch van verkopers en kopers (verkopers> kopers) zal leiden tot een daling van de NAV. De afbeelding hierboven laat zien hoe het rendement op vijfjarige staatsobligaties de afgelopen dagen omhoog schoot, wat resulteerde in een negatief rendement van een week (een maand) op het schuldfonds. Het zou ook in verschillende mate gevolgen hebben voor hybride fondsen.

De bijbehorende afbeelding voor de tienjarige vergulding is hieronder weergegeven. Een overeenkomstige en evenredige variatie zal te zien zijn in obligaties met een verschillende looptijd en verschillende kredietwaardigheid. Gegevensbron:Investing.com.

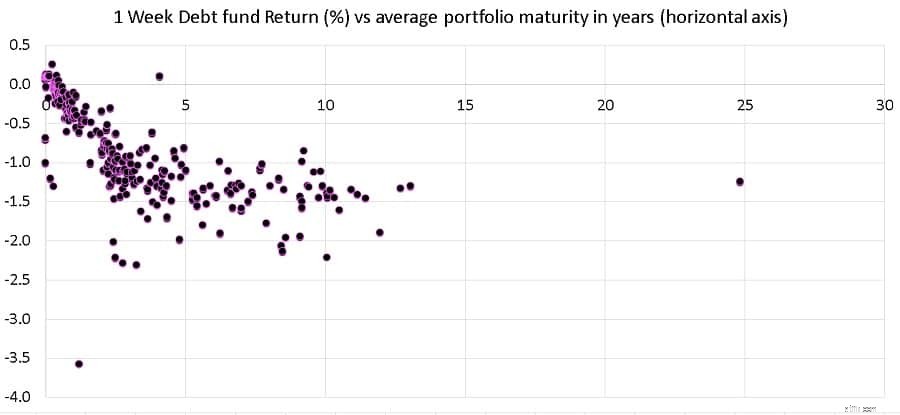

Om te begrijpen hoe schuldfondsen die obligaties met een langere looptijd aanhouden meer worden beïnvloed, is dit een grafiek van de rendementen van schuldfondsfondsen van de afgelopen een week versus de gemiddelde looptijd van de portefeuille in jaren (x-as). Gegevensbron:Waardeonderzoek.

Alleen fondsen met kortlopende obligaties zoals daggeldfondsen, liquide fondsen en geldmarktfondsen werden grotendeels gespaard. Merk op hoe de daling van de NAV toeneemt naarmate de gemiddelde looptijd toeneemt.

Zo kan een beurscrash tegelijkertijd de obligatiemarkt beïnvloeden. Laten we afwachten en kijken hoe de volgende week zich ontvouwt.

Beleggen in aandelenfondsen – het perspectief van een insider

Hoe presteerden aandelenfondsen in 2021?

Lijst van internationale beleggingsfondsen in India 2020 (met classificatie)

Is het tijd om winst te boeken uit beleggingsfondsen?

Moeten we beleggen in internationale beleggingsfondsen?

Waarom ik de voorkeur geef aan beleggingsfondsen boven andere beleggingen?

Wat zijn aandelenfondsen?