Een paar dagen geleden heb ik de toekomst van mijn zoon opnieuw in evenwicht gebracht portefeuille van 67% eigen vermogen tot ongeveer 54%. Dit betekent dat een groot deel van de aandelenfondsen moet worden verkocht en herbelegd in vastrentende waarden. In dit artikel leg ik uit waarom ik ICICI Gilt fund als één onderdeel heb gekozen van de vastrentende portefeuille. Ik zou willen herhalen dat dit een gedeeltelijke omschakeling is voor op doelen gebaseerde herbalanceringsdoeleinden. Ik ben nog steeds belegd in het ICICI Multi-asset fund en zal in de toekomst meer blijven investeren.

De portfolio is gestart in december 2009, een maand voordat mijn zoon werd geboren. Van wat ooit een 18 jaar oud doel was, is het nu een 8 jaar oud doel. Het adagium 'hoe snel ze groeien' is ook van toepassing op risicobeheer. Om eerlijk te zijn, ik ben er al die tijd in geslaagd om 60% eigen vermogen te behouden en realiseerde me dat ik het in de toekomst drastisch moest inkorten.

In de afgelopen 11 jaar heb ik drie keer opnieuw gebalanceerd en elke keer was het van aandelenfondsen in PPF's (één op naam van mijn zoon en één op naam van moeder, wat haar ook hielp om belasting te besparen). Zo kon ik geleidelijk genoeg schulden opbouwen als hij vandaag aan een RUG-opleiding zou beginnen.

De uitdaging was deze keer anders. Het deel van de aflossing van het eigen vermogen was aanzienlijk (genoeg voor de ICICI MF-relatiebeheerder om het een vergissing te noemen). Waar moet de opbrengst nu in worden geïnvesteerd? Ik wilde niet te veel vastzetten in PPF - hoewel het een van de beste en onderbenutte functies van PPF is - variabele investeringen.

Naast PPF ben ik ook geleidelijk aan het herbalanceren in ICICI Equity Arbitrage Fund (er is een limiet van 1,5 lakh per jaar op PPF). Ook deze keer werd een deel van de herbalancering in het arbitragefonds gedaan. Ik vond het echter ongemakkelijk om te veel toe te voegen aan arbitrage.

We hadden ongeveer acht jaar tot de eerste verlossing (eerst, ervan uitgaande dat hij verder zou studeren en tijd zou verspillen zoals zijn ouders) en dan wat meer tijd later. Ik zou graag zien dat de aandelenallocatie dicht bij 50% ligt en daarna lager. Dit betekent dat ik verder moet gaan dan investeren in PPF en arbitrage.

Een arbitragefonds dat gedurende meerdere jaren wordt aangehouden, kan een onderbenutting van fondsen zijn. Ik wilde de mogelijkheid van een beetje meer rendement dan arbitrage - wat meer volatiliteit betekent, maar niet zoveel eigen vermogen. Dat is nogal een augurk.

Zoek een fonds dat geschikt is voor aflossing in acht jaar; meer lonend dan overnight-, liquide-, geldmarkt-, arbitragecategorieën, maar zonder de problemen van kredietrisico en niet zo riskant als aandelen. Er zijn hybride opties beschikbaar, met uitzondering van het op aandelen gelijkende agressieve hybride fonds.

Neem bijvoorbeeld het saldovoordeel of dynamische activaspreidingsfondsen. Ze zijn niet zo volatiel als gediversifieerde aandelen, maar ze zouden zeker reageren op een daling van de aandelenmarkt. Wat nog belangrijker is, ze zijn onderhevig aan strategiewijzigingen. Als de AUM niet binnenstroomt, zou het AMC een "Circulair verandering in fundamentele attribuut" uitbrengen en de strategie wijzigen.

Dus ik dacht, laten we het bij schuldfondsen houden die voornamelijk in staatsobligaties beleggen om kredietrisico te vermijden. Er zijn hier twee categorieën:de 10-jarige gelten en de normale gelten. De 10-jarige gilt komt het dichtst in de buurt van een schuldindexfonds, maar is het meest volatiel van de partij.

De volatiliteit is constant. Het zal heel goed werken voor een doel dat veel meer dan tien jaar verwijderd is, zoals eerder is aangetoond:kunnen we via SIP beleggen in vergulde beleggingsfondsen voor de lange termijn? In feite is mijn (verplichte) NPS, die bijna 11 jaar oud is, gevuld met goud op de lange termijn en zeer lonend. Zie Tien jaar investeren in de NPS:Prestatierapport.

Dus ik wilde een verguld fonds dat minder volatiel was dan een 10-jaar constant looptijd verguld fonds. Dit betekent beleggen in een verguld fonds dat alleen hoeft te beleggen in 80% van de Indiase staatsobligaties en het looptijdprofiel van de portefeuille kan variëren. Dit betekent dat ze langlopende obligaties zouden kopen wanneer de tarieven gaan dalen of constant blijven en naar kortere termijn gaan wanneer de tarieven weer gaan stijgen. Dit is inderdaad een groot risico voor fondsbeheerders, maar niet zo veel risico als 20% beleggen in risicovolle obligaties.

Ik heb ICICI Gilt Fund al een tijdje op het oog. De eerste controle is om de portefeuillegeschiedenis te bekijken. Ik gebruik ACE MF; anderen kunnen willekeurige factsheets van fondsen uit het verleden bekijken.

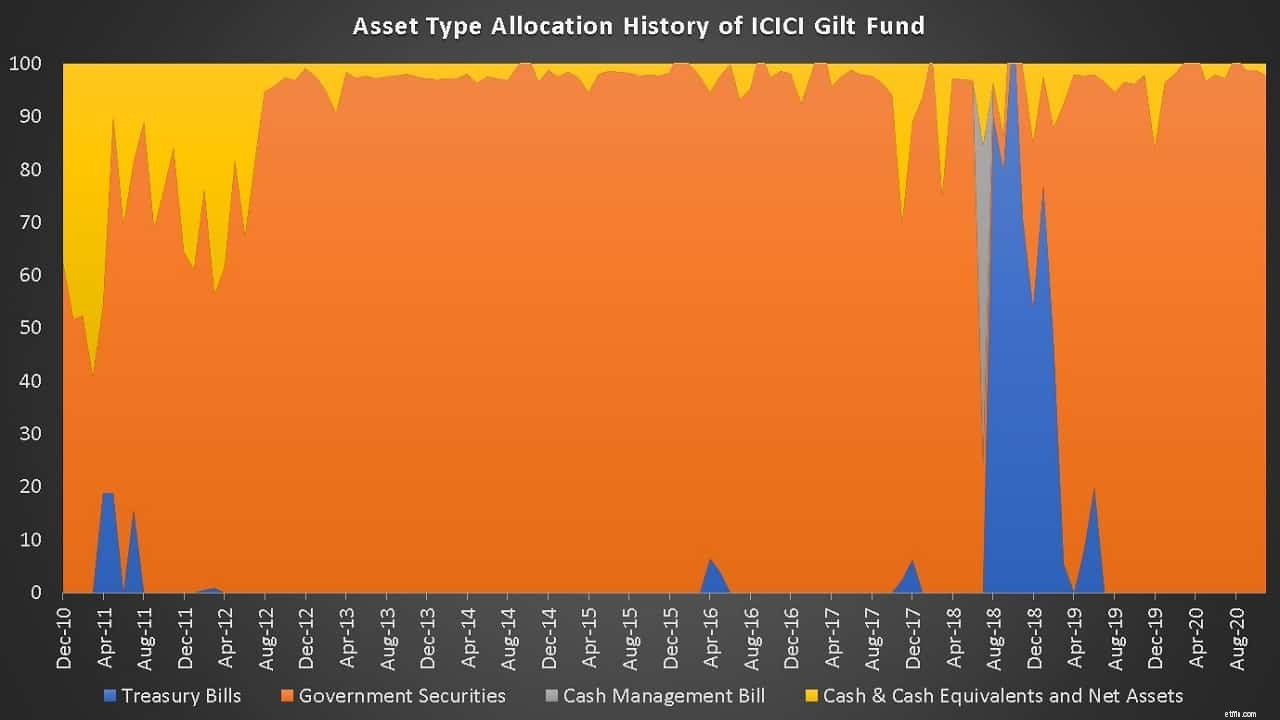

Het fonds heeft alleen staatsobligaties (van zeer uiteenlopende looptijden; zie hieronder) en contanten aangehouden; kasequivalenten inclusief derivaten. Zie bijvoorbeeld renteswaps:een manier voor MF's om het renterisico te verminderen

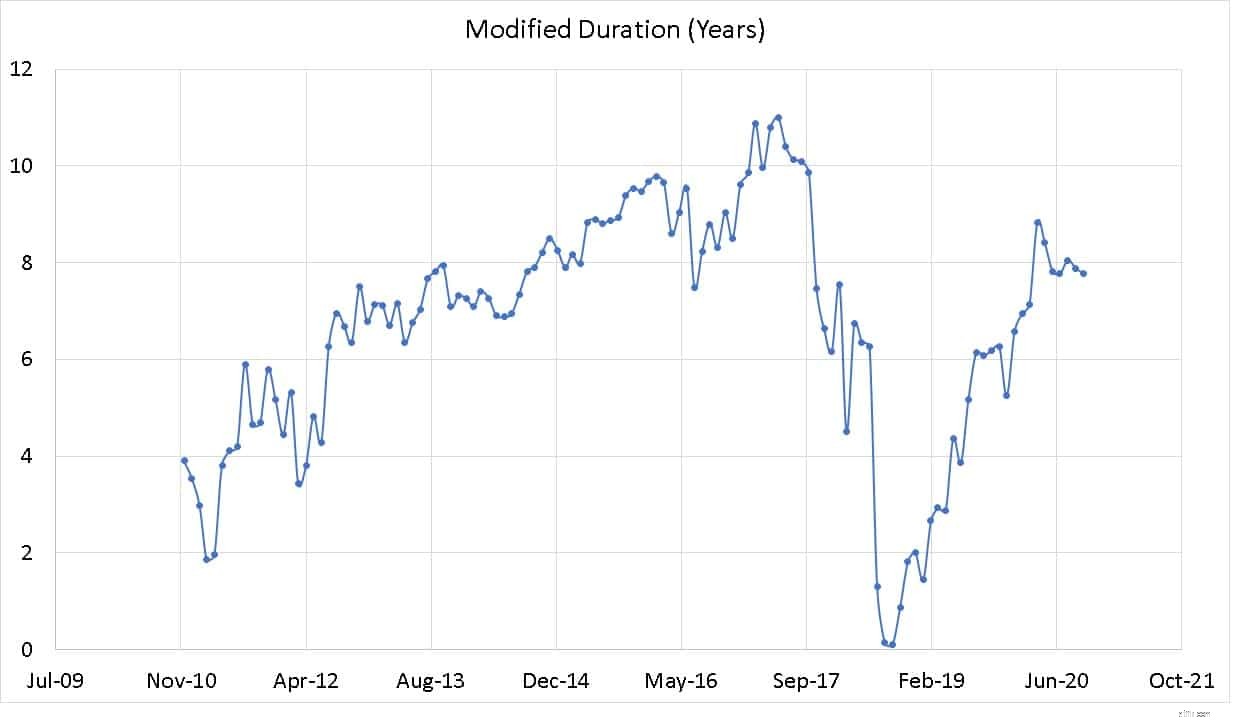

Het schema maakt agressief duuroproepen zoals hierboven vermeld. Dit kan worden gemeten met de gewijzigde looptijd. Dit is een risicomaatstaf (gekwantificeerd in jaren!). Zie voor een eenvoudige uitleg:Waarom u zich zorgen moet maken over de 'duration' als uw beleggingsfondsen in obligaties beleggen. Hoe hoger de modified duration, hoe hoger de duration van de obligatie en hoe groter het renterisico. Dat wil zeggen als de verandering in NAV hoog zal zijn als de rente verandert. Hieronder wordt de gewijzigde durationgeschiedenis van het fonds weergegeven.

Wanneer de rente een piek heeft bereikt (wat betekent dat ze op het punt staat te dalen), bevat de fondsportefeuille langlopende obligaties met een hoge gewijzigde looptijd. Dat wil zeggen dat het langlopende obligaties zal aanhouden die waardevoller zullen worden wanneer nieuwe obligaties met een lagere rente worden uitgegeven.

Wanneer de rente een bodem heeft bereikt (zoals nu!) zal het fonds overgaan naar een kortere looptijd. Dit betekent het aanhouden van kortlopende obligaties. Dit verlaagt het renterisico omdat de NIW minder daalt. Natuurlijk is er een risico om de strategie verkeerd te gebruiken, daarom zou ik de meeste beleggers adviseren om weg te blijven van dynamische obligatiefondsen. De meeste beleggers stellen renterisico's niet op prijs en met name vergulde fondsen. Ze kunnen ze beter vermijden.

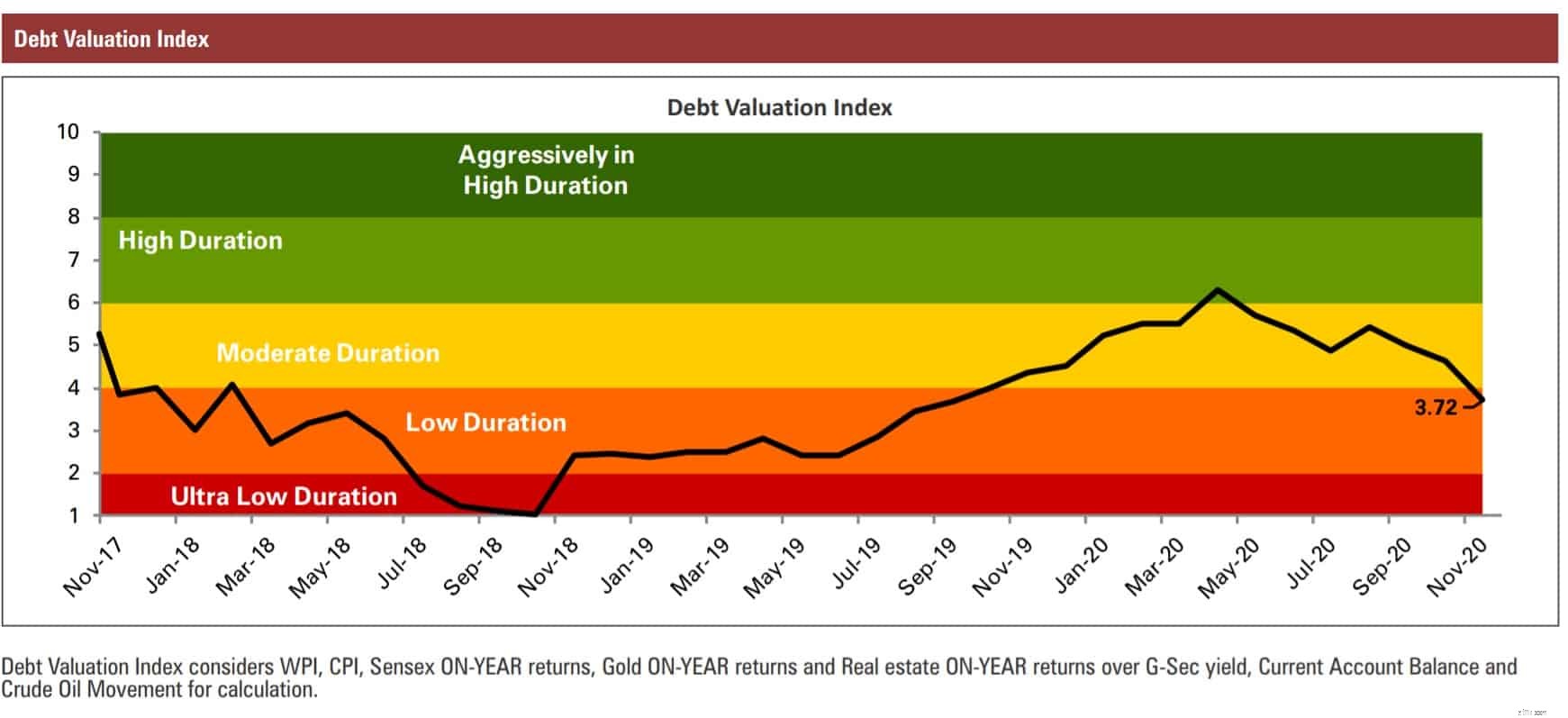

Het fonds zal gebruik maken van de schuldwaarderingsindex van het AMC die elke maand in hun factsheets wordt gepubliceerd.

Ten slotte is het voortschrijdende rendement over vijf jaar vergeleken met een tienjarige vergulde index. Dat is een redelijke outperformance (het reguliere plan werd gebruikt voor geschiedenis)

Het plan: Investeer elk in ICICI Gilt Fund samen met andere beleggingen in aandelen. Wanneer er een grote winst is, verschuif dan een deel ervan naar het arbitragefonds.

Let op: Ik heb ICICI Gilt Fund gekozen omdat ik ervaring heb met de volatiliteit van vergulde landen; mijn financiële doel kan deze volatiliteit veroorloven. Ik kan het me veroorloven om te investeren in een tijd waarin de rente op het punt staat te stijgen en het rendement van deze fondsen negatief zou worden (omdat dat geen overweging is voor mijn behoefte). Kies het fonds niet op basis van dit artikel.

Uitgebalanceerde fondsen – het beste van twee werelden?

ICICI Pru Balanced Fund – wat u moet weten

Parag Parikh Long Term Equity Fund – Ken uw fonds

ICICI Pru MNC Fund – NFO – Wat is er nieuw?

Waarom zijn kredietrisicofondsen een grap?

Updates over ICICI Value Discovery en andere waardefondsen

5 vragen voor Parag Parikh Long Term Equity Fund