Elke verkoper van beleggingsfondsen zegt:"de beste manier om rijkdom op te bouwen is via SIP in een aandelenfonds voor de lange termijn". Waar is echter het bewijs dat een SIP voor aandelenfondsen op lange termijn zou werken? In dit artikel analyseren we meer dan 40 jaar Sensex en 106 jaar S&P 500 om te controleren of deze bewering waar is.

Om te beweren of een SIP op lange termijn in aandelen 'werkt' of niet, zullen we eerst 'lange termijn' en de benchmark voor de prestatie moeten definiëren. We zullen 'lange termijn' definiëren als tien jaar en 15 jaar (twee looptijden), en we zullen een succesvolle SIP voor aandelen op lange termijn hebben als een SIP met een rendement dat ver boven de consumentenprijsinflatie (CPI) ligt. Alle gegevensbronnen die in dit onderzoek zijn gebruikt, zijn hieronder gelinkt.

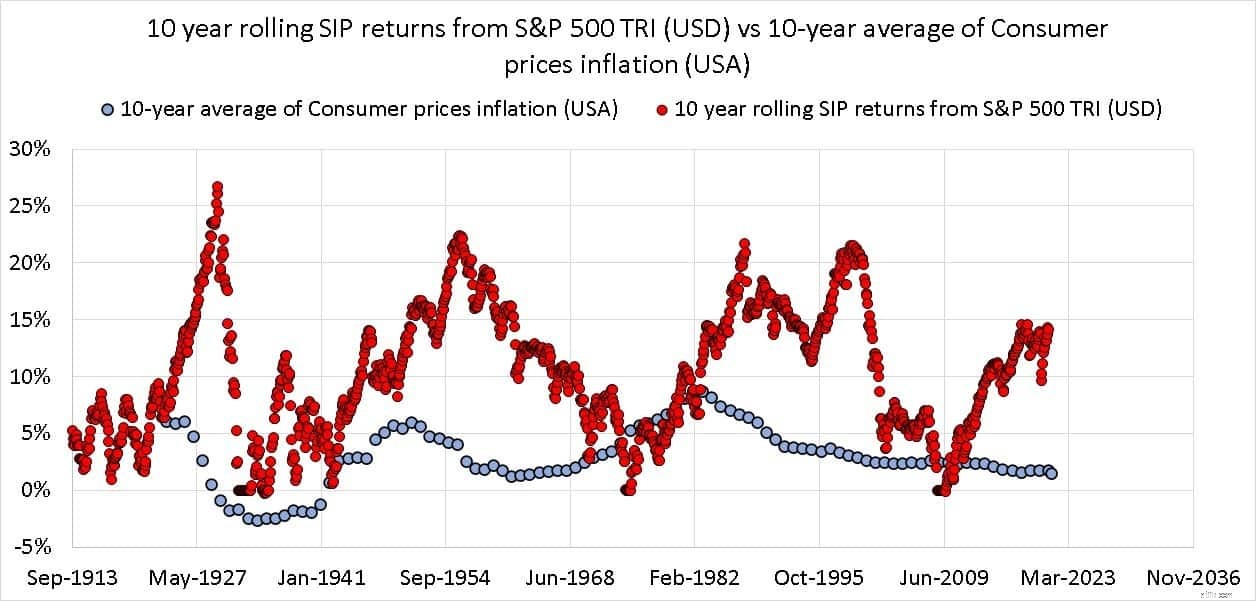

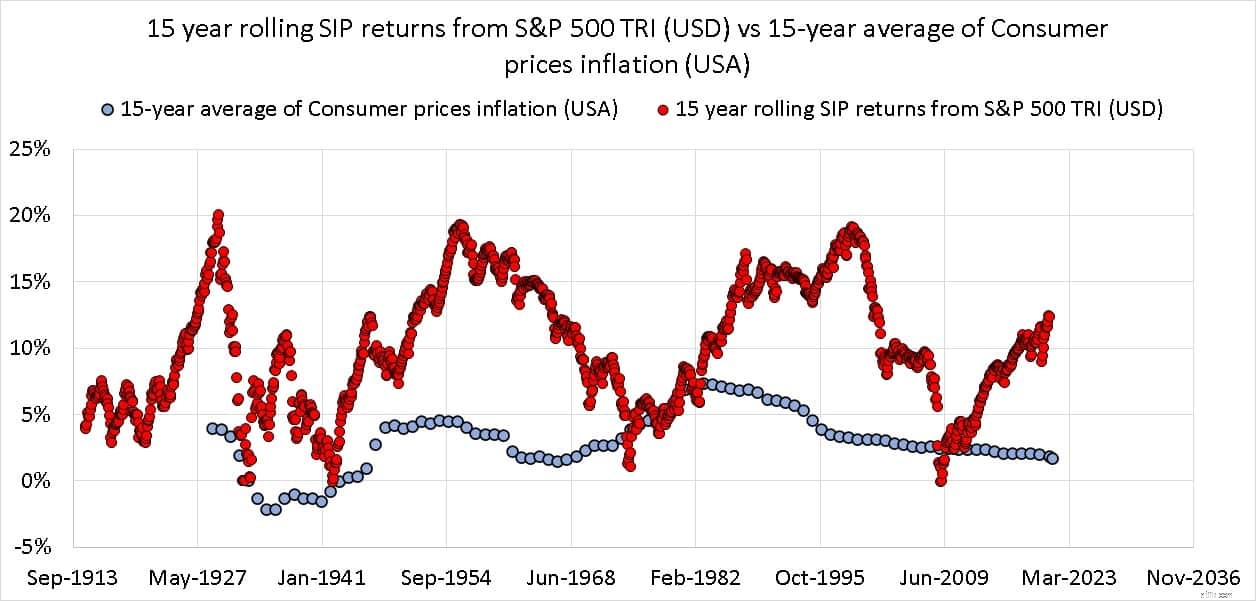

De voortschrijdende SIP-rendementen op 10 en 15 jaar voor S&P 500 TRI en het bijbehorende gemiddelde van de 10- en 15-jarige CPI worden hieronder weergegeven. Alles in USD (forex is hier niet relevant omdat we een inwoner van de VS overwegen)

15-jaar voortschrijdend SIP-rendement van S&P 500 TRI (USD) versus een 15-jarig gemiddelde van de consumentenprijsinflatie (VS) Zelfs als de jaarlijkse Amerikaanse inflatie ongeveer 5% is, heeft de SIP het redelijk goed gedaan. Het is niet altijd gelukt om de inflatie te verslaan, maar dat is volkomen begrijpelijk. Merk op hoeveel rendementen hebben gefluctueerd en hun cyclische gedrag. Rendementen over 10 en 15 jaar waren zelfs 0%!

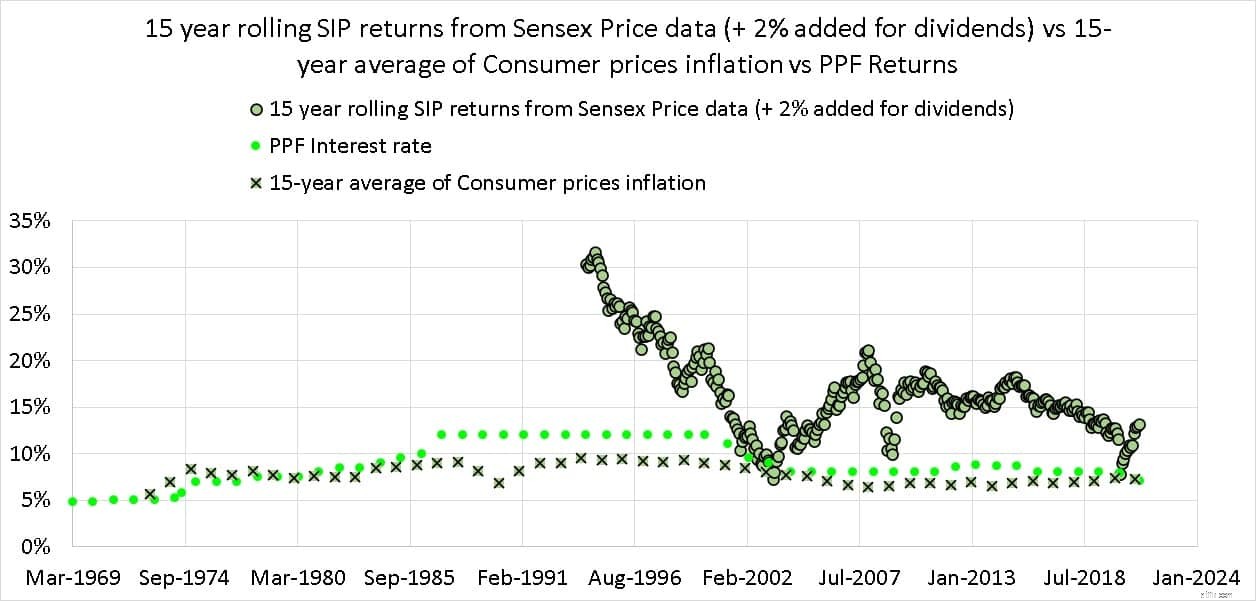

We hebben Sensex-prijsgegevens van 1979 maar TRI-gegevens alleen van 1999. Daarom gebruiken we de koersrendementen en voegen we een (royale) bijdrage van 2% toe aan het dividendrendement. Het PPF-rendement en het 15-jarige gemiddelde van de CPI-inflatie wordt ook weergegeven.

Merk op dat het PPF-percentage vaak hoger was dan het CPI-gemiddelde op lange termijn, vooral in de jaren 90 toen de Indiase regering op de rand van faillissement stond. Als we ons persoonlijke inflatiepercentage vergelijken, zou het dichter bij het PPF-percentage liggen dan bij de CPI!

De 15Y SIP heeft de CPI en de PPF ruimschoots verslagen, wederom niet altijd, maar dit is zeer acceptabel. Merk op dat de cyclische aard niet volledig zichtbaar is vanwege de korte geschiedenis. Zelfs het bereik van mogelijke retourzendingen is behoorlijk uitgebreid.

De lezer zou het verschil tussen een succesvolle belegging in een activaklasse en een succesvolle belegger moeten waarderen. . We hebben het niet over gedragsproblemen.

Stel dat de gemiddelde CPI over 10 jaar bijvoorbeeld 3% is (prijzen in USD). Als het rendement van een 10-jarige SIP in de S&P 500 (ook wel dollarkostengemiddelde genoemd) 4% is (in USD, vóór belasting), heeft het actief 'gewonnen'. Dat wil zeggen, de activaklasse behaalde een positief reëel rendement.

De vraag is, heeft de belegger die dit rendement van 4% over tien jaar heeft behaald, ook gewonnen?

Hiervoor zullen we de "het hangt ervan af"-kaart moeten uittrekken. Er zijn verschillende overwegingen.

Dit is de reden waarom een succesvolle activaklasse niet hetzelfde is als een succesvolle belegger. Een verkoper zal je dit nooit vertellen. Ze zullen alleen de "gedragskloof . benadrukken ” – het verschil tussen wat de aandelenmarkt geeft en wat de belegger krijgt door niet systematisch te beleggen, paniekverkopen enz.

Wat we hierboven hebben gezien, kan de 'verwachtingskloof . worden genoemd ” – wat we verwachtten en gepland hadden en wat we kregen ondanks regelmatige investeringen. Als we de verwachtingskloof vanaf dag één kunnen verkleinen, kunnen we tegelijkertijd de gedragskloof verkleinen. Waarom? De beste manier om paniek en emotionele beslissingen te verminderen, is door een solide plan te hebben.

Een verkoper kan niet verkopen zonder de belofte van "hoog rendement". Als we kopen zonder de juiste planning en het inschatten van risico's, zal een verwachtingskloof leiden tot verdere slechte beslissingen.

De belangrijkste conclusie is dat, hoewel aandelen de juiste activaklasse zijn om inflatie te bestrijden, er geen garanties voor succes zijn. Als u elke maand blindelings belegt, laat u het lot van uw beleggingen aan het toeval over. Uw geld verdient ongetwijfeld een betere behandeling, zelfs als u dat niet doet!

De verspreiding van mogelijke opbrengsten is te veel om iets comfortabels te verwachten en in hoop te leven. Systematisch beleggen is niet genoeg; het systematisch beheren van risico's op een doelgerichte manier is essentieel.

Toen we ons afvroegen:"werkt SIP-beleggen in aandelen op lange termijn? ' we hebben een proces in twee stappen om te dekken. Verslaat de activaklasse de inflatie vaker wel dan niet in tien of vijftien jaar? Het antwoord is ja'. Dit maakt aandelen de juiste keuze voor middeling van dollarkosten of SIP-beleggingen (dit betekent beleggen met een comfortabel interval en niet maandelijks).

We zagen echter dat 10 of 15 jaar systematisch beleggen niet leidt tot een mooi en comfortabel rendement. De rendementen kunnen enorm schommelen, en waar we een marktgeschiedenis hebben die lang genoeg is, zijn de rendementen golvend/cyclisch (omhoog gevolgd door dalen). Dit betekent dat als de belegger de fout maakt om een hoog rendement te verwachten en/of een hoge blootstelling aan de portefeuille heeft, SIP-beleggen in aandelen op lange termijn niet zal werken!

Dus de keuze van de activaklasse (aandelen) is correct, maar het kiezen van de juiste activaspreiding die opeenvolgingen van rendementen aankan, blijft. Als dit niet correct wordt gedaan, kan een inflatieverslaand rendement toch een teleurstelling blijken te zijn.

Wat is een langdurige zorgverzekering en hoe werkt het?

Werkt een verzekering voor kortdurende zorg voor langetermijnplanning?

Wat is een hybride verzekering voor langdurige zorg en hoe werkt het?

Wat is SIP-investering:hoe werkt het?

Factorbeleggen – Hoe werkt het? (Betekenis, inzichten en meer)

Beleggen in koffieblikjes:werkt deze aanpak?

Wat is beleggen in sigarenpeuken? En hoe werkt het?