Gebruik dit artikel om meer te weten te komen over formulier 3508. Formulieren 3508EZ en 3508S zijn vereenvoudigde documenten, dus niet al deze stappen zijn van toepassing. Voor meer informatie over het verschil tussen de formulieren, bekijk ons artikel, "Formulier 3508, 3508EZ of 3508S:welke versie moet u gebruiken voor PPP-vergeving?"

Weten hoeveel van uw PPS-lening voor kwijtschelding in aanmerking komt? Dankzij de vrijgave door de SBA van de aanvraag voor kwijtschelding van leningen, kunt u de PPP-vergevingsberekening voor uw geleende bedrag doen.

Of u nu klaar bent om vandaag een aanvraag voor kwijtschelding van een PPP-lening in te dienen of gewoon een marge wilt hebben, lees verder om het proces van het gebruik van formulier 3508 te leren en bekijk een voorbeeld.

Inmiddels bent u waarschijnlijk goed thuis in het PPP (Paycheck Protection Program). Maar als u dat niet bent, volgt hier een snelle opfriscursus.

Het PPS is ingesteld bij de CARES-wet en uitgebreid en uitgebreid door middel van een aantal wetten. Het verstrekt vergeeflijke leningen aan eigenaren van kleine bedrijven om werknemers op de loonlijst te houden.

De leningen zijn volledig kwijtscheldbaar als leners:

Als u zich niet aan deze regels houdt, verlaagt u het kwijtscheldbare deel van uw PPS-lening. Maar met hoeveel? Gebruik de PPP-vergevingsberekening om erachter te komen.

Nogmaals, dit overzicht is bedoeld voor leners die formulier 3508 moeten gebruiken voor kwijtschelding van PPP-leningen.

Formulier 3508 is onderverdeeld in de volgende secties:

Als het gaat om de berekening van PPP-vergeving, hebt u het PPP-schema A-werkblad, PPP-schema A en het PPP-formulier voor vergeving van leningen nodig (in die volgorde). Deze staan allemaal in het aanvraagformulier voor vergeving van leningen. Leners moeten alle drie de formulieren gebruiken om het bedrag van hun lening te berekenen.

Kortom, er komt veel bij kijken. Daarom gaan we het rekenproces stukje bij beetje doornemen.

Er zijn in totaal 15 regels in de berekening van het vergiffenisbedrag van de SBA, opgedeeld in vier hoofdsecties. Nogmaals, je haalt een deel van de informatie uit PPP Schema A:

*Om uw FTE te berekenen, kunt u een van de volgende methoden gebruiken:

Laten we het hebben over hoe u tot het vergevingsgezind bedrag komt door de regels 1 - 11 nader te bekijken.

Bereken eerst uw totale loonsom en in aanmerking komende zakelijke kosten buiten de loonadministratie. Doe nog niets met de 60% salaris / 40% non-payroll-vereiste - dat komt later.

Lijn 1: Om uw loonkosten te berekenen, telt u de volgende uitgaven die u had tijdens de gedekte periode bij elkaar op:

Lijn 2: Vul het bedrag in dat u tijdens de gedekte periode aan hypotheekrente heeft betaald. Alleen betalingen op hypotheekrente die vóór 15 februari 2020 zijn gedaan, opnemen.

Lijn 3: Voer het bedrag in aan huur of leasebetalingen dat u tijdens de gedekte periode hebt betaald als u de leaseovereenkomst vóór 15 februari 2020 bent aangegaan.

Lijn 4: Voer het bedrag aan nutsvoorzieningen in dat u tijdens de gedekte periode hebt betaald als de service vóór 15 februari 2020 is begonnen.

Lijn 5: Voer de uitgaven voor gedekte operaties in die u tijdens de gedekte periode hebt gemaakt.

Lijn 6: Voer alle gedekte kosten voor materiële schade in die u tijdens de gedekte periode had.

Lijn 7: Voer gedekte leverancierskosten in die u tijdens de gedekte periode had (bijvoorbeeld essentiële items voor gebruik).

Lijn 8: Voer de gedekte uitgaven voor werknemersbescherming in die u tijdens de gedekte periode hebt betaald (bijv. persoonlijke beschermingsmiddelen).

Houd er rekening mee dat u geen niet-subsidiabele loon- of niet-salariskosten hoeft te melden waarvoor u de lening hebt gebruikt. Maar voor dit deel ontvangt u geen kwijtschelding van leningen.

Vervolgens moet u uw kwijtscheldingsbedrag PPS aanpassen met eventuele salaris-/uurloon- en fte-kortingen die u tijdens de gedekte periode heeft gehad. Om te zien of u kortingen heeft, vergelijkt u de loon- en fte-niveaus met de referentieperiode die u hebt gebruikt bij het aanvragen van de lening.

Lijn 9: Als u salaris- of uurloonverlagingen van meer dan 25% heeft, voert u de bedragen . in hier (bijvoorbeeld $ 5.000). Als u de lonen niet hebt verlaagd, voert u hier $ 0,00 in.

Lijn 10: Tel uw loon- en niet-salariskosten van regel 1 t/m 8 bij elkaar op en trek vervolgens het bedrag aan loonsverlaging af van regel 9 (indien van toepassing).

Lijn 11: Als u uw fte-medewerkers hebt verminderd en niet in aanmerking komt voor de veilige haven, deel dan uw totale gemiddelde fte's tijdens de gedekte periode door uw gemiddelde fte's tijdens de referentieperiode. Voer het quotiënt in (bijv. 0,8) hier. Als u uw FTE's niet hebt verminderd, vul dan 1.0 in op deze regel.

Bijna daar. De drie regels van het gedeelte over mogelijke vergevingsbedragen vertellen u wat het bedrag van uw leningvergeving zou moeten zijn.

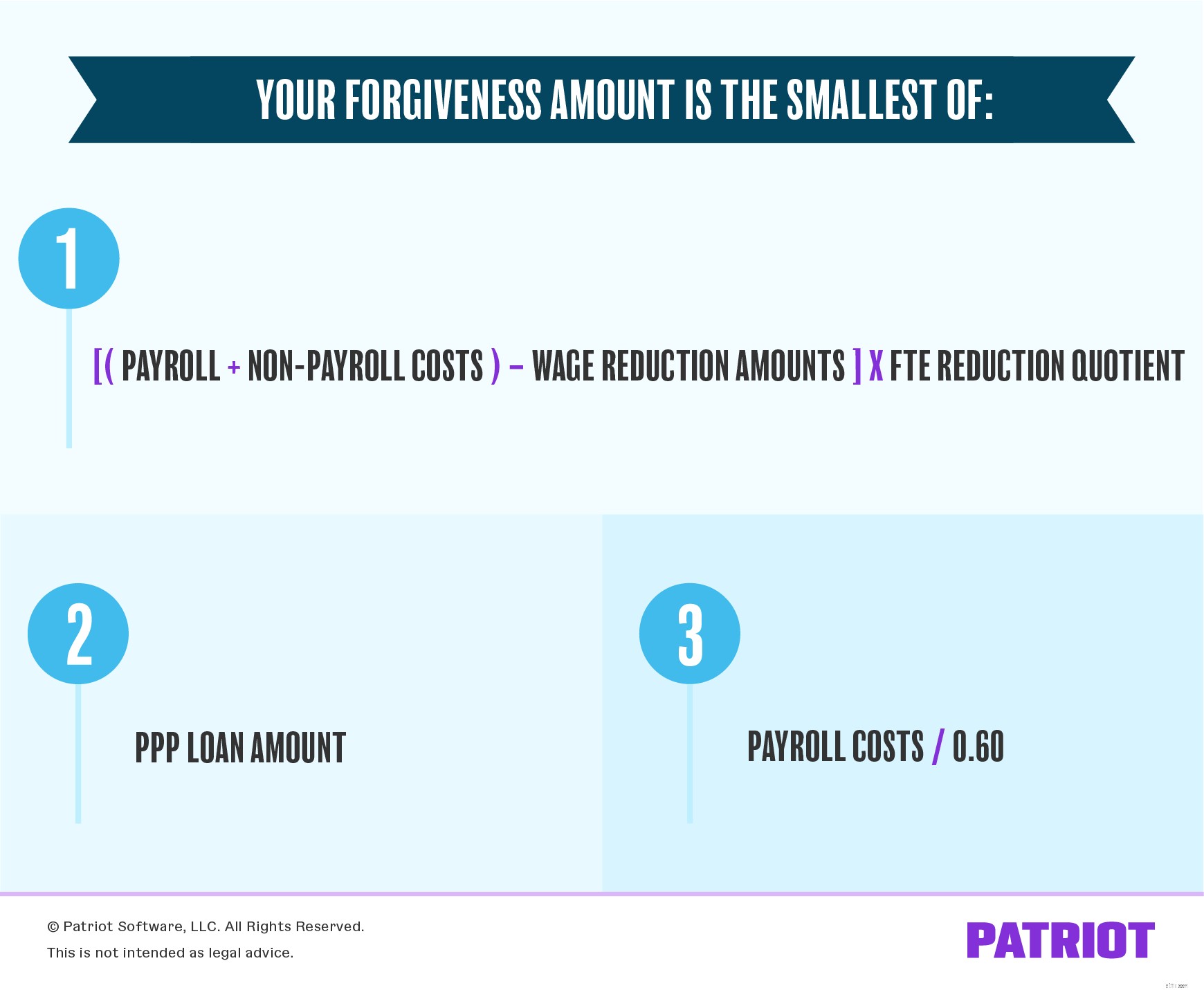

Lijn 12: Om deze regel te berekenen, vermenigvuldigt u regel 10 met regel 11. Hier ziet u het totaal van uw loon- en niet-salariskosten, minus uw loonafbouwbedragen, vermenigvuldigd met uw fte-afbouwquotiënt.

Lijn 13: Voer eenvoudig het PPP-leenbedrag in dat u van uw geldverstrekker heeft ontvangen.

Lijn 14: Neem uw totale loonkosten (regel 1) en deel deze door 0,60. Dit zal bepalen of u 60% van uw lening hebt gebruikt voor loonkosten zoals de Schatkist en SBA vereisen.

Ta-da! U bent aangekomen bij de laatste stap van de PPP-vergevingsberekening. Het enige dat u hoeft te doen, is de sectie over mogelijke vergevingsgezindheden raadplegen.

Lijn 15: Voer het kleinste bedrag van regel 12, 13 of 14 in. Dit is uw vergevingsbedrag.

Stel dat u een PPP-lening ter waarde van $ 200.000 heeft ontvangen. Uw gemiddelde fte's tijdens de referentieperiode (ook bekend als wat u op uw kredietaanvraag hebt ingevoerd) waren 15. Uw gemiddelde fte's tijdens de gedekte periode waren 12. U komt niet in aanmerking voor de veilige haven van fte. U hebt geen loon van uw resterende werknemers verlaagd.

Hier is een grof overzicht van waar je de PPP-lening voor hebt gebruikt:

Tel eerst uw loon- en niet-salariskosten bij elkaar op:

Trek vervolgens uw loonsverlagingsbedragen af. Omdat u het loon niet heeft verlaagd, is uw loonsverlaging $ 0,00:

Vermenigvuldig dat aantal ($ 192.000) met uw FTE-reductiequotiënt. Maar voordat u dat kunt doen, moet u uw FTE-reductiequotiënt vinden.

Laten we dus het FTE-reductiequotiënt vinden. Deel uw fte's tijdens de gedekte periode (12) door uw fte's tijdens de referentieperiode (15):

Nu kunt u het totaal van uw loon- en niet-salariskosten minus loonverminderingsbedragen vermenigvuldigen met het fte-verminderingsquotiënt:

Ten slotte moet u het kleinste bedrag selecteren tussen de volgende drie opties:

Het kleinste bedrag is $ 153.600. Van uw $ 200.000 PPP-lening is $ 153.600 vergeeflijk.

Lijn 1: Loonkosten | $ 180.000

Lijn 2: Hypotheekrentebetalingen | $0,00

Lijn 3: Huur- of leasebetalingen | $ 10.000

Lijn 4: Nutsbetalingen | $ 2.000

Lijn 5: Uitgaven voor gedekte operaties | $0,00

Lijn 6: Gedekte kosten voor materiële schade | $0,00

Lijn 7: Gedekte leverancierskosten | $0,00

Lijn 8: Gedekte uitgaven voor werknemersbescherming | $0,00

Lijn 9: Salaris/Uurloonverlaging | $0,00

Lijn 10: Totaal regels 1-8, minus regel 9 | $ 192.000

($ 192.000 – $ 0,00)

Lijn 11: FTE reductiequotiënt | 0,8

12 / 15

Lijn 12: Totaal gewijzigd, regel 10 vermenigvuldigd met 11 | $ 153.600

$ 192.000 X 0,8

Lijn 13: PPS lening bedrag | $ 200.000

Lijn 14: Salariskosten 60% eis, scheidslijn 1 door 0,60 | $ 300.000

$ 180.000 / 0,60

Lijn 15: Kies het kleinste getal van regel 12, 13 en 14 | $ 153.600

Nogmaals, $153.600 van uw $ 200.000 PPP-lening kan worden vergeven.

Dit artikel is bijgewerkt vanaf de oorspronkelijke publicatiedatum van 18 juni 2020.