Als je jong bent, is de kans groot dat beleggen nog niet op je radar staat. Maar jonge investeerders hebben een enorm voordeel ten opzichte van de meeste mensen als het gaat om het opbouwen van rijkdom, en dat is tijd.

Misschien ben je net afgestudeerd aan de universiteit of heb je je eerste appartement gehuurd met vrienden. Het leven is een avontuur vol met zoveel mogelijkheden, en het draait allemaal om ontdekken wie je bent in de wereld.

Maar hoe eerder u begint met beleggen, hoe meer tijd u uw geld geeft om te groeien en hoe gemakkelijker het uiteindelijk voor u kan zijn om uw financiële langetermijndoelen te bereiken.

Om u te helpen van de zijlijn af te komen, volgen hier een paar tips om te beleggen terwijl u jong bent.

Met beleggen leer je door te doen. Het lijkt een beetje op het leren spelen van een nieuwe sport of instrument.

Stel je voor dat je de Colorado-rivier zou willen kajakken. Je zou beginnen met peddelen op meren en dan doorgaan naar klasse I en II rivieren, voordat je naar moeilijker wildwater gaat. Uiteindelijk, met voldoende oefening en ervaring, ben je misschien klaar om de stroomversnellingen van de Colorado-rivier aan te gaan.

Beleggen lijkt erg op elkaar. En als jonge belegger heeft u meer tijd om de markten te bestuderen, uw beleggingsstrategieën te verfijnen en te leren van zowel uw successen als uw mislukkingen.

Het belangrijkste is om de eerste stap te zetten.

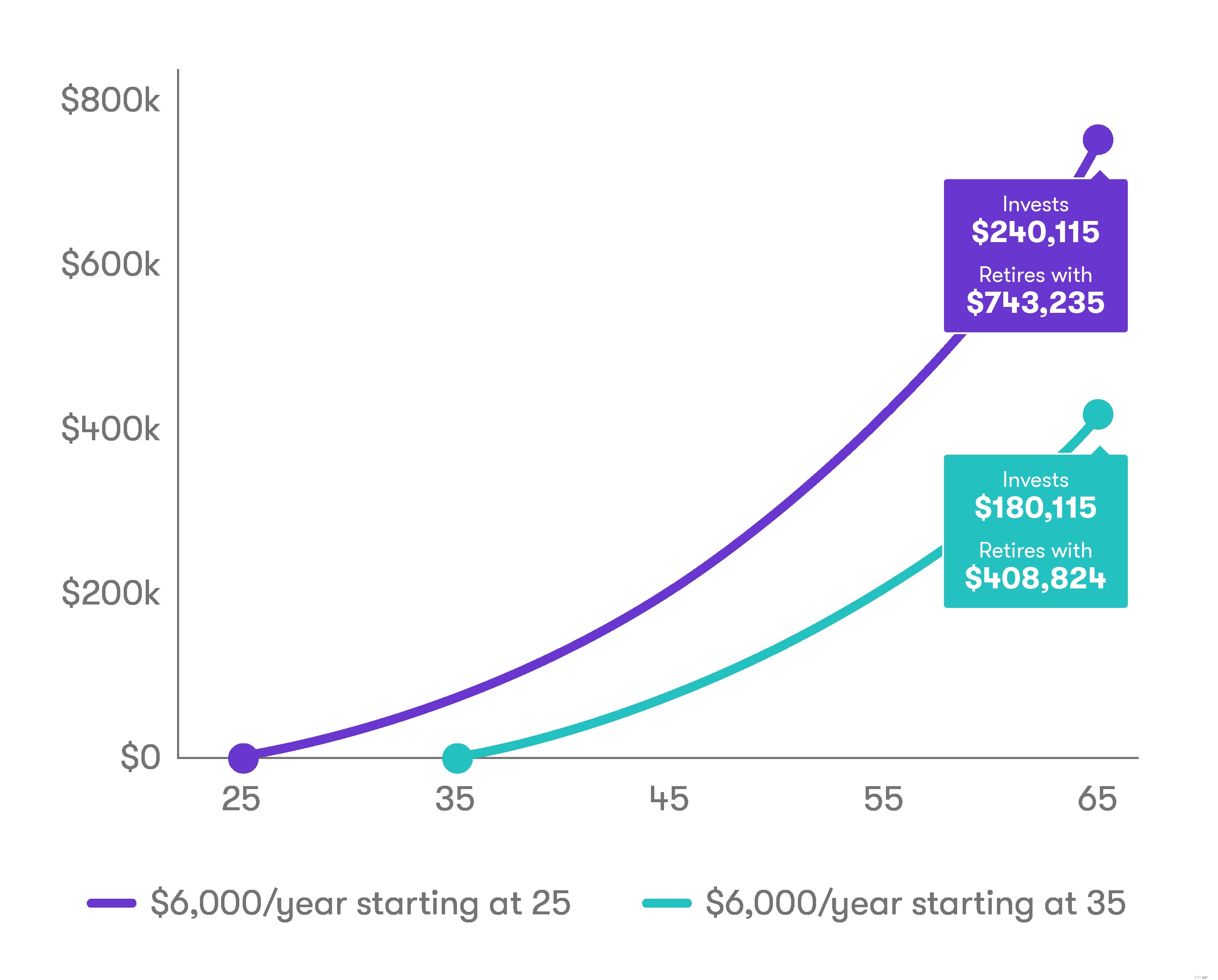

Als je investeert terwijl je jong bent, kun je ook ten volle profiteren van de kracht van samengestelde winst terwijl je rijkdom opbouwt in de komende vier, vijf, zelfs zes decennia.

In de eenvoudigste bewoordingen is compounding elk rendement dat wordt verdiend op uw hoofdsom, plus uw eerdere rendementen. Als u bijvoorbeeld geld op een bankrekening heeft staan, is dit de rente op dat bedrag plus de rente die het in de loop van de tijd heeft verdiend. Als u geld op een beleggingsrekening heeft staan, is dit het percentage dat u kunt verdienen bovenop uw oorspronkelijke belegging, plus de eerdere inkomsten.

Hoe eerder u begint, hoe meer tijd compounding in uw voordeel kan werken.

De volgende grafiek* laat zien wat er zou gebeuren als u jaarlijks $ 6.000 zou beleggen tot uw pensioen op 65-jarige leeftijd, beginnend op 25-jarige leeftijd in vergelijking met 35-jarige leeftijd, uitgaande van een jaarlijks rendement van 5%.

Als je nog geen budget hebt gemaakt, is dit het moment om te beginnen.

Een budget kan je niet alleen helpen bepalen hoeveel je hebt voor essentiële kosten zoals huur, studieleningen, boodschappen en vervoer, het kan je ook laten zien hoeveel je maandelijks overhoudt om te sparen.

Hoewel experts aanbevelen om maar liefst 20% van uw mee naar huis te sparen, kunt u een kleiner bedrag proberen als dat te veel is om mee te beginnen. Het gaat erom dat je elke maand iets opzij zet. (Lees hier meer over het instellen van een budget.)

Als je eenmaal een kasbuffer van drie tot zes maanden aan spaargeld hebt opgezet, zowel op een regenachtige dag als op noodfondsen, dan kun je gaan nadenken over beleggen.

Tools zoals Auto-Stash kunnen u helpen uw investeringen te automatiseren, zodat u nooit een maand hoeft te missen.

Wilt u op oudere leeftijd ontspannen? Als u voor de lange termijn belegt, moet u serieus overwegen om geld op een pensioenrekening te zetten.

IRA's zijn fiscaal voordelige pensioenspaarrekeningen die u kunnen helpen een nest te bouwen. Er zijn twee hoofdtypen IRA's - traditioneel en Roth - en het belangrijkste verschil tussen beide is wanneer u belasting betaalt over de bijdragen en inkomsten.

Met traditionele IRA's doet u belastinguitgestelde bijdragen en betaalt u vervolgens belasting wanneer u geld opneemt. Met een Roth betaal je belasting over bijdragen, maar later zijn opnames meestal belastingvrij.

De contributielimieten voor 2019 zijn hetzelfde, of je nu een traditionele of Roth IRA hebt:je kunt elk jaar tot $ 6.000 bijdragen (dat loopt op tot $ 7.000 per jaar als je 50 jaar of ouder bent).

Als u een door de werkgever gesponsord plan heeft, zoals een 401 (k), overweeg dan ook hieraan bij te dragen. (Over het algemeen kunt u in hetzelfde jaar bijdragen aan zowel een IRA als een 401(k), maar u komt mogelijk niet in aanmerking voor de volledige belastingvoordelen van beide accounts. U kunt maximaal $ 19.000 per jaar opzij zetten in een 401(k), en inhaalbedragen van nog eens $6.000 zodra u 50 wordt. Net als bij een traditionele IRA, worden uw bijdragen aan een 401(k) uitgesteld voor de belasting.

Onze beleggingsfilosofie is eenvoudig en we hebben deze samengevat in drie basisstappen die we de Stash Way noemen:

In de loop der jaren hebben de marktwinsten de standaard spaarrentes op bankrekeningen overtroffen. Vooruitkijkend verwachten experts dat de markten ongeveer 5% zullen terugkeren. Met de kracht van compounding en regelmatig beleggen, kunt u vermogen opbouwen voor de financiële toekomst die u wilt.

En door te diversifiëren, houdt u een verscheidenheid aan beleggingen aan die niet allemaal onderhevig zijn aan dezelfde marktrisico's, waaronder aandelen, obligaties, contanten en grondstoffen.

U kiest ook voor investeringen in tal van economische sectoren - niet alleen de populaire industrie van het moment - maar ook in verschillende geografische gebieden over de hele wereld. We bieden exchange-traded funds (ETF's) die diversificatie gemakkelijk kunnen maken.

Speciale opmerking: Alle beleggingen brengen risico's met zich mee. U kunt geld verliezen wanneer u belegt in aandelen, obligaties, beleggingsfondsen, op de beurs verhandelde fondsen en andere markteffecten. Lees hier meer over beleggingsrisico's.

Met Stash kunt u eenvoudig beleggen in tientallen fondsen en individuele aandelen. En terwijl je toch bezig bent, bekijk Stash Learn. We hebben honderden verhalen om u te informeren over beleggen.

Dus sta van de zijlijn en begin vandaag nog met Stashing! U kunt al beginnen met slechts $ 5.

De angstbestrijdende tips van een psycholoog voor beleggers

Scheiden? 7 tips voor financiële duidelijkheid in turbulente tijden

Warren Buffett:tips voor beleggen op de beurs voor 'de gemiddelde persoon'

5 populaire persoonlijke financiële tips voor 30-plussers

Tips voor een lonende checklist voor de voorjaarsschoonmaak

Investeren voor Dummies

7 belangrijke tips voor beginnende beleggers om het risico te verminderen