Dit artikel is het eerste in een reeks over hoe Zwitserse banken hun bedrijfsmodellen kunnen transformeren naar een nieuw normaal. Het Deloitte Financial Services Transformation-team zal voortdurend zijn perspectieven publiceren over de belangrijkste implicaties, internationale best practices en mogelijke oplossingen die banken zouden kunnen implementeren.

De wereldwijde pandemie en de daarmee samenhangende economische crisis hebben de Zwitserse banken diep getroffen. De directe financiële impact zal waarschijnlijk de vorm hebben van kredietverliezen, zoals we in een vorig artikel hebben opgemerkt. De crisis heeft echter ook zwakke punten in de bedrijfsmodellen van banken aan het licht gebracht, die hun concurrentievoordeel en belangrijke financiële, risico- en kapitaalparameters zullen aantasten, tenzij passende en tijdige actie wordt ondernomen. De zwakke punten zijn onder andere:

Deze zwakke punten zijn niet specifiek voor de huidige situatie; ze zijn eerder in het afgelopen decennium ontstaan. De huidige crisis heeft bestaande trends vereenvoudigd en de zwakke punten in de operationele modellen van banken duidelijker zichtbaar gemaakt.

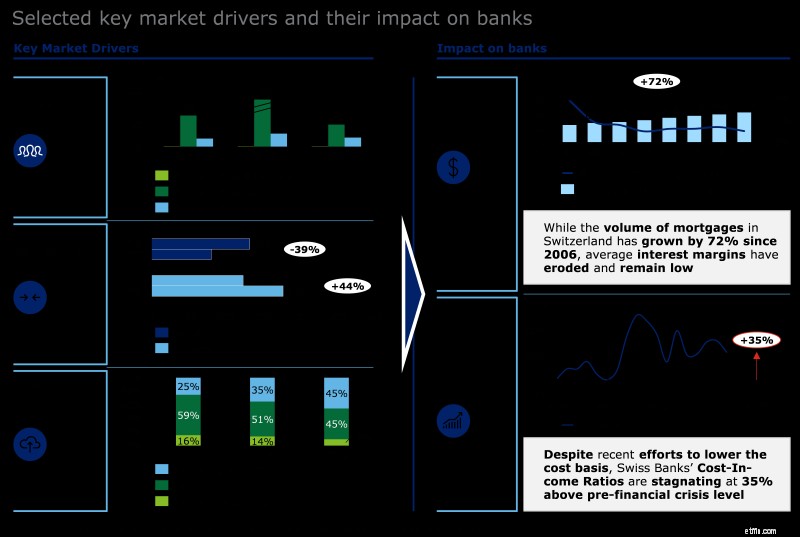

Het concurrentielandschap waarin banken zich tegenwoordig bevinden, is gevormd door een verandering in het gedrag van klanten, veranderingen in de concurrentie en nieuwe technologische kansen (zie figuur 1). Nieuwe en innovatieve aanbieders met vereenvoudigde producten en een concurrentievoordeel vanuit regelgevend perspectief hebben op sommige gebieden een aanzienlijk marktaandeel veroverd. Klanten staan steeds meer open voor het testen van het nieuwe aanbod en daardoor nemen hun algemene verwachtingen met betrekking tot het niveau van procesautomatisering en digitalisering toe. Hoewel de meeste nieuwe spelers momenteel actief zijn in marktniches en specifieke zelfstandige diensten aanbieden (uitleenplatforms, gratis creditcards, online spaarrekeningen, mobiele pijler 3a-oplossingen, mobiel handelen), zal dit in de nabije toekomst waarschijnlijk veranderen. Naarmate ze meer grip krijgen, zullen de digitale uitdagers ernaar streven de langdurige klantrelaties die traditionele banken momenteel hebben, uit te hollen.

De impact van het nieuwe concurrentielandschap wordt al weerspiegeld in de financiële prestaties van banken. In de hypotheeksector, van oudsher de belangrijkste bron van inkomsten voor Zwitserse retailbanken, schatten we bijvoorbeeld dat de marges de afgelopen tien jaar met ongeveer 30% zijn uitgehold, terwijl de marktvolumes in dezelfde periode met 72% zijn gestegen. Vergeleken met het niveau van voor de financiële crisis hebben banken nu een 35% hogere kosten-inkomstenratio, ondanks inspanningen om de efficiëntie te verhogen. Deze 'groeival' van druk op zowel hun top- als bottomline heeft invloed gehad op het vermogen van banken om toegevoegde waarde te creëren.

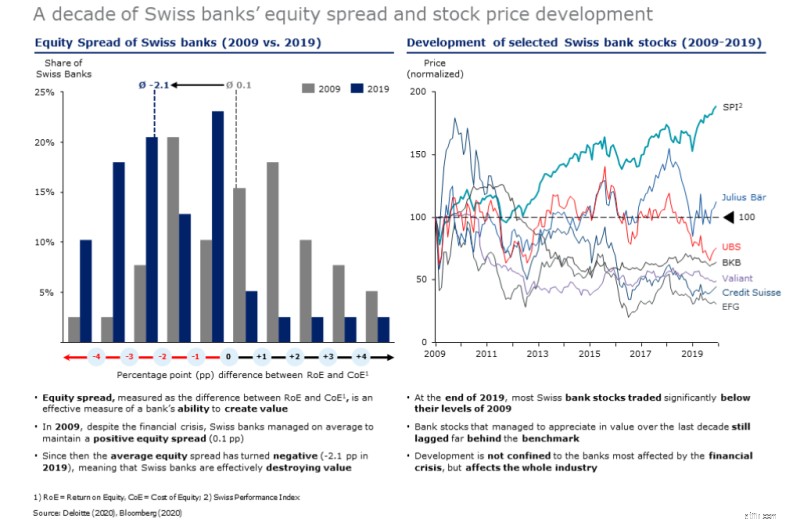

Uit onze analyse van meer dan tien jaar blijkt dat het vermogen van Zwitserse banken om hun eigen vermogen te verdienen aanzienlijk is verslechterd (zie figuur 2). Terwijl de gemiddelde aandelenspread (het verschil tussen het rendement op het eigen vermogen en de kosten van het eigen vermogen) in 2009 licht positief (0,1 pp.) was, was deze in 2019 negatief (ongeveer -2,1 pp. herstellen van de wereldwijde financiële crisis. Het onvermogen om toegevoegde waarde te creëren wordt ook weerspiegeld in de aandelenkoersen:genoteerde Zwitserse banken zijn meestal slechter af dan tien jaar geleden en hebben dramatisch onder de markt gepresteerd.

Transformatie van het bedrijfsmodel:een strategische noodzaak om terug te keren naar duurzame waardecreatie

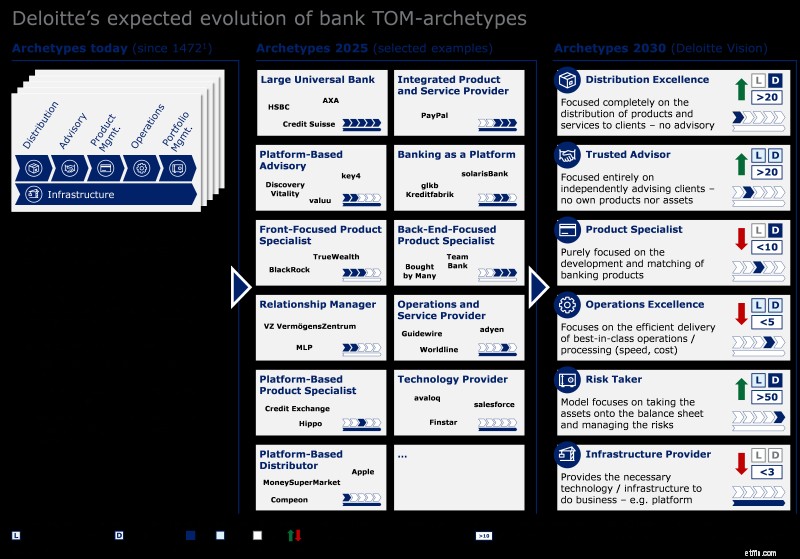

Wij zijn van mening dat markttrends de huidige configuratie van de waardeketen van banken zullen veranderen. In tegenstelling tot andere sectoren heeft het bankwezen tot dusver een traditionele geïntegreerde waardeketen behouden. Zowel regelgevende als technologische belemmeringen hebben ertoe bijgedragen dit te handhaven. Voor de meeste banken zal deze configuratie van de waardeketen in de toekomst echter niet duurzaam blijven.

Naarmate nieuwe technologieën opkomen en de druk op regelgevers toeneemt om de toetredingsdrempels te verlagen, wordt het mogelijk om de waardeketen op te splitsen en zo de klantervaring te verbeteren. Zodra deze uitsplitsing plaatsvindt, is het vanuit zakelijk en economisch oogpunt logisch dat banken zich op bepaalde delen van de waardeketen concentreren. We zien al voorbeelden in de markt; zowel in Zwitserland als in het buitenland (zie figuur 3).

Naarmate banken zich specialiseren en hun kerncompetenties benutten, kunnen ze een concurrentievoordeel creëren, waardoor de druk op spelers met geïntegreerde waardeketens toeneemt, die het steeds moeilijker zullen krijgen om een businesscase voor deze strategie te behouden. Slechts een klein aantal grote banken zou erin kunnen slagen een traditionele geïntegreerde waardeketen in stand te houden, met name in retailbankieren, waar de meeste producten grondstoffen zijn. Voor andere banken is specialisatie in geselecteerde fasen in waardeketenstappen waarschijnlijk de gewilde oplossing. Er zijn al voorbeelden van initiatieven van traditionele banken om te diversifiëren door digitale bedrijfsmodellen te omarmen (bijv. Hypothekarbank Lenzburg met NEON, BLKB met een nieuwe Zwitserse digitale bank, WIR Bank met VIAC), en deze zouden een teken van transitie kunnen zijn. Voorlopig zijn dergelijke initiatieven echter een uitbreiding van de dienstverlening in plaats van specialisatie, aangezien het tijd zal vergen voordat de traditionele kanalen kunnen worden afgebouwd. Hoewel we denken dat het voor banken mogelijk zou kunnen zijn om zich de komende vijf jaar op meerdere stappen in de waardeketen te concentreren, zullen op de lange termijn alleen 'pure spelers' succesvol blijven - omdat technologie uiteindelijk specialisatie mogelijk zal maken en op dit punt uitsplitsing van de waardeketen zal een realiteit worden. Deze trend is al zichtbaar in andere industrieën met minder complexe waardeketens (bijvoorbeeld de reisindustrie, autoproductie). De tijd is nu rijp in het bankwezen:de digitalisering heeft de afgelopen jaren een lange weg afgelegd, waardoor de waardeketen kan worden ontkoppeld en gemodulariseerd. De markt zal niet groot genoeg zijn voor elke speler afzonderlijk om elke (digitale) dienst aan te bieden; en banken moeten hun opties zorgvuldig overwegen en nu hun beoogde bedrijfsmodel voor de toekomst kiezen.

(Opmerking:voorbeelden zijn Deloitte outside-in view)

Als we traditionele retailbanken zoals kantonnale banken als voorbeeld nemen, wordt het vermogen om een emotionele band met klanten op te bouwen in de ogen van hun retailklanten steeds meer hun belangrijkste onderscheidende factor. Een focus op Distribution Excellence en Trusted Advisor het veiligstellen van een centrale rol in de klantrelatie is dan ook een primaire strategie. Het gaat minder om het verkopen van producten, maar meer om het vertrouwen van klanten winnen als adviseur bij uitstek voor het oplossen van belangrijke financiële problemen. In figuur 4 zijn elementen weergegeven die een retailbank moet neerzetten om deze centrale positie te borgen. Hoewel het geven van advies essentieel is, moet het worden aangevuld met boeiende digitale gepersonaliseerde ervaringen.

Er zijn ook voorbeelden waar traditionele banken zich met succes hebben gericht op stappen in de waardeketen die minder klantgericht zijn (bijv. GLKB Kreditfabrik). Dit laat zien dat meerdere archetypen van operationele modellen kunnen slagen als ze goed worden uitgevoerd.

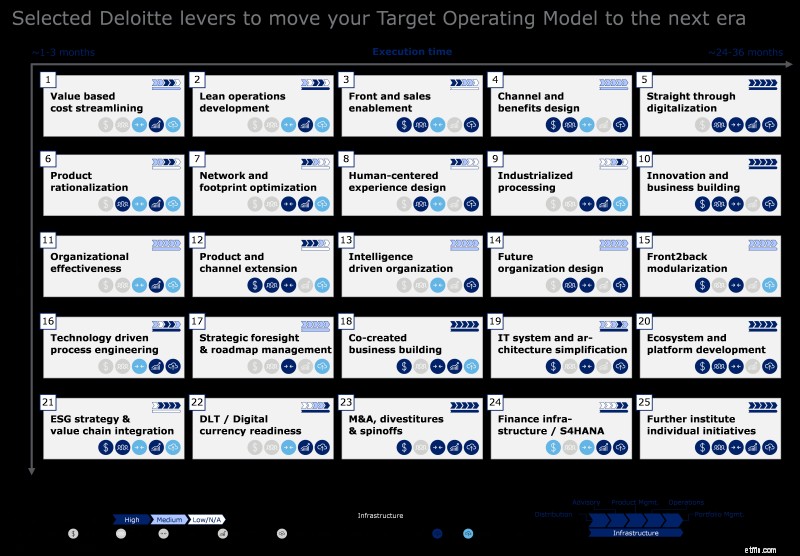

De toekomst moet nu beginnen, met een duidelijk ontworpen pad naar het doel

De transformatie naar een gewenst operationeel model gaat niet van de ene op de andere dag. Het is een proces dat een stapsgewijze aanpak vereist en een zorgvuldig samengesteld evenwicht tussen kleine incrementele veranderingen en grote radicale transformaties. Een bank moet haar huidige activiteiten optimaliseren en tegelijkertijd de basis leggen voor meer radicale verandering, door relevante hefbomen te selecteren en op het juiste moment te trekken. Een overstap naar een adviserend bedrijfsmodel kan bijvoorbeeld zowel verkoopbevordering als ecosysteem- en platformontwikkeling vereisen.

We hebben een selectie van de belangrijkste hefbomen geïdentificeerd om naar het geselecteerde operationele doelmodel te gaan, geordend op complexiteit en uitvoeringstijd (zie figuur 5). In de loop van deze reeks artikelen zullen we in detail kijken naar succesvolle voorbeelden van hoe deze hefbomen in de praktijk kunnen worden toegepast en laten zien hoe de transformatie naar een nieuw normaal kan worden voltooid. Als startpunt voor de reis moeten bankdirecteuren zichzelf zes elementaire vragen stellen:

Sleutelcontact

Voor elke investering is er een seizoen, dus zorg voor uw portefeuille

Spaar- en spaarrekeningen zijn niet de enige weg naar een dikkere portemonnee

Wat u moet weten voordat u een rijder voor langdurige zorg aanschaft

Volg deze paar eenvoudige regels bij het kopen van een huis en je kunt mogelijk hartzeer en financieel verlies voorkomen als de huizenmarkt opnieuw crasht.

Praktische stappen naar grotere zakelijke veerkracht