We leven in een tijd waarin een half datapunt voldoende is om trends, patronen, profetieën aan te kondigen. Elke week zegt een man dat de markten gaan tanken en een ander zegt dat het goed zal gaan. De meest recente ontwikkeling is de zogenaamde inversie van de rentecurve voor Amerikaanse obligaties en de associatie met het begin van recessies. Hoewel het niet zo eenvoudig is, was het genoeg om zorgen en angst te veroorzaken. Aangezien die niet zullen helpen, waarom zou u dit dan niet als een wake-up call gebruiken om ervoor te zorgen dat u voorbereid bent op wat volgt in een recessie?

Laten we eerst bespreken waar deze ophef over gaat. Het rendement van een obligatie wordt gedefinieerd als de jaarlijkse rentebetaling gedeeld door de huidige prijs. Wanneer de vraag naar een obligatie stijgt, daalt het rendement. Dus stel dat ik de opbrengsten van een 1-jarige obligatie vergelijk met een 10-jarige obligatie.

Als het rendement van de 10Y-obligatie hoger is, betekent dit dat de vraag lager is. Stel dat het rendement van de 10Y-obligatie lager is dan de 1Y-obligatie. Dit betekent dat beleggers de voorkeur geven aan beleggingen in kortlopende obligaties of vastrentende waarden en hun geld liever beleggen omdat ze denken dat dit een hoger rendement oplevert.

Wat als de beleggers geen vertrouwen meer hebben in de vooruitzichten op middellange of lange termijn op de aandelenmarkt? Ze geven de voorkeur aan langlopende obligaties, zelfs als hun rente laag is. Dan zou het rendement van de 10Y-obligaties (in dit voorbeeld de lange termijn in het algemeen) beginnen te dalen (naarmate de prijzen stijgen) en op een gegeven moment onder het 1Y-rendement dalen.

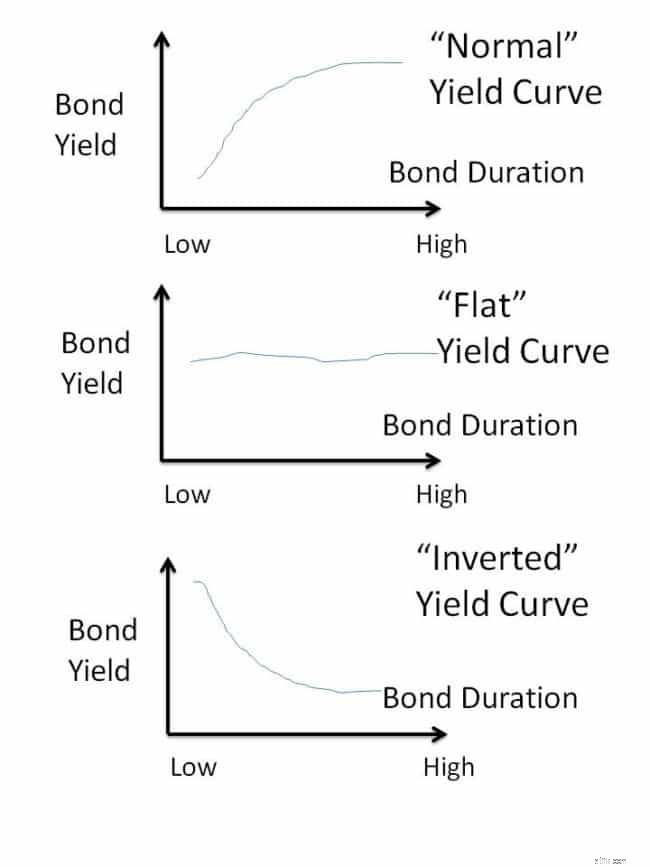

Een rentecurve is een grafiek van het rendement van alle obligaties op de markt (verticale as) en hun looptijd. Zoals uitgelegd in dit artikel, The Bond Yield Curve als indicator van wat er met de economie aan de hand is, zijn dit drie simpele (simplistische?) mogelijkheden

De afgelopen maanden is het rendement op langlopende obligaties in de VS lager gedaald dan dat op korte termijn, wat heeft geleid tot een omgekeerde rentecurve. Dit betekent turbulente aandelenmarkten, moeilijkheden bij het runnen van bedrijven, ontslagen enz. Met andere woorden, een recessie.

Toch niet meteen. Na de inversie van de rentecurve heeft het maanden tot jaren geduurd voordat de recessie in de VS begon. Zie bijvoorbeeld dit artikel. Als investeerders is het moeilijk om op dergelijke gebeurtenissen in te spelen en ervan uit te gaan dat het tijd is om geld op te halen. Dat is niet nodig, zolang we maar met de juiste asset-allocatie hebben belegd. Als geldmanagers is dit echter een wake-up call om te controleren hoe sterk onze financiële situatie is.

Een recessie kan een dubbele klap zijn:baanverlies (en moeilijk opnieuw aan het werk te krijgen), plus een daling van de beurscrash. De situatie in India is een beetje anders, aangezien we een groot aantal kleine spaarinstrumenten hebben die redelijk zijn afgeschermd van bewegingen van obligatierendementen vanwege politiek en een rechthebbende bevolking. Desalniettemin, gezien het bestedingspatroon van de huidige generatie, kan het geen kwaad om te controleren.

Het is nooit te laat om te beginnen. Download Re-assemble:stap voor stap basisprincipes van geldbeheer voor beginners

Welke vragen kun je het beste stellen aan een financieel adviseur?

5 waarheden over dividendbeleggen die u moet weten (en een bonussegment over hoe u uw portefeuille kunt beschermen tegen instortingen van de markt)

10 aandelenkeuzes die zouden moeten profiteren van lagere rentetarieven

Hoe u het beste Medicare-supplementplan kiest in 4 stappen

Wat de nieuwste Covid-19-hulpwet betekent voor uw kleine bedrijf