Het is algemeen bekend dat de rendementen op de aandelenmarkt geklonterd zijn:het zal de rendementen flink regenen, gevolgd door jaren van frustratie. In dit artikel onderzoeken we het jaar- en maandrendement van de Sensex vanaf april 1979 en laten we zien dat het geannualiseerde rendement na 41 jaar afhangt van slechts een paar goede jaren/maanden.

Alle retouren die in dit artikel worden genoemd, zijn prijsretouren. In de afgelopen 41 jaar zouden de dividendinkomsten aanzienlijk zijn en ongeveer 2% tot 2,5% boven het prijsrendement liggen. Het ontbreken van totaalrendementen zal het centrale resultaat echter op geen enkele manier verwateren.

Op 3 april 1979 was de Sensex-prijs 124,15 (dit is door terugberekening, de daadwerkelijke handel begon pas in 1986). Op 1 april 2020, na 41 jaar, sloot de Sensex-prijs op 28265,31. Dit vertegenwoordigt een jaarlijks rendement (CAGR) van 14,16%. Neem dividenden mee en het rendement zou ruim boven de 16% liggen. Op 1 oktober 2020 is het rendement 14,84% vóór dividenden.

Het rendement van april 1979 tot april 2020 kunnen we deconstrueren aan de hand van jaarrendementen. Het rendement van april 1979 tot april 1980 is bijvoorbeeld 3,5%. Het rendement van april 1980 tot april 1981 is 35,25% en zo. De volledige lijst van een dergelijke terugkeer wordt hieronder gegeven. Het huidige artikel is een uitbreiding van deze eerdere studie die in juni 2013 werd uitgevoerd:Understanding the Nature of Stock Market Returns

Datum Jaarlijks rendement

01-04-1980 3,50%

01-04-1981 35,25%

01-04-1982 27,12%

02-04-1983 -3,76%

03 -04-1984 16,06%

01-04-1985 42,39%

01-04-1986 59,57%

01-04-1987 -8,95%

04-04-1988 - 22,21%

04-03-1989 82,26%

02-04-1990 8,16%

01-04-1991 52,45%

02-04-1992 267.61%

02-04-1993 -47,32%

04-04-1994 63,57%

03-04-1995 -12,28%

02-04-1996 2,81%

01-04-1997 0,51%

01-04-1998 15,83%

01 -04-1999 -7,14%

03-04-2000 37,07%

02-04-2001 -29.42%

01-04-2002 -1,85%

01-04- 2003 -11,98%

01-04-2004 86,33%

01-04-2005 15,05%

03-04-2006 75,08%

02-04-2007 7,70%

01-04-2008 25,46%

01-04-2009 -36,63%

01-04-2010 78,68%

01-04-2011 9,77%

02-04-2012 -10,00%

01-04-2013 7,93%

01-04-2014 18,99%

01 -04-2015 25,90%

01-04-2016 -10,58%

03-04-2017 18,36%

02-04-2018 11,18%

01-04-2019 16,89 %

01-04-2020 -27,29%

De top vijf jaarlijkse rendementen zijn

Hiervan waren 82,3%, 63,6%, 86,3% en 78,7% "terugvorderingen". De voorgaande perioden kenden aanzienlijke verliezen. Als een belegger na deze verliezen van de markt was weggelopen, zou hij deze "grote rendementen" hebben gemist.

Laten we, om te begrijpen hoeveel deze rendementen de 41-jarige CAGR van 14,16% beïnvloeden, elk rendement op nul zetten. Dit is natuurlijk onnatuurlijk en onmogelijk. Dit wordt gedaan om een eenvoudig punt vast te stellen:(bij afwezigheid van oplichterij!) als we de regenboog willen, moeten we de regen verdragen.

Verwijder de winst van de Harshad Mehta-zwendel - 267,6% en de CAGR zou dalen van 14,16% naar 10,6%. Dit is op zijn zachtst gezegd ontgoochelend. Al deze winsten waarvan we dromen door naar prestaties uit het verleden te kijken, zijn grotendeels het gevolg van oplichterij.

Verwijder de bovenste twee rendementen, de 41Y (prijs) CAGR wordt 8,92%. Verwijder de top drie en het is 7,34%; Dus drie grote bewegingen waarvan de grootste frauduleus was, waren goed voor meer dan de helft van de CAGR die we vandaag berekenen en waarover we dromen. Verwijder de vijf beste zetten, de 41Y CAGR is 3,15%

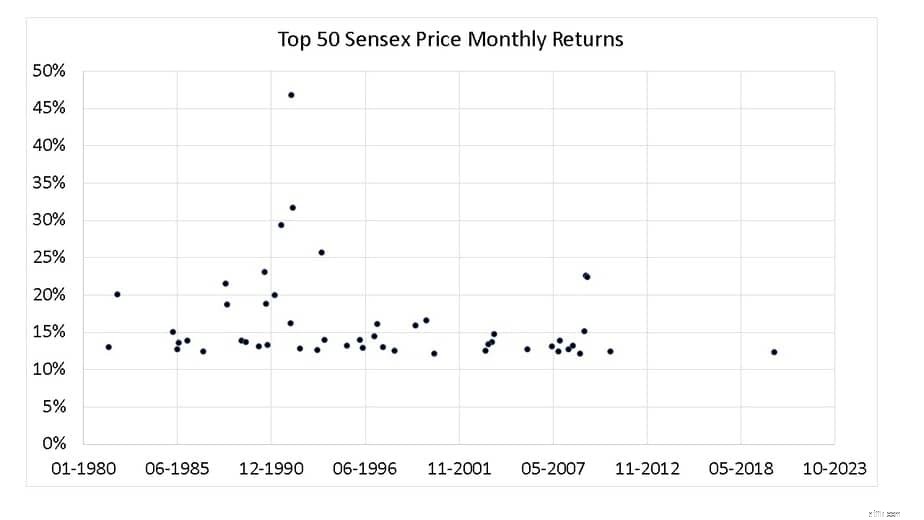

Laten we nu eens kijken naar de top 50 maandelijkse rendementen. Let op het relatieve vacuüm in het afgelopen decennium.

Wat betekenen deze resultaten? Deze resultaten zijn inderdaad verontrustend, maar dat is de aard van de markt (inclusief oplichting). Grote rendementen gaan vooraf aan of volgen op grote verliezen. Degenen die "op de lange termijn" het grote rendement behalen, zullen aan de top moeten blijven, zowel met verliezen als met winsten.

Het totale rendement hangt af van een of twee grote bewegingen. Wanneer dit gebeurt, moet de belegger niet alleen geïnvesteerd, maar ook groot worden geïnvesteerd. Als ze dat posten, moeten ze hun portefeuilles opnieuw in evenwicht brengen om de winsten in veilige activa vast te leggen. Als ze de geïnvesteerde waarde overlaten aan de genade van de aandelenmarkt, kan het uiteindelijke resultaat wel eens tegenvallen:het rendement van tien jaar Nifty SIP is met bijna 50% gedaald

In de markt blijven investeren is cruciaal voor winst, maar als je te lang blijft, wordt het een geval van "caramba! terug naar af!”. Dit is het simpele geheim achter beleggen in aandelen.

Tien procent besparen bij Lowes en Home Depot

Zijn mieren in een huurdershuis de verantwoordelijkheid van de huurder?

Futures om terugval op de aandelenmarkt te verhandelen

Waarom het leveren van plezierige klantervaringen voor veel banken nog steeds een uitdaging is, en hoe je er een succes van kunt maken

Definitie van schuldaanbod