Het is u wellicht opgevallen dat er regelmatig circulaires van beleggingsfondsen zijn over een wijziging in de totale kostenratio (TER). Deze kondigen soms een verhoging en soms een verlaging van de OER aan. In sommige gevallen, met name directe plannen, is de daling van de TER aanzienlijk. Dit wordt een paar maanden later gevolgd door een omkering.

We presenteren de TER-geschiedenis samen met veranderingen in het directe plan en het reguliere plan AUM en laten zien dat de plotselinge daling van de kosten een uitnodiging is voor de belegger om eenheden te kopen. Zodra de AUM hoog genoeg is, verhoogt de AMC de kostenratio en profiteert van de extra AUM.

In februari 2018 heeft SEBI een circulaire uitgegeven waarin de frequente wijzigingen worden opgemerkt. Ze zeiden echter alleen dat de verandering aan investeerders zou worden gemeld. Dus in plaats van de uitgaven naar believen te wijzigen zonder investeerders te informeren, citeren nu AMC's deze circulaire en rapporteren de wijzigingen. Er is niets veranderd.

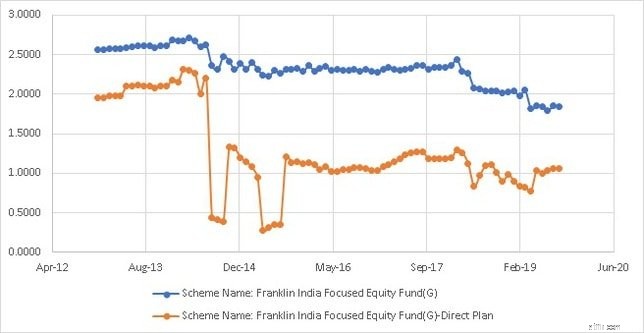

De directe plan-TER van dit fonds is in september 2019 gewijzigd van 0,2% naar 0,6%. Als we kijken naar de kostenratio van het fonds, hadden ze eerder dergelijke wijzigingen aangebracht.

Tussen de twee pijlen steeg de AUM van de optie voor directe plangroei met 43%! Dat wil zeggen, het directe AUM-plan nam toe nadat de TER was gedaald. De gemiddelde AUM voor het kwartaal april-juni 2015 was Rs. 304383.23 Lakhs. Het ging omhoog naar Rs. 435595.23 Lakhs in het kwartaal van juli, september 2015. Dan weer met nog eens 20% omhoog naar Rs. 522327.79 Lakhs in oktober-december 2015. Het AMC verhoogde de TER prompt weer in maart 2016.

Tussen de twee pijlen steeg de AUM van de optie voor directe plangroei met 43%! Dat wil zeggen, het directe AUM-plan nam toe nadat de TER was gedaald. De gemiddelde AUM voor het kwartaal april-juni 2015 was Rs. 304383.23 Lakhs. Het ging omhoog naar Rs. 435595.23 Lakhs in het kwartaal van juli, september 2015. Dan weer met nog eens 20% omhoog naar Rs. 522327.79 Lakhs in oktober-december 2015. Het AMC verhoogde de TER prompt weer in maart 2016.

Het zal even duren voordat de impact van de wijziging van september 2019 zich manifesteert, omdat AMFI is gestopt met het maandelijks bijwerken van NAV!

Let op de eerste significante daling van de directe plan-TER:2,21% in juli 2014 tot 0,44% in aug. Vanaf april -Kwartaal juni 2014 tot kwartaal juli-sep 2014, het directe dividend AUM groeide met 67%. De directe plangroei AUM groeide met 81%.

Let op de eerste significante daling van de directe plan-TER:2,21% in juli 2014 tot 0,44% in aug. Vanaf april -Kwartaal juni 2014 tot kwartaal juli-sep 2014, het directe dividend AUM groeide met 67%. De directe plangroei AUM groeide met 81%.

De stijging van AUM tijdens de tweede daling is zelfs nog groter. Het directe dividend AUM steeg met 324% van oktober-december 2014 tot april-juni 2015. De directe groei steeg met 444%

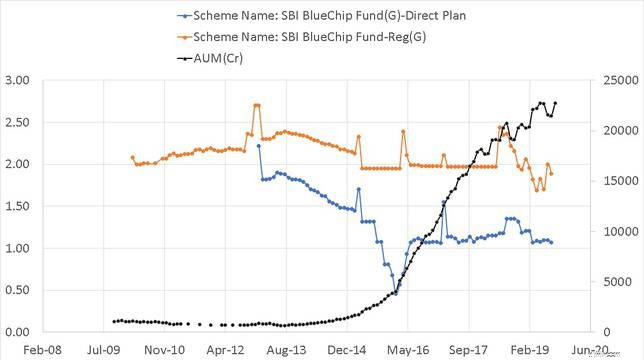

Dit is de geschiedenis van de kostenratio die hier is gepubliceerd:SBI Bluechip Fund Review

Let op de grote dip in de directe plankosten. Tussen jan-mrt 2016 en apr-juni-2016 groeide de directe AUM van dit fonds met 83%. Daarom heeft het AMC het snel opgekrikt. De vraag is, waarom de directe plankosten in de eerste plaats geleidelijk dalen? Het lijkt er bijna op dat het AMC op deze instroom in directe plannen heeft geanticipeerd, het fonds heeft uitgenodigd en het later heeft verhoogd. Ze hoefden dit destijds niet aan investeerders door te geven.

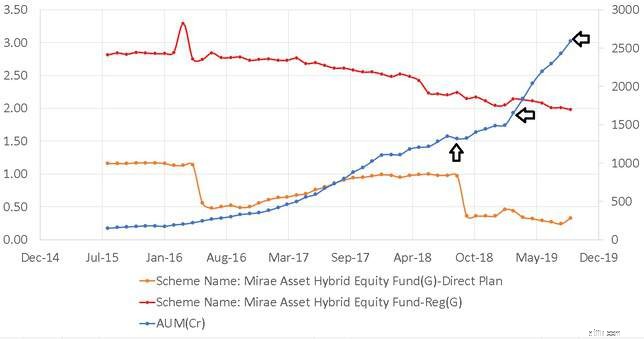

De kostenratio's van de directe en reguliere plannen worden hieronder weergegeven, samen met de AUM-groei (blauwe lijn, rechteras). Kijk naar die enorme druppels in de oranje curve. Dat is het AMC dat de directe menigte uitlokt.

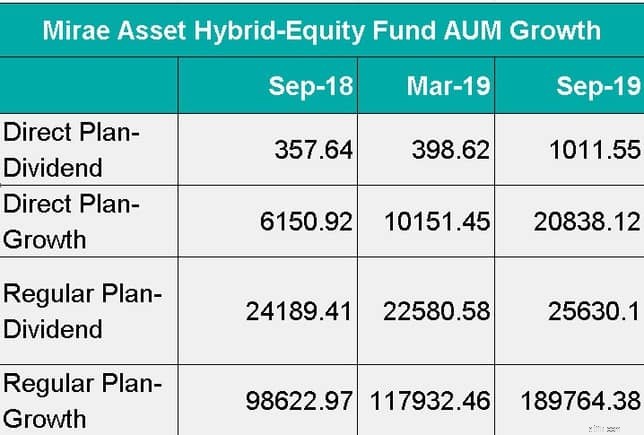

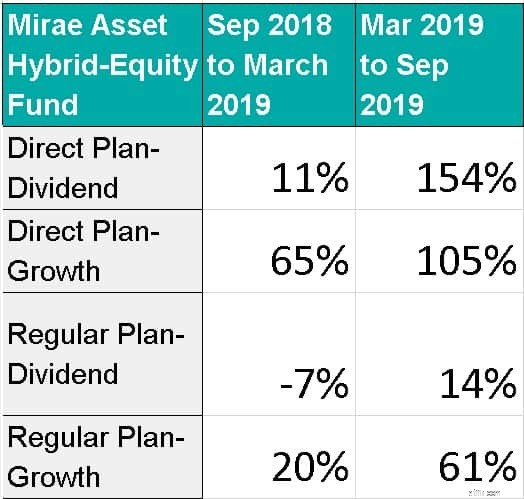

Laten we nu eens kijken naar het uiteenvallen van de AUM (in Lakhs) en de groei gedurende de maanden die door de pijlen worden aangegeven. Bron: AMFI

Dit is het groeipercentage over deze maanden.

De directe AUM is veel meer gegroeid vanwege de lage kostenratio. De kosten verlagen en de AUM laten groeien en vervolgens geleidelijk verhogen lijkt het plan en de norm in AMC's.

Waarom verlagen en verhogen de AMC's de uitgaven? Het is een "klassieke" truc. Maak iets goedkoper en verhoog de AUM. Zodra er voldoende AUM is opgebouwd, hef je de kosten op en boek je een mooie winst. Iedereen lijkt dit te doen, en de hierboven genoemde AMC's zijn slechts illustratieve voorbeelden.

Hoe kunnen ze de directe AUM verhogen met zulke TER-dalingen? Dit is een interessantere vraag. Men kan slechts speculeren. Het lijkt alsof AMC's hun eigen kanalen gebruiken en misschien "samenwerken" met directe fondsportalen om de AUM te verhogen wanneer de TER daalt. Geen enkele andere verklaring lijkt zelfs plausibel in een sector die nog steeds wordt gedomineerd door distributeurs.

Waarom is dit verkeerd? Kosten zijn een belangrijke investeringsoverweging in beleggingsfondsen. Als de vergoedingen alleen worden verlaagd om het AUM te verhogen en vervolgens worden teruggedraaid, is dat bedrieglijk en misleidend. Het is ook een valkuil, vooral in een schuldfonds, aangezien beleggers belasting moeten betalen per plaat (plus de hogere uitstapbelasting) als ze uitstappen.

Moet je een stukje India bezitten? – Tata Mutual Fund NFO

Uw eerste belegging in beleggingsfondsen – waarom, wat en hoe?

Beleggingsfondsen 2018 – 5 grote veranderingen voor beleggers

SEBI steekt multicap-fondsen in – wat moet je niet doen?

Heeft het zin om beleggingsfondsen te kiezen met de laagste kostenratio?

Aan welke beleggingsfondsen met direct plan-aandelen geven beleggers de voorkeur?

Hebben de categorisatieregels voor beleggingsfondsen van SEBI beleggers geholpen?