U weet dat beleggen in de markt de beste manier is om uw geld in de loop van de tijd te laten groeien en te sparen voor financiële doelen zoals pensioen. Maar u weet niet zeker hoe u uw eigen beleggingsstrategie moet ontwikkelen, in welke activa u moet beleggen of hoe u een portefeuille moet beheren.

Dat is waar beleggingsadviseurs om de hoek komen kijken. Beleggingsadviseurs kunnen u helpen bij het beheren van uw beleggingen en u in staat stellen zelf afstand te nemen van het handelen op de aandelenmarkt. In deze gids leggen we alles uit wat u moet weten over beleggingsadviseurs en helpen we u beslissen of een adviseur geschikt voor u is.

Inhoud bekijken

Beleggingsadviseurs werken met u samen om uw geld en beleggingen te beheren. Ze kunnen u helpen met advies over uw financiële doelen, uw geld rechtstreeks beleggen en de dagelijkse gang van zaken in uw portefeuille beheren.

De meeste beleggingsadviseurs werken vanaf het begin aan langdurige relaties met hun klanten. Meestal houden ze persoonlijke of telefonische vergaderingen om uw doelen te bespreken, van het kopen van een huis tot sparen voor het collegegeld van uw kinderen tot pensionering. Ze krijgen ook een idee van uw tolerantie voor risico. Dit alles helpt om te bepalen welke beleggingsstrategie het beste voor u is en welk saldo van activa het meest geschikt is voor uw portefeuille.

Van daaruit kan uw beleggingsadviseur namens u beleggen om de door u besproken strategie uit te voeren. De adviseur houdt uw portefeuille in de gaten, koopt en verkoopt posities en herbalanceert waar nodig in de loop van de jaren. De meeste adviseurs zullen er ook voor zorgen dat uw portefeuille uw belastingdruk minimaliseert, zodat u het rendement op uw beleggingen maximaliseert. Gedurende dit alles zal uw beleggingsadviseur u op de hoogte houden van de prestaties van uw portefeuille en zich gaandeweg aanpassen aan veranderingen in uw financiële doelen.

Beleggingsadviseurs kunnen op verschillende manieren worden betaald. Het is van cruciaal belang om te begrijpen hoe een specifieke adviseur kosten in rekening brengt voor zijn of haar diensten voordat hij ze inhuurt.

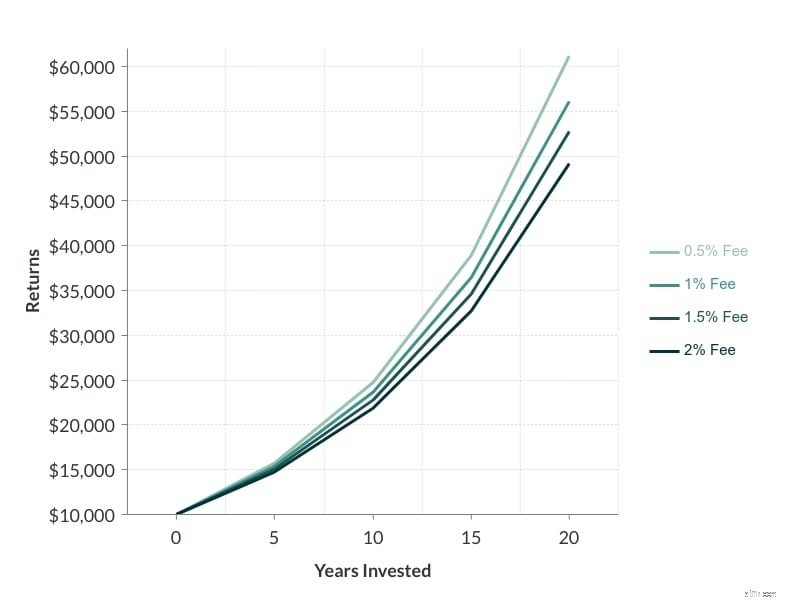

De meest gebruikelijke manier waarop adviseurs worden betaald, is via een commissie op uw vermogen. Adviseurs rekenen doorgaans een jaarlijkse vergoeding die gelijk is aan tussen 0,2% en 2% van het totale geld dat ze in uw portefeuille beheren. Houd er rekening mee dat een klein percentage verschil in deze jaarlijkse beheervergoeding zeer aanzienlijk kan zijn gedurende tientallen jaren van service.

Sommige adviseurs rekenen een uurtarief of een vast bedrag in plaats van een commissie. In het geval van uurtarieven is het belangrijk om in te schatten hoeveel tijd de adviseur zal besteden aan het beheren van uw portefeuille en hoe dat zich vertaalt in honoraria. Controleer ook of er commissies en vergoedingen voor beleggingsproducten aan u in rekening worden gebracht, of dat deze zijn inbegrepen in de kosten van uw vermogensbeheer.

Ten slotte verdienen sommige beleggingsadviseurs commissies van derden wanneer ze specifieke financiële producten verkopen, zoals verzekeringen. U betaalt deze commissies niet rechtstreeks, maar ze kunnen worden ingeprijsd in de financiële producten waarin uw adviseur namens u belegt.

Er zijn een aantal verschillende plaatsen waar u een beleggingsadviseur kunt vinden. Uw bank of makelaardij, als u er al een heeft, biedt waarschijnlijk beleggingsadviesdiensten aan. Er kunnen ook meerdere niveaus van advisering zijn bij dit soort instellingen.

U kunt ook een onafhankelijk adviesbureau of particulier vinden. Er zijn tal van grote bedrijven die zich volledig richten op investeringsadvisering en een scala aan prijsopties bieden. Als u een particulier of kleiner bedrijf gebruikt dat u online vindt, moet u deze grondig doorlichten voordat u zich vastlegt. Een beleggingsadviseur moet een prospectus van in het verleden behaalde resultaten kunnen aanbieden, en u kunt met behulp van de BrokerCheck-database van FINRA controleren of een makelaar een geschiedenis heeft van rechtszaken of overtredingen van toezichthouders.

Er zijn een aantal voordelen verbonden aan het gebruik van een beleggingsadviseur om uw portefeuille te beheren.

De grootste reden dat veel mensen een beleggingsadviseur gebruiken, is dat het hen in staat stelt om een hands-off benadering van beleggen te volgen. U kunt vertrouwen op de kennis van een professional van de markten en ervaring met beleggen in plaats van te proberen de aandelenmarkt zelf onder de knie te krijgen. Hoewel u een vergoeding betaalt, krijgt u gemoedsrust wetende dat uw geld op de juiste manier wordt beheerd en bespaart u tijd die u anders zou moeten besteden aan het zelf beheren van uw beleggingen.

Een ander voordeel van beleggingsadviseurs is dat ze vaak toegang hebben tot exclusieve beleggingsproducten, zoals beleggingsfondsen die alleen toegankelijk zijn voor professionals. Adviseurs kunnen u ook helpen om te gaan met de fiscale gevolgen van beleggen in complexe activa die de meeste niet-professionals anders zouden vermijden.

Ten slotte is een van de belangrijkste dingen die een beleggingsadviseur biedt, een beleggingsstrategie die is afgestemd op uw financiële doelen. Het is verre van gemakkelijk voor individuen, en met name individuen die niet goed thuis zijn in financiën en de markt, om terug te werken van een langetermijndoel zoals pensionering naar een specifieke portefeuillebalans. Een beleggingsadviseur kan u helpen te bepalen wat voor u het belangrijkst is, en die informatie vervolgens gebruiken om te bepalen hoe uw portefeuille eruit moet zien en hoe deze in de loop van de tijd moet veranderen.

Natuurlijk hebben beleggingsadviseurs ook een aantal nadelen die belangrijk zijn om te begrijpen.

Het grootste nadeel van het gebruik van een beleggingsadviseur is dat het niet gratis is. De adviesvergoeding, hoe deze ook is gestructureerd, vreet aan de winst die u anders op uw beleggingen verdient. Dat is geld dat niet wordt herbelegd, waardoor u potentiële samengestelde rente verliest.

Bovendien innen de meeste beleggingsadviseurs hun vergoedingen, ongeacht of uw portefeuille geld wint of verliest. Zelfs als de markt 10% op het jaar daalt en uw portefeuillewaarde een overeenkomstig bedrag daalt, zal uw adviseur nog steeds hun uurloon of commissie innen.

Een ander groot nadeel van het gebruik van een beleggingsadviseur is dat maar heel weinig adviseurs de markt verslaan. Sommigen verhandelen uw geld actief, maar slagen er niet in om consequent de belangrijkste marktindices te verslaan. Anderen beleggen uw geld gewoon in een handvol beleggingsfondsen of ETF's en laten het vervolgens zitten.

U kunt de laatste strategie gemakkelijk matchen door zelf beleggingsfondsen of ETF's te kopen, en de kosten zouden aanzienlijk lager zijn. Houd er echter rekening mee dat wanneer u alleen in een ETF belegt, u alle portefeuillebeheer- en adviesdiensten verliest die uw beleggingsadviseur biedt.

Als u uw beleggingsadviseur goed hebt gekozen, moet de door hen opgestelde beleggingsstrategie perfect aansluiten bij uw doelen, terwijl het risico wordt geminimaliseerd en het rendement wordt gemaximaliseerd. Het is echter niet ongebruikelijk dat beleggingsadviseurs een formeel benadering van klanten hanteren en hen een minder dan optimale beleggingsstrategie laten.

Dit uit zich op twee manieren. Ten eerste kunt u daadwerkelijk negatieve rendementen op uw portefeuille zien. Dalingen in de markt gebeuren, maar uw portefeuille zou over het algemeen in de loop van de tijd moeten winnen, vooral wanneer de bredere markt stijgt. Ten tweede zijn er alternatieve kosten voor een ondermaatse strategie. Als u winst misloopt, is dat geld dat in de loop van de tijd niet toeneemt. In de loop van decennia van financieel beheer kan verloren samengestelde rente snel oplopen.

De keuze om al dan niet afhankelijk te zijn van een beleggingsadviseur om uw beleggingen te beheren, is een belangrijke financiële beslissing. Hoewel elke situatie anders is, zijn er een aantal zaken waarmee u rekening moet houden.

Ten eerste, hoe financieel onderlegd bent u? Als u goed weet hoe u uw geld kunt beleggen en u zich op uw gemak voelt om zelf een beleggingsstrategie te ontwikkelen, kunt u op deze manier geld besparen. Aan de andere kant, als u niet weet waar u moet beginnen met het creëren van een doelportefeuillebalans of het afwegen van risicotolerantie, kunt u wellicht goed geholpen worden door een beleggingsadviseur in te schakelen.

Het bedrag dat u wilt investeren is ook van belang. Als je maar een paar duizend dollar hebt om te investeren, is een adviseur misschien niet de moeite waard - en kun je misschien geen adviseur vinden die bereid is jou als klant aan te nemen. Maar als u een aanzienlijk nestei heeft dat in contanten of in een investering met een laag rendement zit, kan een beleggingsadviseur u misschien helpen meer uit uw geld te halen.

Uw beleggingsdoelen zijn ook van belang. Hopelijk heb je nagedacht over je financiële doelen. Zo niet, dan moet u daar beginnen voordat u een beleggingsadviseur inschakelt. Veel adviseurs werken het beste met gemeenschappelijke doelen zoals pensioen, maar zijn misschien niet zo nuttig als het uw doel is om rijkdom door te geven of een bedrijf op latere leeftijd te kopen.

Ten slotte kan het hebben van een adviseur die u sterk vertrouwt een belangrijke factor zijn bij uw beslissing om een beleggingsadviseur in te schakelen. Als u geen adviseur kunt vinden die u bevalt, kunt u alternatieve opties overwegen waarmee u meer op uzelf kunt vertrouwen.

Als u niet zeker weet of een beleggingsadviseur geschikt voor u is, zijn er een paar alternatieven waar u terecht kunt voor het beheren van uw geld.

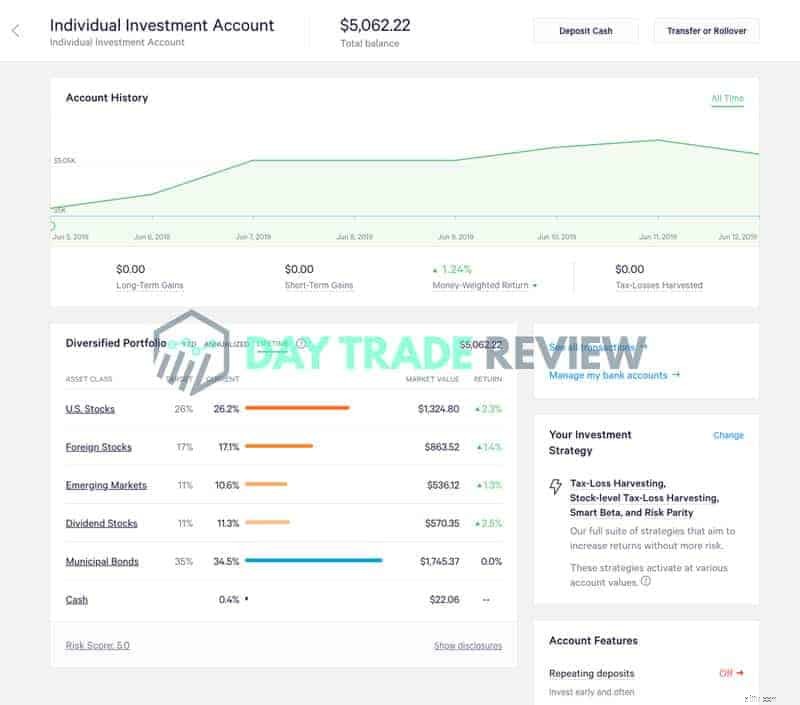

Robo-adviseurs zijn beleggingsdiensten die zijn ontworpen om menselijke beleggingsadviseurs na te bootsen. Meestal zijn dit algoritmen die uw geld automatisch beleggen in een specifieke set ETF's op basis van uw risicotolerantie en financiële doelen. Sommige diensten zijn persoonlijker dan andere of bieden meer flexibiliteit in waarin uw geld kan worden geïnvesteerd. Wat de meeste robo-adviseurs gemeen hebben, is dat ze aanzienlijk goedkoper zijn dan menselijke beleggingsadviseurs. U kunt onze beoordelingen van Wealthfront and Betterment lezen als u overweegt een robo-adviseur in te schakelen.

Als u openstaat voor meer risico in ruil voor mogelijk hogere rendementen, kunt u ook zelf in individuele aandelen beleggen. Dit is veel minder hands-off dan het gebruik van een beleggingsadviseur, maar als u eenmaal aandelen hebt geselecteerd om in te beleggen, kunt u ze jaren achter elkaar aanhouden. Als u niet zeker weet hoe u zelf aandelen moet onderzoeken, zijn er tal van diensten - zowel gratis als betaald - die u kunnen helpen beslissen welke bedrijven uw aandacht waard zijn. Veel van deze diensten hebben uitzonderlijke rendementen kunnen behalen. Het Stock Advisor-programma van Motley Fool heeft bijvoorbeeld de markt de afgelopen 15+ jaar met 4x verslagen (vind de volledige recensie hier).

Het bedrijf biedt ook een volledig programma voor het bouwen van een portefeuille, genaamd Everlasting Portfolio, waarmee leden de exacte portefeuille van een miljonair-investeerder kunnen kopiëren.

Veel beleggingsadviseurs stoppen uw geld in een selectie van beleggingsfondsen en raken het daarna niet veel meer aan. U kunt deze strategie gemakkelijk kopiëren door beleggingsfondsen op Morningstar te onderzoeken en er vervolgens een paar te selecteren om in te beleggen. Nog beter, huur een of twee keer per jaar een beleggingsadviseur in om suggesties te krijgen over in welke onderlinge fondsen u moet beleggen om te matchen uw doelen.

Voor veel mensen is het een goede financiële beslissing om een beleggingsadviseur in te schakelen om uw portefeuille te beheren. Het hebben van een adviseur stelt u in staat om een hands-off benadering van beleggen te volgen en tegelijkertijd een beleggingsstrategie te krijgen die past bij uw financiële langetermijndoelen. Een beleggingsadviseur is echter niet voor iedereen geschikt. Het is belangrijk om na te denken over uw eigen beleggingskennis en alternatieve, goedkopere vormen van portefeuillebeheer voordat u een beleggingsadviseur inschakelt.

De beste manier om geld te investeren

De 10 beste apps voor het volgen van investeringen

De complete gids voor belastingcontroles op cryptovaluta

De complete gids voor het verkopen van uw auto

De complete gids voor Vanguard Index-fondsen

De beste investering om te kopen - of is goud overhyped?

De complete 401k rollover naar IRA-gids