Of u nu een nieuwe of gevestigde eigenaar van een klein bedrijf bent, het kan zijn dat u op een bepaald moment extra financiering nodig heeft. U bent misschien aan het renoveren, werknemers aan de loonlijst toevoegen of apparatuur upgraden. Een zakelijke lening kan u helpen grote uitgaven te betalen en uw bedrijf te laten groeien. U moet weten hoe u een lening voor een klein bedrijf kunt krijgen en welke financieringsoptie het beste voor u is. Bekijk hieronder de tips voor leningen voor kleine bedrijven.

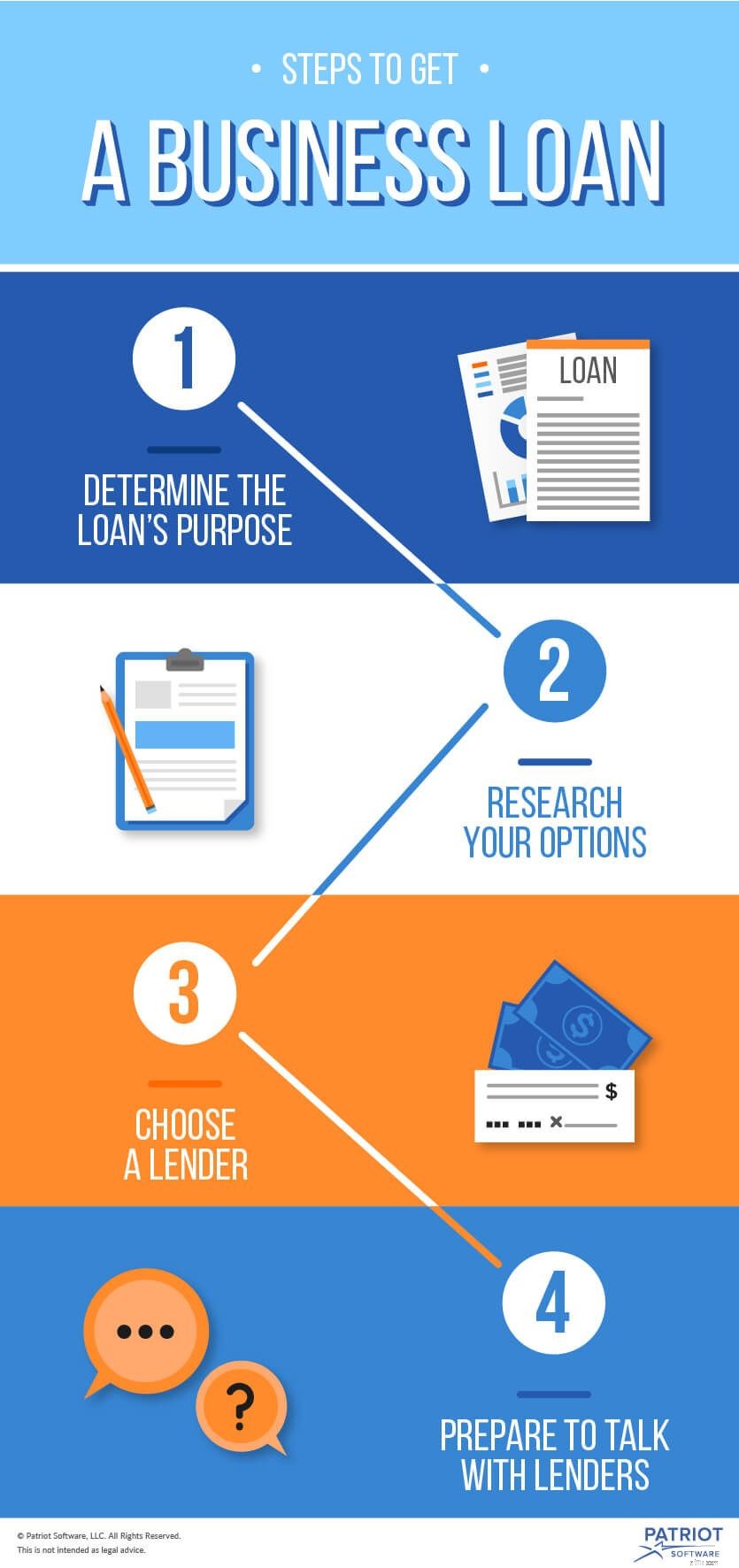

U kunt zowel schuldfondsen als aandelenfondsen nastreven voor uw bedrijfsfinanciering. Overweegt u om uw startup of kleine onderneming te financieren met een lening? Volg deze vier stappen om een lening voor kleine bedrijven te krijgen.

Het eerste dat u moet doen wanneer u een lening voor een bedrijf krijgt, is bepalen hoe u het geld gaat gebruiken. Evalueer uw behoefte aan de lening en bepaal waar u het geld aan besteedt.

Er zijn veel manieren waarop u een zakelijke lening kunt gebruiken. Als u een nieuwe ondernemer bent, krijgt u misschien een lening om een klein bedrijf te starten. Of misschien bent u een gevestigde ondernemer die uw bedrijf wil laten groeien. U kunt ook een lening gebruiken om de dagelijkse bedrijfskosten in te halen. Misschien wilt u bij een zakelijke lening ook een kasreserve creëren als vangnet voor onverwachte kosten.

Zodra u uw bedoelingen voor de fondsen begrijpt, ontwikkelt u een gedetailleerd plan voor het gebruik ervan. Lenders willen zien dat het geld naar een specifiek doel gaat. Om kredietverstrekkers te overtuigen, voldoet u aan financiële benchmarks, maakt u een boeiend verhaal over uw bedrijf en kunt u uw plan zelfverzekerd en duidelijk uitleggen.

Er zijn veel opties voor leningen voor kleine bedrijven beschikbaar. Uw behoeften, eigen vermogen en kredietgeschiedenis zijn allemaal factoren die bepalen welke lening voor u geschikt is.

Een goede plek om te beginnen bij het zoeken naar een lening is de Small Business Administration (SBA). SBA-leningen zijn beschikbaar voor zowel werkmaatschappijen als startups.

De SBA leent niet rechtstreeks geld uit. In plaats daarvan ondersteunt de SBA een banklening met een gedeeltelijke garantie. Als u de lening niet kunt betalen, neemt de SBA enige verantwoordelijkheid op zich. De garantie vermindert het risico van de kredietverstrekker, zodat u een grotere kans heeft om de lening veilig te stellen.

Het meest voorkomende SBA-leningprogramma is de 7 (a) lening. U kunt de 7(a)-lening voor verschillende doeleinden gebruiken, waaronder werkkapitaal, apparatuur, onroerend goed, renovatie en herfinanciering.

Om een 7(a)-lening veilig te stellen, moet u aan verschillende SBA-leningvereisten voldoen. U moet onder andere winst maken, een klein bedrijf zijn en een redelijk eigen vermogen hebben. Bezoek de SBA-website voor een volledige lijst met deelnamevereisten.

Met de 7(a)-lening kunt u tot $ 5 miljoen lenen. De SBA kan tot 85% van de lening garanderen voor leningen tot $ 150.000. Voor leningen van meer dan $ 150.000 kan de SBA tot 75% van het geleende bedrag garanderen.

Voor een kleinere SBA-leningoptie kunt u een microlening aanvragen. Microleningen zijn een goede manier om een lening te krijgen om een bedrijf te starten.

Het microkredietprogramma leent tot $ 50.000. Het gemiddelde bedrag van een microlening is $ 13.000. U kunt een microlening gebruiken voor werkkapitaal, inventaris, apparatuur en meubilair.

U kunt microleningen maximaal zes jaar terugbetalen. Uw rentepercentage varieert, maar ligt meestal tussen de 8% en 13%. Indien goedgekeurd, moet u naar trainingssessies gaan over hoe u kosteneffectief kunt zijn met uw lening.

Als eigenaar van een klein bedrijf heeft u andere financieringsopties voor kleine bedrijven dan een SBA-lening. Afhankelijk van uw behoeften, wilt u verschillende soorten leningen overwegen. De volgende zijn veelvoorkomende doeleinden voor kleine bedrijven om te lenen en de leningen die u moet nastreven.

Het is erg moeilijk om een zakelijke lening te krijgen tijdens het eerste jaar dat u actief bent. U heeft geen bewijs dat uw bedrijf winst gaat maken, dus het risico van kredietverlening aan u is groot. Er zijn enkele leningen voor startende bedrijven beschikbaar voor nieuwe ondernemers.

Als startende eigenaar kunt u een microlener zonder winstoogmerk nastreven. Non-profit microleners verstrekken kleine leningen om startups, kleine bedrijven en kansarme en ondervertegenwoordigde gemeenschappen te helpen slagen.

Zelfs als u een slechte kredietscore heeft, kunt u misschien een microlening zonder winstoogmerk krijgen. Een microlening zonder winstoogmerk is een lening voor kleine bedrijven die mogelijk sneller beschikbaar is dan een traditionele banklening.

Als u niet bent goedgekeurd voor een lening, overweeg dan om te lenen van vrienden en familie, een zakelijke creditcard te openen, een persoonlijke zakelijke lening af te sluiten of crowdfunding.

Uw bedrijf moet mogelijk investeren in nieuwe apparatuur. U kunt deze aankopen financieren door middel van een lening voor apparatuur.

Apparatuurleningen kunnen worden gebruikt voor voertuigen, machines en andere apparatuur die nodig is om uw bedrijf te runnen. De leningen geven u snel toegang tot geld en dekken tot 100% van de waarde van de apparatuur. Apparatuurleningen hebben vaste rentetarieven, wat betekent dat het rentepercentage niet verandert. Het betalingsplan duurt de levensduur van de apparatuur.

Omgaan met de in- en uitstroom van contant geld kan moeilijk zijn. Soms heb je hulp nodig om de kosten te dekken als het geld laag is. Om de dagelijkse activiteiten te dekken, heeft u verschillende zakelijke leningopties.

U kunt uw bedrijf uitbreiden met een zakelijke lening bij de bank. Termijnleningen hebben vaste rentetarieven. U betaalt maandelijks over een periode van jaren. Bij een zakelijke lening ontvangt u vooraf een vast bedrag in contanten. Gebruik deze leningen om te investeren in uw bestaande bedrijf.

Zakelijke leningen komen van verschillende kredietverstrekkers. Kijk bij het zoeken naar een geldschieter naar de jaarlijkse percentages en de totale leenkosten van de lening. De totale leenkosten zijn het bedrag van de lening plus rente.

Probeer voor de laagste totale leenkosten een lening te kiezen met het laagste jaarlijkse percentage. Bekijk ook zorgvuldig de leningsvoorwaarden en zorg ervoor dat u regelmatig kunt betalen.

U kunt een zakelijke lening krijgen van een bank, een geldschieter zonder winstoogmerk of een online geldschieter. Nadat u een type lening heeft gekozen, vergelijkt u de opties tussen verschillende kredietverstrekkers.

Het aangaan van een relatie met uw geldschieter maakt het verkrijgen van financiering vaak gemakkelijker. U kunt vertrouwen opbouwen bij kredietverstrekkers door rekeningen te openen bij de kredietverstrekker van wie u wilt lenen. Vermijd late betalingen en rekening-courantkredieten om een goede geschiedenis tussen u en de geldschieter te behouden.

Als u een zakelijke lening aanvraagt, sta dan niet met lege handen bij kredietverstrekkers. U moet hen ervan overtuigen dat u de lening nodig heeft en dat u het geld kunt terugbetalen.

Kredietverstrekkers vragen om financiële informatie over u en uw bedrijf. U moet uw jaarlijkse inkomsten rapporteren om te bewijzen dat uw bedrijf geld verdient. U hebt ook uw gemiddelde bankrekeningsaldo nodig om te laten zien hoe goed u met geld omgaat.

Rapporteer zowel uw persoonlijke als zakelijke kredietgeschiedenis aan de kredietverstrekkers. En geef geldschieters meer informatie over uw financiën door eerdere belastingaangiften te verstrekken.

Maak een formeel, uitgebreid plan voor kleine bedrijven om kredietverstrekkers een overzicht te geven van de financiële gezondheid van uw bedrijf. Het plan moet financiële overzichten bevatten die de jaarlijkse omzet en winstgevendheid rapporteren. Neem ook kasstroomprojecties op die toekomstige geldstromen voorspellen.

Geef de kredietverstrekkers informatie over hoe lang u al actief bent met uw bedrijf. U heeft ook een persoonlijke garantie nodig om de lening veilig te stellen. Met een persoonlijke garantie bent u wettelijk verantwoordelijk voor de aflossing van de lening. Uw persoonlijke eigendommen kunnen gevaar lopen als de bedrijfsinkomsten de lening niet dekken.

Heeft u een eenvoudige manier nodig om uw fondsen voor kleine bedrijven bij te houden? Patriot's online boekhouding software is gemakkelijk te gebruiken en gemaakt voor de niet-accountant. We bieden gratis, in de VS gevestigde ondersteuning. Probeer het vandaag nog gratis.

Dit artikel is bijgewerkt vanaf de oorspronkelijke publicatiedatum (21-06-2016).

Een derde hypotheek afsluiten

Hoe u voor het eerst een lening voor huiseigenaren kunt krijgen

Klantervaring voor kleine bedrijven:hoe u het goed doet

Hoe u gecertificeerd kunt worden als een minderheidsbedrijf

Een beurs voor kleine bedrijven krijgen

Een zakelijke lening krijgen

Een zakelijke lening krijgen