Een jonge vrouw die verdwaald is in het Land van Oz, vraagt hoe ze terug moet naar Kansas. "Als ik jou was", krijgt ze nutteloos te horen, "zou ik niet vanuit Oz beginnen." Maar als Oz is waar je bent, heb je geen keus; vanaf daar moet je beginnen.

Zo gaat dat met veel financiële tegenspoed. We moeten beginnen waar we zijn, er middenin.

Na op 72-jarige leeftijd te hebben gevochten tegen maagkanker, zat de kunstenaar Henri Matisse in een rolstoel. Dit maakte het moeilijk om te schilderen of te beeldhouwen. Maar zijn passie voor het maken van kunst was onverschrokken. Dus cultiveerde Matisse een nieuw artistiek medium:papierknipsels. Door vormen uit te snijden en collages te vormen, creëerde hij een laat-stadium oeuvre dat net zo gevierd wordt als zijn vroege schilderijen.

De artistieke heroriëntatie van Matisse was een daad van creatieve veerkracht. Het soort veerkracht dat steeds meer een noodzaak wordt in ons financiële leven. Uit onderzoek van de National Endowment for Financial Education blijkt dat 96% van de Amerikanen vier of meer inkomensschokken ervaart - een gezondheidscrisis, baanverlies of andere levensveranderingen - tijdens hun werkjaren.

Vaak worden mensen met deze schokken geconfronteerd vanuit minder dan ideale uitgangspunten. De meeste Amerikanen zeggen dat ze moeite zouden hebben om de noodkosten van $ 1.000 te betalen.

Ik zie financiële veerkracht graag als het vermogen om een financiële tegenspoed te overwinnen en toch het beste van het leven te maken. Het is meer kunst dan wetenschap, want ieders situatie is anders. Maar we gaan er allemaal vanuit.

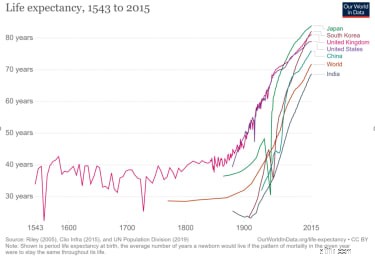

En de omstandigheden lijken dikker te worden. Ten eerste stijgt de levensverwachting, wat betekent dat jongere generaties zullen moeten sparen voor een langer pensioen dan de vorige. Een ander nadeel van langer leven is dat de kans groter is dat je ongelukkige gebeurtenissen meemaakt.

Gewoon beginnen met sparen voor hun pensioen is een uitdaging voor de meeste jonge volwassenen, die doorgaans de arbeidsmarkt betreden met een studieschuld van meer dan $ 30.000.

Ondertussen vinden veel mensen die zijn opgegroeid in de naoorlogse jaren, toen een diploma naar verwachting zou leiden tot een goedbetaalde baan, een jaarlijkse vakantie, wat spaargeld voor de 2,5 kinderen en een comfortabel pensioen- of pensioenfonds, dat is niet altijd zo.

Uit een onderzoek van Allianz Life bleek dat de helft van de Amerikanen eerder uit het arbeidsproces wordt gedwongen dan gepland. De belangrijkste reden was onvoorzien banenverlies, iets dat volgens het Bureau of Labor Statistics door ongeveer 900.000 Amerikanen in de leeftijd van 60-69 jaar werd ervaren als gevolg van de pandemie. Een onverwachte beëindiging van de werkplek kan betekenen dat u extra jaren van piekinkomsten misloopt, mogelijk lagere pensioenuitkeringen en de noodzaak om vroegtijdig te beginnen met het opnemen van activa.

Het is belangrijk om uw financiën in concrete termen te conceptualiseren:hoeveel u kunt besparen in een 401(k), wat voor soort investeringen u moet kopen, wanneer u een aanvraag voor sociale zekerheid moet indienen, enz. Maar het is ook belangrijk om abstract te denken, omdat het moeilijk om rekening te houden met tegenslagen - een pandemie, een diagnose van kanker, de automatisering van uw werk.

Hoewel onze financiële foto's allemaal verschillend zijn, kunnen de elementen van financiële veerkracht worden gemaakt in de trant van een kit met verf op nummer:

Het hele doel van dit geld is om de pijn van een onverwachte financiële klap te verlichten.

Natuurlijk, het is niet zo sexy als het behalen van driecijferige beleggingsrendementen, maar een verzekering zal je nek waarschijnlijk meer redden dan de markt. Neem de tijd om te begrijpen wat uw polissen dekken en vergelijk de dekking op meer dan alleen de prijs.

Het juiste bedrag hangt af van uw gewenste levensstijl. Maar voor iemand die minder dan $ 100.000 verdient, is het een goed idee om op 65-jarige leeftijd ongeveer zeven tot tien keer uw salaris te sparen. Pensioensparen is niet alleen bedoeld om u te helpen uw doelen of dromen te verwezenlijken, maar ook om uw levensstijl op uw leeftijd te behouden en gezondheid maakt u kwetsbaarder voor financiële schokken.

Vaardigheden helpen ons een beter loon te verdienen en houden ons in het spel. Een Brookings-rapport schat dat ongeveer 25% van de banen in de VS de komende decennia sterk zal worden beïnvloed door automatisering. Het is dus de moeite waard om om de paar jaar een nieuwe vaardigheid te leren of een educatieve workshop te volgen.

Lijkt me duidelijk, toch? Helaas zijn velen van ons om talloze redenen er gewoon mee bezig. Een plan zal tegenspoed niet voorkomen. Maar financieel gezien ben je beter in staat om je aan te passen als je je volledig bewust bent van je situatie - je cashflow, bankrekeningsaldi, enz..

Net als bij Matisse vindt veerkracht een nieuwe invalshoek. Het creëert een nieuw pad zodat je in beweging kunt blijven wanneer de wereld om je heen, als een wervelwind, plotseling verandert.

Of, in de wijze woorden van de 13e-eeuwse Perzische dichter Rumi:"Als je onderweg begint te lopen, verschijnt de weg."

Dit artikel is geschreven door en geeft de mening weer van onze bijdragende adviseur, niet de redactie van Kiplinger. U kunt de gegevens van adviseurs controleren bij de SEC of bij FINRA.Manager van Investor Education, Advance Capital Management

Jacob Schroeder is de Manager Investor Education bij Advance Capital Management (www.acadviser.com/). Zijn doel is om mensen te helpen beter geïnformeerde financiële beslissingen te nemen en een gelukkiger leven te leiden. Hij is ook de maker van de persoonlijke financiële blog Incognito Money Scribe (incognitomoneyscribe.com/), waarin hij het mysterie en de betekenis van geld onderzoekt.

Bent u financieel klaar maar emotioneel niet voorbereid op uw pensioen?

Je bent meer waard dan je spullen

5 stappen om uw socialezekerheidsuitkering te maximaliseren

Doet u uw financiële planning in een vacuüm?

Onderschat u uw behoefte aan een arbeidsongeschiktheidsverzekering?

Bent u financieel klaar om kinderen te krijgen?

Wist u dat uw financieel adviseur u als klant kan 'ontslaan'? Hier zijn 6 keer wanneer ze zouden moeten