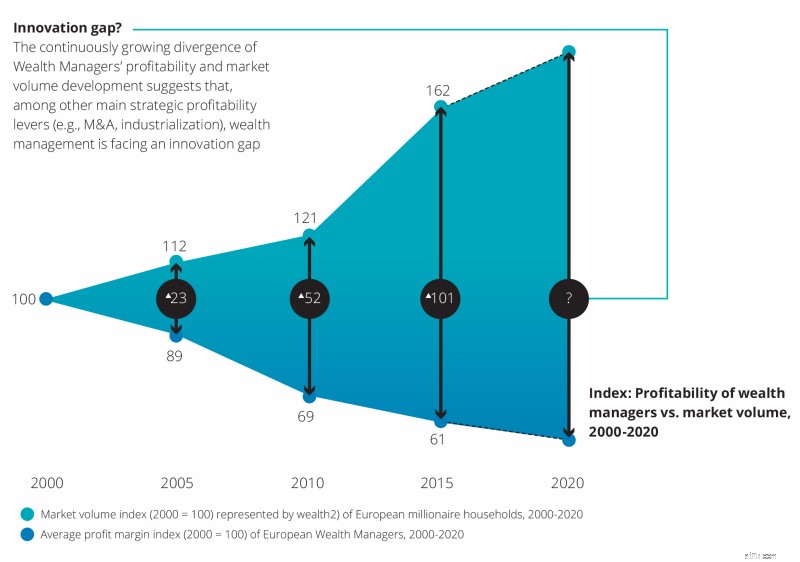

Sinds het jaar 2000 heeft het Europese vermogensbeheer te maken gehad met een constante daling van de winstgevendheid, waarbij de winstmarges met 40 procent zijn gedaald, ondanks een aanzienlijke groei van het marktvolume van meer dan 60 procent in dezelfde periode. Hieruit blijkt dat vermogensbeheerders er steeds vaker niet in slagen om klanten succesvol te bedienen met het traditionele bedrijfsmodel.

Desalniettemin draaien innovatieambities in vermogensbeheer om bestaande zakelijke uitdagingen en benutten ze zelden kansen om op nieuwe manieren waarde te creëren. Analyse geeft aan dat de industrie wordt geconfronteerd met een innovatiekloof die een verandering van de belangrijkste overtuigingen in leiderschap en de acceptatie van nieuwe realiteiten vereist om te kunnen worden opgevuld. Innovatie moet formeel worden ingebed in een vermogensbeheerorganisatie om een succesvolle verandering van het traditionele bedrijfsmodel te omarmen.

Vermogensbeheer heeft nu een punt bereikt waarop een mentaliteitsverandering essentieel is geworden. De winstgevendheid van Europese vermogensbeheerders is de afgelopen jaren voortdurend gedaald, waarbij de winstmarges tussen 2000 en 2015 met 40 procent zijn gedaald.

In dezelfde periode is de marktomvang voor private banking, gemeten naar de bankabele activa van Europese miljonairshuishoudens, met meer dan 60 procent gegroeid. Deze toenemende kloof tussen winstgevendheid en marktomvang laat zien dat vermogensbeheerders er in toenemende mate niet in slagen om klanten succesvol te bedienen met hun bestaande bedrijfsmodellen van een geïntegreerde waardeketen (gemiddeld industrie-integratieniveau van meer dan 80 procent). Dit suggereert dat de industrie te maken heeft met een innovatiekloof, aangezien industrialisatie en fusies en overnames - de andere twee belangrijkste strategische groeihefbomen - al jaren worden gebruikt.

Doorgaans zijn innovaties het resultaat van een bewuste, doelgerichte zoektocht naar innovatiemogelijkheden, die zich slechts in enkele situaties voordoen, zoals veranderingen in de bedrijfstakstructuur of demografie, of veranderingen in de perceptie van een bedrijfstak, economische ongerijmdheden of het verschijnen van nieuwe kennis.

Al deze zijn tegenwoordig te vinden in de vermogensbeheersector. Een toenemend aantal FinTechs die actief zijn in vermogensbeheer (+300 procent in de afgelopen drie jaar) verstoort traditionele industriële structuren; millennials zullen tegen 2020 50 procent van de wereldwijde beroepsbevolking uitmaken, wat leidt tot demografische veranderingen; en de wereldwijde regelgevingsagenda heeft geleid tot het opnieuw toewijzen van activa, wat een negatief effect heeft op de vooruitzichten voor grensoverschrijdend vermogensbeheer.

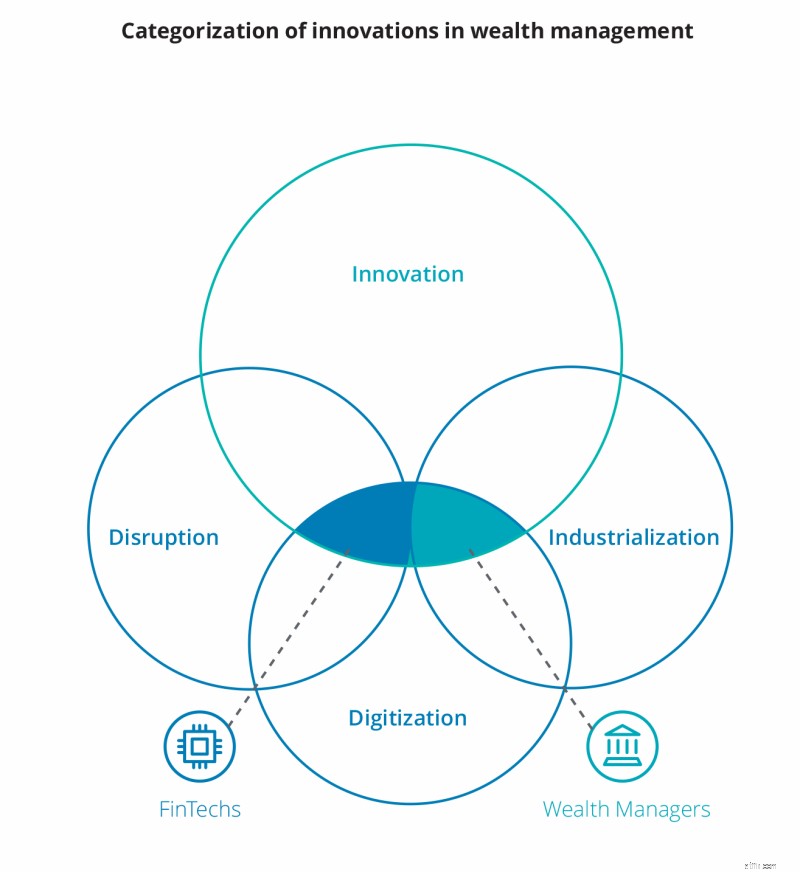

Op basis van een alomvattend beeld van de vermogensbeheersector hebben we 28 unieke innovaties van vermogensbeheerders en 11 van fintechs geïdentificeerd en deze in kaart gebracht op basis van hun "type innovatie" en "innovatieambitie" om een duidelijk beeld te krijgen van waar en hoe innovatie vindt plaats in vermogensbeheer.

De innovatieambities op het gebied van vermogensbeheer, gecombineerd met vermogensbeheerders en FinTechs, draaien voornamelijk om de bestaande kernactiviteiten:(82 procent) met slechts beperkte aangrenzende, (12 procent) en transformationele (6 procent) innovatie-inspanningen. De belangrijkste innovatietypen die vandaag worden behandeld, zijn geclusterd rond proces (18 procent), structuur (14 procent) en klantbetrokkenheid (15 procent).

Innovaties die tegenwoordig worden aangepakt, zijn voornamelijk configuratie- en ervaringsgestuurd en draaien om de kernactiviteiten, met alleen uitschieters die transformationele ideeën raken. FinTechs versnellen de verandering van het traditionele bedrijfsmodel in vermogensbeheer, hoewel ze niet zo transformationeel zijn als algemeen wordt aangenomen.

Innovaties op het gebied van klantbetrokkenheid worden vooral gedreven door FinTechs en concentreren zich op het verbeteren van de bestaande processen, nog steeds vooral op klantervaring die afhankelijk is van persoonlijke interactie. Nadat ze zich realiseerden dat vermogensbeheerders een aantrekkelijker klantensegment kunnen zijn dan particuliere klanten, die grote behoefte hebben aan digitale oplossingen, specialiseren FinTechs zich steeds meer in het aanbieden van flexibele, innovatieve B2B-oplossingen aan vermogensbeheerders om hen te helpen hun digitale transformatiekloof te dichten en zo een sterke focus op het proces van het type innovatie.

Concluderend lijkt het erop dat innovatie in vermogensbeheer nog steeds een ondergeschikte rol speelt, waarbij de meeste innovaties antwoorden zijn op bestaande zakelijke uitdagingen in plaats van innovaties die gebaseerd zijn op het identificeren van kansen om op een nieuwe manier waarde te creëren.

Binnenkort publiceren we het tweede deel van deze blog. Als u nu meer over het onderwerp wilt lezen, bezoek dan onze website waar u het rapport Deloitte Innovation in Private Banking en Wealth Management kunt vinden.

Wat is Private Banking?

Moet ik me aanmelden voor Medicare als ik een particuliere verzekering heb?

Voorraadbeheer:is het tijd voor verandering?

Investeringsbankieren - Nieuwe klanten winnen

Private Equity-kosten

Wat is er nieuw in Europees mobiel bankieren?

Aanpassen voor succes - Een gids voor verandermanagement