De gemiddelde Amerikaan heeft slechts iets meer dan $ 200.000 gespaard voor zijn pensioen op 65-jarige leeftijd. Het is een klein wonder dat 50% van de getrouwde stellen en 70% van de individuen 50% of meer van hun pensioeninkomen uit de sociale zekerheid ontvangen.

Maar dat hoeft u niet te zijn. Sterker nog, je hoeft niet eens te wachten tot je 65e om met pensioen te gaan. Het is mogelijk dat u over 10 jaar met pensioen kunt, net als over 10 jaar vanaf waar u nu bent. Het maakt niet uit of je 25, 35 of 45 bent, met de juiste mix van discipline, toewijding en financiële strategieën is het een doel dat je kunt bereiken.

Vele duizenden anderen hebben het al gedaan, wat betekent dat jij dat ook kunt. En u kunt het zelfs doen als u op dit moment geen geld heeft gespaard voor uw pensioen.

Hier is hoe...

Maar laten we eerst een paar belangrijke concepten bespreken.

Wat zijn je cijfers? De hoeveelheid inkomen die u elk jaar nodig heeft om met pensioen te kunnen leven en de hoeveelheid geld die u in uw portefeuille nodig heeft om dat inkomen te genereren.

Stel dat u besluit dat u $ 40.000 per jaar nodig heeft om met pensioen te gaan. Het is mogelijk om te bepalen hoeveel u moet hebben gespaard om in dat inkomen te voorzien.

Het staat losjes bekend als het veilige opnamepercentage. Het is meestal een theorie, maar een die in een aantal onderzoeken betrouwbaar is gebleken.

Het houdt in dat als u het niet meer dan 4% per jaar uit uw beleggingsportefeuille haalt, u een inkomen voor het leven heeft en uw portefeuille intact blijft.

Het werkt ongeveer als volgt:als u bij pensionering gemiddeld 7% verdient op uw portefeuille en 4% opneemt voor de kosten van levensonderhoud, blijft er 3% in de portefeuille over om de inflatie te dekken.

Als we kijken naar het inflatiepercentage dat teruggaat tot 1990, varieerde het van 1,1% tot 5,3% per jaar, met een gemiddelde van iets minder dan 3%. Over de afgelopen 20 jaar ligt het gemiddelde dichter bij 2%. Maar aangezien vervroegd pensioen gevolgen zal hebben voor de planning op de lange termijn, gaan we uit van 3% als gemiddelde.

Beleggen heeft alles te maken met het spelen van de langetermijngemiddelden, en dat is wat in uw voordeel werkt.

Hier is hoe:

Het gemiddelde rendement in aandelen was ongeveer 10% per jaar, helemaal terug tot 1928. Het varieert nogal van jaar tot jaar, maar dat is het rendement dat u over 20 of 30 jaar kunt verwachten.

Ondertussen betalen veilige beleggingen, zoals hoogrentende online spaarrekeningen, momenteel tussen de 1% en 2% per jaar. Maar om conservatief te zijn, laten we voor onze berekeningen uitgaan van 1,5%.

Als u een beleggingsportefeuille aanmaakt die voor 65% uit aandelen en voor 35% uit online spaargeld met hoog rendement bestaat, kunt u een gemiddeld jaarlijks rendement van 7% behalen.

Hier is hoe het uiteenvalt:

65% belegd in aandelen tegen 10% per jaar levert een rendement van 6,5% op.

35% geïnvesteerd in hoogrentende online besparingen van 1,5% per jaar zal een rendement van 0,525 opleveren.

De combinatie van beide zal een gemiddeld jaarlijks rendement opleveren van 7,025%. Dat stelt u in staat om elk jaar 4% op te nemen voor de kosten van levensonderhoud en de resterende ongeveer 3% in uw portefeuille te houden om de inflatie te dekken.

Waarom slechts 65% in aandelen hebben als een hogere allocatie u een groter rendement oplevert?

Als u van plan bent de rest van uw leven op uw beleggingen te vertrouwen, moet u wat veiligheid in uw portefeuille inbouwen. Een allocatie van 35% in veilige activa betekent dat zelfs als de aandelenmarkt een grote klap krijgt, uw portefeuille niet mee zal dalen.

Een ander belangrijk punt op dit front is dat hoewel de rentetarieven op dit moment naar historische maatstaven laag zijn, die situatie zou kunnen veranderen. Als de rente zou terugkeren naar 5%, zou de toewijzing van spaargeld een veel grotere bijdrage leveren aan uw jaarlijkse rendement, en dat zonder risico.

Nu u kunt zien hoe het veilige opnamepercentage van 4% mechanisch werkt, is het tijd om uw portefeuillenummer te bepalen.

Als u $ 40.000 aan inkomen nodig heeft, kunt u de omvang van uw portefeuille bepalen door dat aantal met 25 te vermenigvuldigen. Waarom 25? Als je wiskunde echt leuk vindt, kun je $ 40.000 delen door 4%, en je krijgt $ 1 miljoen.

Maar voor degenen onder ons die niet van wiskundige formules en rekensommetjes houden, is het eenvoudiger om je inkomensgetal met 25 te vermenigvuldigen om de omvang van je portefeuille te krijgen.

Als u $ 40.000 vermenigvuldigt met 25, krijgt u $ 1 miljoen. Het is gewoon een eenvoudigere berekening en u komt snel bij het portefeuillebedrag dat u nodig heeft.

Ik heb $ 40.000 gebruikt als inkomen voor pensionering, maar het zal voor iedereen anders zijn. Als u bijvoorbeeld andere inkomstenbronnen heeft waarvan u verwacht dat u met pensioen gaat, heeft u mogelijk minder nodig. Maar als je wat meer plezier en luxe in je leven wilt, heb je waarschijnlijk meer nodig.

Ik heb dit nummer alleen als voorbeeld gebruikt. U kunt een inkomensnummer bedenken dat voor u werkt. Zoals je aan mijn bovenstaande berekeningen kunt zien, wordt je portefeuillenummer bepaald door je inkomensnummer.

Je moet beide kennen.

Als u bijvoorbeeld denkt dat u $ 50.000 nodig heeft, moet u een portefeuille opbouwen van $ 1,25 miljoen ($ 50.000 X 25). Als u $ 100.000 aan inkomsten nodig heeft, moet uw portefeuille $ 2,5 miljoen ($ 100.000 X 25) bereiken.

Om je doel te bereiken, moet je aan drie doelen werken:

Als u van plan bent om over 10 jaar met pensioen te gaan, moet u zich aan alle drie onderwerpen. Uw pensioeninkomen en portefeuilleaantallen moeten voortaan als leidraad dienen. Zoals u zich gemakkelijk kunt voorstellen, is het een hele opgave om over 10 jaar met pensioen te gaan. Met snelkoppelingen kom je er niet. U moet alle drie de doelstellingen bereiken om uw doel te bereiken. Dat vereist 100% inzet, maar het is de enige manier om het te laten gebeuren.

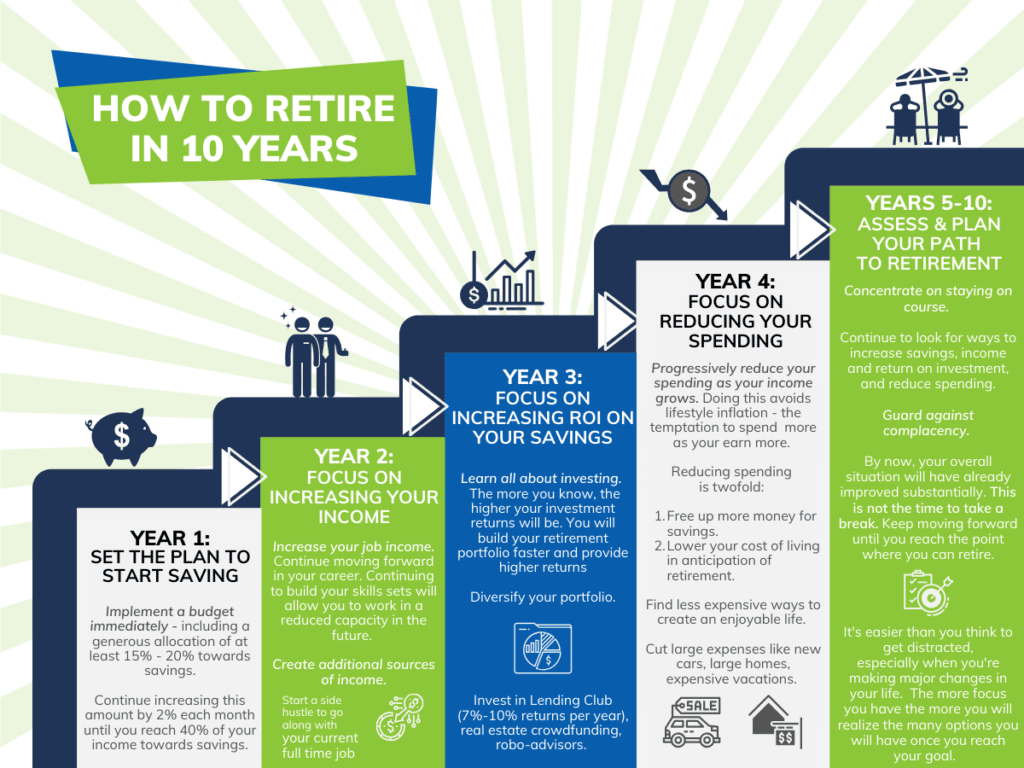

Laten we nu kijken naar het maken van een tijdschema.

De gemiddelde persoon spaart waarschijnlijk tussen de 10% en 15% van zijn loon voor zijn pensioen. Maar als u over 10 jaar met pensioen wilt gaan, moet u veel meer sparen. Zoals 30%, 40%, 50% of zelfs meer.

Dat zal meer dan een klein beetje opoffering vergen, en het zal misschien niet meteen gebeuren. Daarom moet je je misschien het grootste deel van het eerste jaar inzetten om deze fase volledig te laten werken.

De beste manier om te beginnen is door onmiddellijk een budget te implementeren. Als je dat in het verleden nog nooit hebt gedaan, heb je misschien hulp nodig. U kunt dat doen door een budgettoepassing te selecteren die u laat zien hoe.

Uw budget moet een royale toewijzing voor besparingen bevatten. Het kan zijn dat je je aan het begin van het jaar maar voor 15% of 20% kunt vastleggen. Wees niet ontmoedigd - dat is een uitstekende start als u in het verleden nog nooit een spaarder bent geweest.

Maar naarmate u verder komt, moet u het percentage verhogen. U kunt bijvoorbeeld beginnen met 20% van uw inkomen te sparen. Maar u kunt dat percentage verdubbelen door het gedurende 10 maanden elke maand met 2% te verhogen. Dat levert je 40% op, wat misschien voor jou werkt.

Als dat niet het geval is, moet u zich inzetten voor voortdurende, geleidelijke verhogingen van de besparingen, zelfs als u ze naar jaar 2 moet verplaatsen.

U moet weten dat iedereen die zich inzet voor een hoog spaarniveau, heeft ontdekt dat het na verloop van tijd gemakkelijker wordt. Daarom is het zo belangrijk om in het eerste jaar te beginnen.

Er zijn twee manieren waarop u dit kunt doen:verhoog uw inkomen uit werk of creëer extra inkomstenbronnen.

Laten we eens kijken naar de voordelen van elk.

Tegen jaar 3 zou u zich moeten inzetten om alles te leren over beleggen. Hoe meer u weet, hoe hoger uw beleggingsrendement zal zijn. Het zal u niet alleen in staat stellen om uw pensioenportefeuille sneller op te bouwen, maar het kan ook een hoger rendement opleveren wanneer u uiteindelijk met pensioen gaat.

Er zijn manieren waarop u uw rendement kunt verhogen, grotendeels door over te stappen op verschillende investeringsplatforms.

Als u bijvoorbeeld uw vastrentende inkomsten drastisch wilt verhogen, kan het beleggen van ten minste een deel van uw obligatieportefeuille in Lending Club uw rente-inkomsten aanzienlijk verhogen. Veel beleggers rapporteren rendementen van 7% tot 10% per jaar.

Misschien wilt u ook een deel van uw aandelenportefeuille toewijzen aan een vorm van beleggen in onroerend goed. Dat zal niet alleen een hoog rendement opleveren, maar het zal ook uw portefeuille diversifiëren in jaren waarin aandelen het niet goed doen. Crowdfundingplatforms voor onroerend goed, zoals Fundrise, kunnen een rendement opleveren dat vergelijkbaar is met dat van aandelen, en soms zelfs hoger. Bekijk de vele verschillende manieren waarop u in onroerend goed kunt investeren om uw rendement op uw investering te verbeteren.

Als je niet veel geluk hebt met beleggen, of als je er geen serieuze toewijding aan hebt, kijk dan naar beleggen via een robo-adviseur. Dat zijn geautomatiseerde, online investeringsplatforms die tegen een zeer lage vergoeding volledig portefeuillebeheer bieden. Dat omvat het opbouwen van uw portefeuille, het indien nodig opnieuw in evenwicht brengen, het herbeleggen van dividenden en zelfs het minimaliseren van uw investeringsgerelateerde belastingen.

Een robo-adviseur als Betterment kan uw portefeuille voor 0,25% per jaar beheren. Dat is $ 250 voor een portefeuille van $ 100.000, of $ 2.500 voor een portefeuille van $ 1 miljoen. Maar als u wilt beleggen met een meer persoonlijk tintje, kunt u Personal Capital overwegen. Ze brengen een hogere vergoeding in rekening, namelijk 0,89%, maar bieden ook advies over financiële planning en regelmatige toegang tot live beleggingsadviseurs.

Bezuinigen op uw uitgaven is een strategie die in jaar 1 moet worden geïmplementeerd. Maar die verlagingen zullen in de loop van elk jaar progressief moeten worden. En het zal nog belangrijker worden naarmate uw inkomen groeit, aangezien er altijd een verleiding is om meer uit te geven naarmate u meer verdient. Dat proces heeft zelfs een naam:levensstijlinflatie. Je moet het vermijden.

Het doel van het verminderen van de uitgaven is tweeledig:

Beide zijn even belangrijk. Maar het tweede deel misschien nog wel meer. Dat komt omdat vervroegd pensioen vrijwel zeker vereist dat u uw levenslange bestedingspatroon verandert.

Als je bijvoorbeeld gewend bent om in een groot huis te wonen, in een laat model auto te rijden en dure vakanties te nemen, kan het enkele jaren duren voordat je die patronen hebt doorbroken. Anders gezegd, je zult goedkopere manieren moeten vinden om een plezierig leven te creëren. En dat moet je goed op weg hebben voordat je eindelijk met pensioen gaat. Helaas zijn pensioen en een weelderige levensstijl onverenigbaar.

Concentreer u op manieren waarop u uw uitgaven kunt verminderen. Je hebt waarschijnlijk al geraden dat er veel meer bij komt kijken dan het knippen van kortingsbonnen en het inkorten van je kabel-tv-abonnement. En in feite kan het nodig zijn om ofwel enkele zeer grote uitgaven te verminderen - zoals uw huisvesting en transport - of tientallen kleinere uitgaven te verminderen of te elimineren.

Er zullen moeilijke keuzes moeten worden gemaakt. Immers, bezuinigen op uitgaven is zoiets als op een gelddieet gaan. U doet er goed aan na te denken over uw uiteindelijke doel - vervroegd pensioen - om u te helpen het offer op korte termijn te omarmen.

Uiteindelijk gaat pensioen over het verlagen van uw kosten van levensonderhoud tot een punt waarop u comfortabel kunt leven zonder te werken. Misschien moet je jezelf daar regelmatig aan herinneren.

Op dit moment gaat u de tweede helft van uw tien jaar durende voorbereiding op vervroegd pensioen in. Over het algemeen wil je je vooral concentreren op het volhouden van de koers. Maar tegelijkertijd wilt u manieren zoeken om de besparingen, het inkomen en het rendement op uw investering te verhogen en de uitgaven te verminderen.

U hoeft op dit moment misschien niets dramatisch op die gebieden te doen. Maar u moet alert zijn op ideeën of strategieën die uw prestaties op elk gebied kunnen verbeteren. Kleine verbeteringen in meerdere strategieën kunnen uw voortgang drastisch versnellen. Dat zou op dit moment je doel moeten zijn.

Maar misschien wel het belangrijkste zal zijn hoe u zich moet hoeden voor zelfgenoegzaamheid. Uw algehele financiële situatie is dan al aanzienlijk verbeterd. Dit is niet het moment om een pauze te nemen. Blijf naar voren drukken totdat je het punt bereikt waarop je eindelijk met pensioen kunt gaan.

Waarom benadruk ik het belang van toewijding aan uw doel voor vervroegd pensioen? Het is gemakkelijker dan je denkt om afgeleid te worden, vooral wanneer je een grote verandering in je leven aanbrengt. Maar hoewel vervroegd pensioen zeker mogelijk is, is het niet gemakkelijk. U moet de focus van de laserstraal behouden om het doel over 10 jaar te bereiken.

Het zal u helpen om de vele opties te realiseren die voor u open zullen staan zodra u uw VUT-doelstelling heeft bereikt. U hoeft niet de kost te verdienen, maar u heeft de keuze om uw tijd te besteden aan meer genieten van uw leven, of om kansen na te streven die u zelfs rijk kunnen maken.

Het is het soort dingen dat gebeurt als de financiële stress uit je leven is verdwenen. Maar voordat je dat punt bereikt, moet je je volledig inzetten om daar te komen.

Belastingwijziging is er:hier leest u hoe u dit kunt plannen

8 tekenen dat uw nalatenschapsplan waardeloos kan zijn

Dit is wat er met uw 401(k) gebeurt na een bedrijfsfusie of overname

De stormen in uw pensioenportefeuille vermijden

Maak uw pensioenplan rampenbestendig

Wilt u in harmonie met pensioen gaan? Zorg ervoor dat alle delen van uw abonnement gesynchroniseerd zijn

3 tips om uw portefeuillerisico te verlagen