De sector van beleggingsfondsen heeft een eenvoudige verkoopmantra. Vertel beleggers dat ze zich geen zorgen hoeven te maken over de volatiliteit van de markt, want uiteindelijk komt alles goed! Zelfs de NSE zei dat de volatiliteit van de markt tijdelijk is! Dankzij een grotendeels onwetende media worden investeerders gevoed met een constant dieet van "stop je SIP's niet als je rijkdom wilt laten groeien". Sorry, het beleggingsrisico op de aandelenmarkt zal nooit afnemen voor zinvolle "lange termijn" beleggingsduur.

De enige manier om "rijkdom op te bouwen" is om risico's systematisch te beheren, niet alleen elke maand te investeren en ervan uit te gaan dat dit voldoende is. Zie:Myth Busted:SIP's verminderen het risico niet en verhogen het rendement niet! Ook: Eenvoudige stappen om het risico van uw beleggingsportefeuille te verkleinen en hoe u systematisch het risico van een SIP kunt verminderen

Zelfs als u geen verkoper bent, is het vrij gemakkelijk om u voor de gek te houden door een grafiek als deze, die eerder is gepubliceerd: Sensex Charts 35 jaar rendementsanalyse:aandelenmarktrendementen versus risicoverdeling

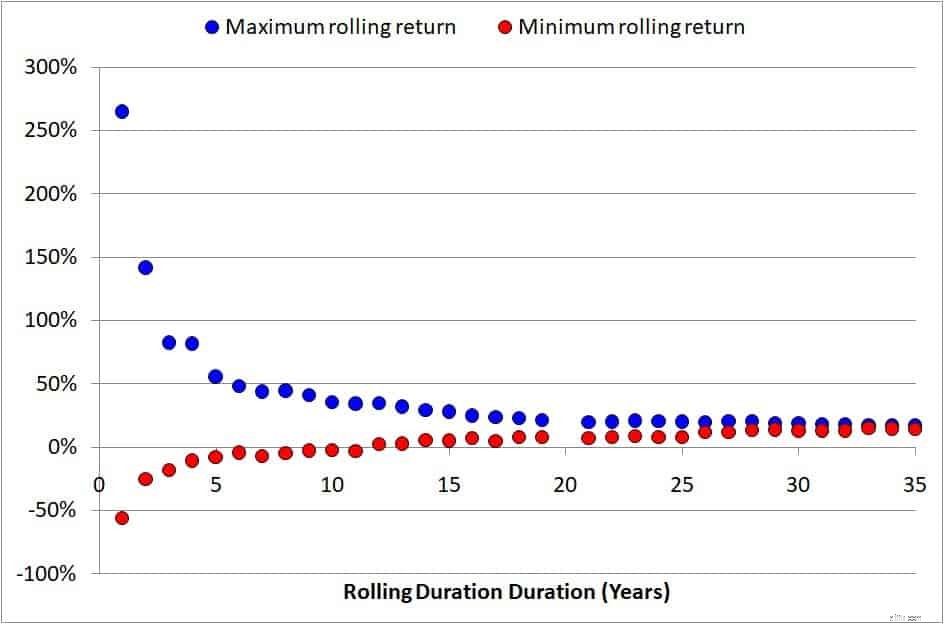

Om dit te krijgen, kijken we naar elke mogelijke 5,6,7,...33,34,35 jaar terugkeerperiode voor de Sensex, berekenen het rendement, trekken eruit en plotten het laagste (min) en hoogste (max) rendement. Dit is rendementspread, een eenvoudige manier om het beursrisico te begrijpen. Dit is een "uitstekende" grafiek voor een distributeur van beleggingsfondsen om te gebruiken. Hé, kijk eens naar die max en min retourlijnen die "op de lange termijn" samenvloeien. Dit is waarom u uw SIP's moet laten werken.

Herinner je je dit citaat?

Nou, de waarheid is dat je niet al die moeite hoeft te doen. Verklein gewoon de steekproefomvang en vaak krijg je het gewenste resultaat. In dit geval is de steekproefomvang de beschikbare beursgeschiedenis. We hebben alleen gegevens van 1979.

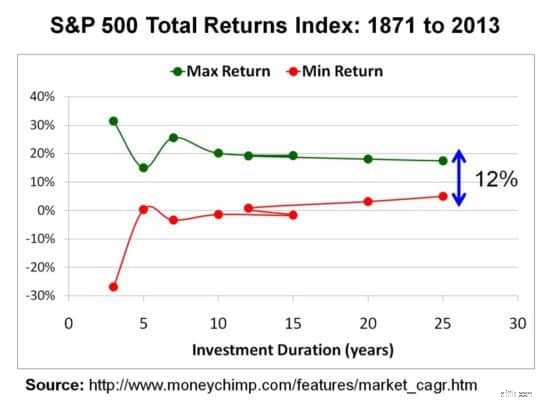

Om iets zo dramatisch te claimen als "het risico van aandeleninvesteringen vermindert met de tijd", hebben we gegevens nodig die veel verder teruggaan in de geschiedenis (ervan uitgaande dat we de waarheid willen en geen dia om te verkopen). Laten we dus eens kijken naar de S&P 500.

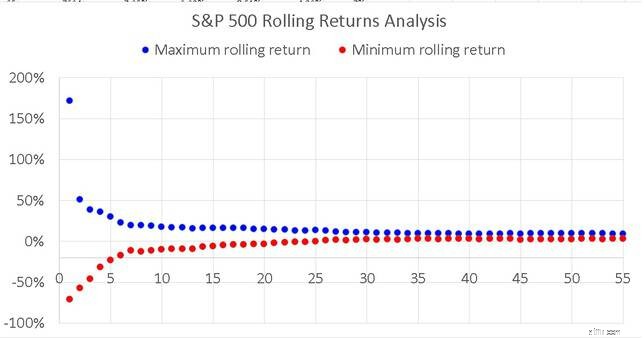

Ik was in staat om (tegen betaling) S &P 500-prijsgegevens van 30 december 1927 te verkrijgen. Daarom kan de bovenstaande studie voor elke mogelijke 1 tot 55 jaar worden herhaald en kan ik een eerdere studie beter maken:Zal beleggen in aandelen op lange termijn altijd succesvol zijn?

Ik kon geen gegevens over het dagelijkse totaalrendement uit 1927 krijgen, een vergelijking van de bovenstaande en onderstaande grafieken zou u vertellen dat het niet veel uitmaakt. Op het eerste gezicht zou je zeggen dat het beleggingsrisico op de aandelenmarkt op de lange termijn wel afneemt.

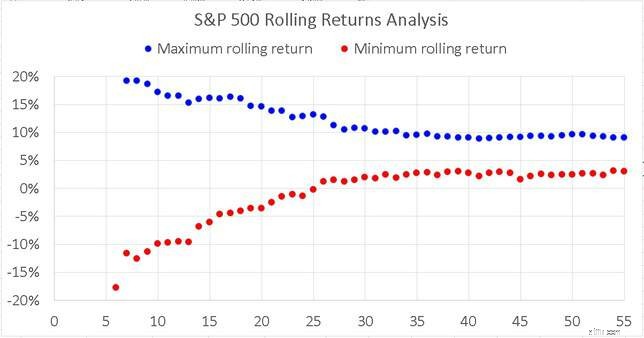

Wacht even. Rendementsspreads van minder dan 5 jaar domineren de grafiek. Dus laten we die uit de weg ruimen. Kijk nu goed.

Zelfs met dividenden zijn negatieve rendementen mogelijk tot twee decennia aan beleggen! Ja, ja, de kloof tussen de max en min rendementen wordt kleiner. Maar:

Punten één en twee hierboven zouden voldoende moeten zijn om een belegger ervan te overtuigen dat "beleggen op lange termijn" niet minder risicovol is - tenminste zoals het op de markt wordt gebracht. Punt 3 is het bewijs voor de onbevooroordeelde analist.

Vraag niet “wat is de kans op een positief of negatief rendement op de lange termijn?”. Zulke dingen zijn niet te berekenen. Nou, dat kunnen ze zijn, maar het heeft geen betekenis.

Ook (1), begin er niet aan dat het bovenstaande forfaitaire rendementen zijn en SIP zal het risico verlagen. Nee het zal niet. Zie:Mythe ontkracht:SIP's verminderen het risico niet en verhogen het rendement niet!

Ook (2), India is niet anders! We leven in een onderling verbonden wereld. Een recessie in andere landen zal op ons overslaan en de "rendementverwachtingen op lange termijn" deuken. Dus het bovenstaande beeld voor Sensex zal waarschijnlijk veranderen in dat voor S &P 500. Tenminste, een goede risicomanager zou dat verwachten.

Wanneer mensen dergelijke berichten lezen, gaan ze ervan uit dat ik mensen probeer weg te jagen van rechtvaardigheid. Ik win er niets mee. Ik probeer er alleen maar op te wijzen dat het ongegrond is om te dromen dat elke maand investeren zal leiden tot rijkdom en inflatieverlagende rendementen. Elke aan de markt gekoppelde portefeuille moet systematisch worden beheerd.

Wat gaat de aandelenmarkt nu doen?

De psychologie van de aandelenmarkt en investeringsbeslissingen

Wat u nu moet doen als u slaperig wordt op de aandelenmarkt

Aandelenmarkt vandaag:de beer is dood; Lang leve de stier!

Hoe presidentsverkiezingen de aandelenmarkt beïnvloeden

6 dingen die u NIET moet doen als de aandelenmarkt volatiel is!

Moet ik stoppen met beleggen omdat RBI het risico van een zeepbel op de aandelenmarkt heeft verklaard?