We hebben er vaak op gewezen dat het lot van onze SIP's voor beleggingsfondsen wordt bepaald door "geluk in de timing" en niet vanwege geduld of discipline of het gemiddelde van de roepiekosten. We hebben ook de oplossing voor dit probleem gepresenteerd:verwacht geen rendement van SIP's voor beleggingsfondsen! Doe dit in plaats daarvan! Deze houding brengt echter nieuwe lezers van onze site in verwarring. Hier is een vraag die onlangs per e-mail werd ontvangen:"Bedankt voor de eye-openende artikelen dat men op lange termijn niet zeker kan zijn van een hoog rendement van aandelenfondsen. Waarom zouden we er dan in investeren als er geen garantie op rendement is?”

Allereerst moeten we beseffen dat er geen garanties voor rendement zijn in een investering . We kunnen beleggen in een vijfjarige FD-deposito bij een veilige bank. Het rendement is bekend, maar inflatie niet; belastingregels niet. Na vijf jaar betalen we misschien meer belasting dan verwacht, of zou meer van ons geld aan waarde verliezen door hogere inflatie. Zie bijvoorbeeld, de inflatie heeft Rs verlaagd. een lakh tot slechts Rs. 6000 in 40 jaar!

Alleen het risico is gegarandeerd! Er zijn onzekerheden in elke beslissing die we in het leven nemen, of we nu naar een universiteit gaan, trouwen of investeren in aandelen of vastrentende waarden. Als dat zo is, hoe leven we dan? Hoe kom je rond?

We overleven door het verschil tussen risico en redelijk risico te waarderen. Als we dit lang genoeg doen, kunnen we van overleven naar bloeien gaan. Waarom worden aandelenbeleggingen of beleggingen in aandelen in beleggingsfondsen aanbevolen? Om de inflatie op de lange termijn te verslaan. Om ervoor te zorgen dat ons geld (onze koopkracht ermee) geen waarde verliest.

We hebben meermaals vastgesteld dat rendementen uit eigen vermogen (lump sum of SIP) cyclisch zijn. Zie:de aandelenmarkt gaat op de lange termijn altijd omhoog, maar het rendement gaat op en neer! Hoe zit het met hun vermogen om de inflatie te verslaan?

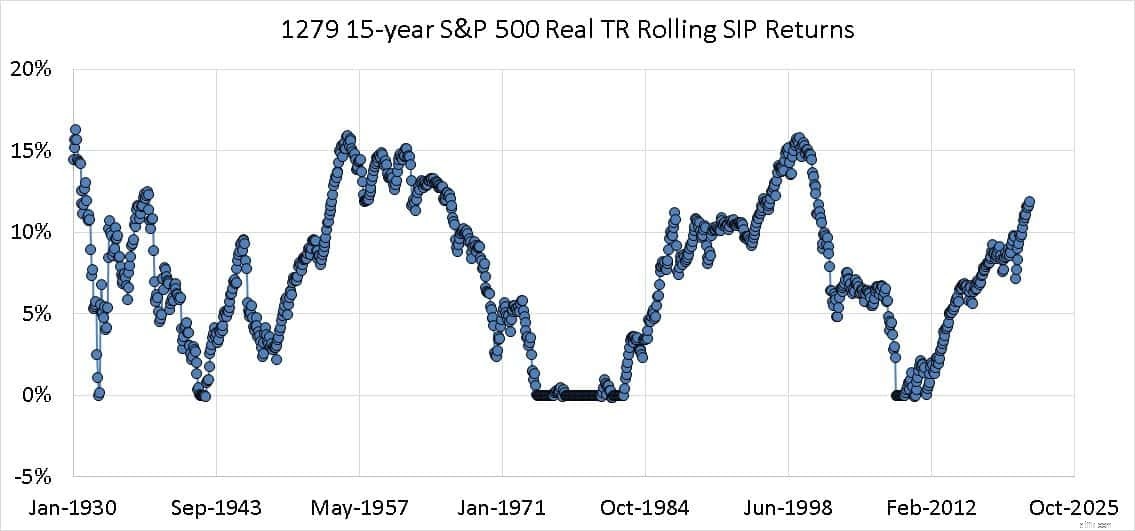

Laten we eerst kijken naar de gegevens voor de VS. Met behulp van de PE-datasheet van prof. Robert Schiller kunnen we het voortschrijdende SIP-rendement berekenen voor de S&P 500 Total Returns Real Index. Dat wil zeggen, de index aangepast voor zowel dividenden als consumentenprijsinflatie.

Hieronder worden 1279 15-jarige S&P 500 Real TR Rolling SIP Returns weergegeven. Ze worden berekend met de Mutual Fund SIP en Lump Sum Rolling Return Calculators.

Slechts 16% van het reële rendement is 0% of minder. Dat wil zeggen dat 84% van het reële rendement positief is. Als we erop staan dat het reële rendement meer dan 4% zou moeten zijn (ervan uitgaande dat 2% verloren zou gaan aan belastingen en de reële dagelijkse inflatie 2% hoger is dan de consumentenprijsinflatie), komt 67% van het bovenstaande rendement in aanmerking.

De kans op succes (gedefinieerd in inflatieverlagend rendement) is ongeveer 20% beter dan het opgooien van munten. Als we enkele basisstappen voor portefeuillebeheer opnemen, zoals assetallocatie en jaarlijkse herbalancering, kan het risico verder worden verminderd. Als we systematische op doelen gebaseerde risicovermindering opnemen, kan het risico nog meer worden verminderd - backtests die voor en na pensionering worden gedaan, maken deel uit van de cursus op doelen gebaseerd portfoliobeheer.

Dus zelfs met zulke enorm schommelende rendementen is het risico redelijk op voorwaarde dat we een systeem hebben om het risico te beheren. Ik zou deze kans elke dag nemen, op voorwaarde dat er genoeg tijd is om dit risico te beheersen.

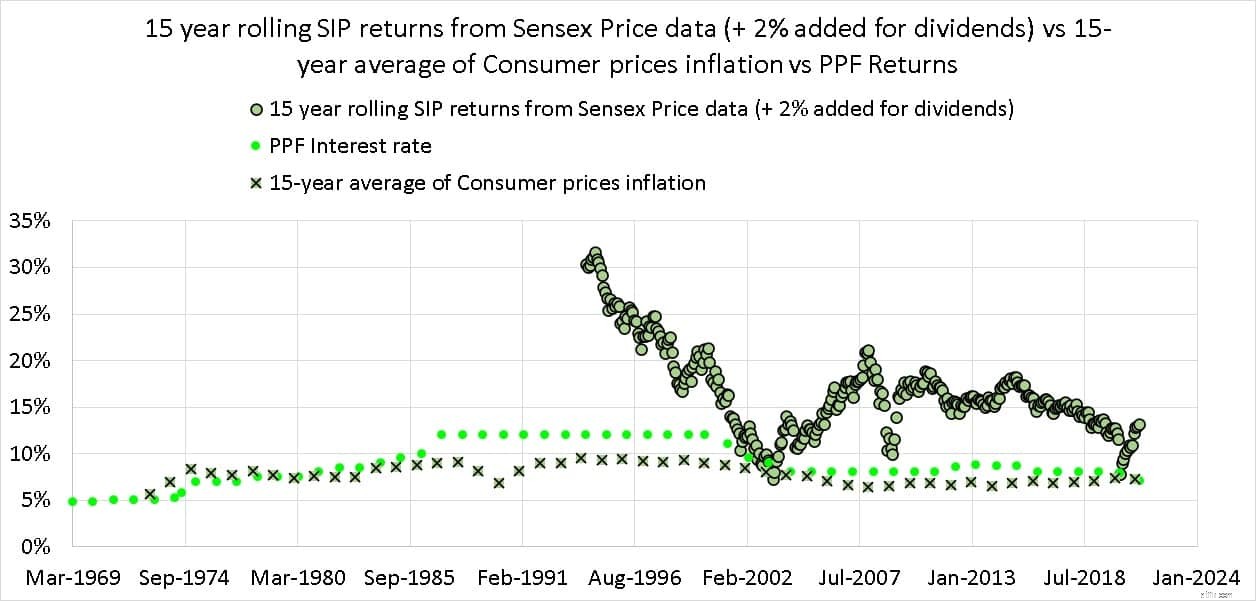

De situatie voor India is behoorlijk lastig. De geschiedenis is kort en tumultueus. De Harshad Mehta-zwendel definieert zelfs vandaag het langetermijnrendement van de Sensex! Zie:Sensex-rendement is 16% plus over de afgelopen 41 jaar, maar de helft daarvan kwam uit slechts drie goede jaren! Van die 41 jaar hebben we minimaal 25 jaar belastingvrije vastrentende opties gehad. De marktdiepte is in de loop der jaren toegenomen, wat heeft geleid tot een lagere volatiliteit op de aandelenmarkten. Onze benchmark van een "goed aandelenrendement" is dus continu veranderd (afnemend!) gedurende de 25-30 jaar. Zie: Tienjarige Nifty SIP-rendementen zijn met bijna 50% gedaald

Als we de geldende PPF-snelheid instellen als de benchmark voor een 15Y SIP in de Sensex, dan is dit wat we krijgen. De gegevens zijn tot maart 2021. Het zou beter zijn om 15-jaars PPF-rendementen te beschouwen in plaats van alleen het geldende tarief. Dit onderzoek zal de komende dagen worden gepresenteerd.

Het 15-jarige Sensex-rendement heeft bijna altijd het geldende PPF-tarief overtroffen. Het aandelenrendement is echter gedaald en fluctueert. Dit is meer dan acceptabel, maar alleen als er systematisch risicobeheer is.

Samengevat, de kans dat aandelen op lange termijn de inflatie verslaan, is redelijk. Daarom is het risico van beleggen in aandelen of beleggingsfondsen een redelijk, beheersbaar risico wanneer er voldoende tijd is om dit te doen.

Risicobeheer is cruciaal om de impact van een onbekend, variabel aandelenrendement te verminderen. Als u wilt leren hoe u dit systematisch kunt doen, kan dit seminar nuttig zijn:Basisprincipes van portfolioconstructie:een gids voor beginners.

Beleggen in aandelenfondsen – het perspectief van een insider

Moet ik beleggen in dit aandelenfonds? Ja en Nee

Moet u beleggen in beleggingsfondsen?

Waarom investeren in belastingbesparende beleggingsfondsen?

Aandelen-MF's zijn te riskant zonder garanties, waarom zou ik in hen beleggen?

Kan ik een beter rendement halen uit aandelen in plaats van aandelenfondsen?

Ik ben nieuw bij aandelenfondsen. Hoe moet ik een forfaitair bedrag beleggen?