Als eigenaar van een klein bedrijf weet u dat het moeilijk is om zakelijk kapitaal te verwerven. Maar je hebt geld nodig om je bedrijf te laten groeien. Of u nu op zoek bent naar start- of uitbreidingsfondsen, u heeft meestal twee opties:schuldfinanciering versus aandelenfinanciering. Ken het verschil tussen eigen vermogen en schuldfinanciering om de juiste te kiezen voor uw bedrijf.

Met schuldfinanciering leent u geld van een externe entiteit om uw bedrijf te financieren. U moet het geld, vermeerderd met rente, binnen een bepaalde periode in gedeelten terugbetalen. Banken verstrekken doorgaans schuldfinanciering, maar particuliere bedrijven en vrienden en familie zijn ook bronnen die u kunt gebruiken. U behoudt al uw bedrijfseigendom wanneer u schuldfinanciering gebruikt.

Kredietverstrekkers hebben geen inspraak in zakelijke beslissingen en verdienen geen deel van uw winst. U bent alleen het geleende bedrag, rente en bankkosten verschuldigd.

Hoewel er veel soorten zijn, zijn de volgende veelvoorkomende opties voor schuldfinanciering.

De Small Business Administration biedt verschillende SBA-leningprogramma's voor eigenaren van kleine bedrijven. De lening komt van een bank, maar wordt gedekt door de SBA. De SBA-leninggarantie verlaagt het risiconiveau van de bank, wat uw kansen op goedkeuring en gunstige voorwaarden vergroot.

Zakelijke bankleningen kunnen voor startups moeilijk zijn om te krijgen. Maar ze zijn een optie voor gevestigde kleine bedrijven. Om een commerciële banklening te krijgen, hebt u een solide businessplan, een goede kredietscore voor kleine bedrijven en onderpand nodig. Banken bieden verschillende tarieven en betalingsvoorwaarden, dus u moet er meerdere raadplegen voordat u een lening aangaat.

Werkkapitaalleningen zijn kortlopende schulden waarmee u de dagelijkse bedrijfsvoering kunt betalen. U gebruikt een lening voor werkkapitaal niet om langetermijnactiva of apparatuur te kopen. Deze optie voor schuldfinanciering werkt vaak goed voor seizoensgebonden bedrijven, omdat het helpt tijdens trage kasstroommaanden. Wanneer de verkoop piekt, kunnen bedrijfseigenaren de schuld snel terugbetalen.

Het leasen van apparatuur werkt als een commerciële lening, maar wordt gebruikt om bedrijfsapparatuur te financieren. U betaalt een vast bedrag per maand over een bepaalde periode. De leasebetalingen zijn lager dan het bedrag dat het zou kosten om de apparatuur te kopen. Meestal heeft u de mogelijkheid om de apparatuur aan het einde van de leaseperiode te kopen.

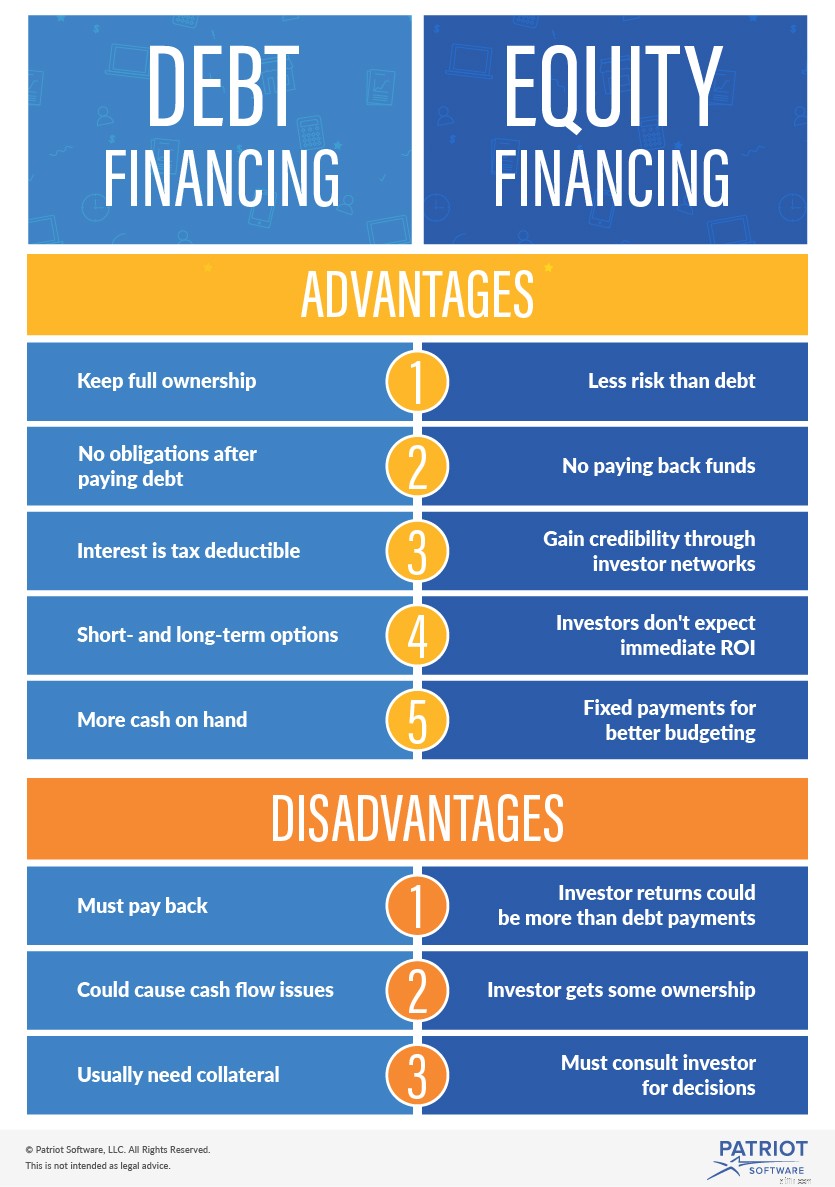

Om uw financieringsopties voor kleine bedrijven te vergelijken, moet u de voor- en nadelen van elk kennen. Bekijk de volgende voor- en nadelen van schuldfinanciering.

Voordelen van schuldfinanciering

Nadelen van schuldfinanciering

Aandelenfinanciering is geld dat door een externe entiteit aan uw bedrijf wordt betaald. Het geld komt van een investeerder, niet van een geldschieter. Met aandelenfinanciering hoeft u niet af te lossen of rente te betalen.

In plaats van een lening terug te betalen, deelt u uw winst met de belegger. De investeerder krijgt enig eigendom van uw bedrijf door te investeren.

Wanneer u gebruikmaakt van aandelenfinanciering, geeft u de aandelen van investeerders in uw bedrijf uit. Het aantal uitgegeven aandelen moet in verhouding staan tot het geïnvesteerde geld.

De belegger steekt geld in het bedrijf in de hoop dat de waarde van zijn aandelen zal groeien. Beleggers kunnen ook dividenden verdienen. Dividenden zijn regelmatige betalingen aan aandeelhouders uit de winst van een bedrijf.

Hieronder volgen veelvoorkomende soorten aandelenfinanciering die u kunt overwegen voor uw kleine bedrijf.

Een particuliere belegger is iedereen die in uw bedrijf investeert en niet is aangesloten bij een bank. Een particuliere investeerder kan een werknemer, een lokale ondernemer of een leverancier zijn. Het kunnen zelfs je vrienden en familieleden zijn. Zoek naar particuliere investeerders binnen uw persoonlijke en professionele netwerken.

Durfkapitalisten zorgen voor investeringen voor nieuwe, snelgroeiende bedrijven. Durfkapitalisten hebben strikte regels voor beleggen, dus hun geld is niet beschikbaar voor veel kleine bedrijven. Omdat de bedrijven waarin ze beleggen hogere risico's met zich meebrengen, verwachten ze een groter rendement te ontvangen.

Een aandeleneigendomsplan voor werknemers (ESOP) is een trust die eigendom geeft aan werknemers. U verkoopt aandelen in het bedrijf aan uw werknemers. Een ESOP geeft werknemers een groter aandeel in het succes van het bedrijf, maar het kan duur zijn om te onderhouden. U moet ten minste drie jaar actief zijn om een ESOP op te richten.

Engelinvesteerders zijn vermogende groepen of individuen die geld steken in kleine bedrijven en startups. De voorwaarden van angel-investeringen zijn vaak gunstiger dan de voorwaarden van kredietverstrekkers. Engelinvesteerders richten zich meer op het opbouwen van uw bedrijf dan op hun mogelijke winst.

Je hebt al gekeken naar de voor- en nadelen van schuldfinanciering. Bekijk nu de voor- en nadelen van financiering met eigen vermogen hieronder.

Voordelen van aandelenfinanciering

Nadelen van aandelenfinanciering

De juiste financieringsoptie is voor elke bedrijfseigenaar anders als het gaat om financiering met eigen vermogen versus financiering met vreemd vermogen. Vaak hebben nieuwe kleine bedrijven moeite om financiering met eigen vermogen te krijgen, dus moeten ze schulden aangaan. Gevestigde bedrijven kunnen meestal een breder scala aan financieringsopties krijgen.

Voor kredietverstrekkers en investeerders komt het verstrekken van financiering neer op risico versus beloning. Als u een faillissement van een klein bedrijf ervaart, hebben schuldhouders voorrang op houders van eigen vermogen voor het terugvorderen van geld. Beleggers lopen een groter risico en verwachten een grotere beloning.

U kunt een combinatie van schuld- en aandelenfinanciering gebruiken om de nadelen van elk te verminderen. Door beide opties te gebruiken, vermindert u het bedrag aan schulden dat u verschuldigd bent en het bedrijfseigendom dat u aan investeerders geeft.

Heeft u een eenvoudige manier nodig om alle financiën van uw bedrijf bij te houden? Patriot's online boekhoudsoftware is eenvoudig in gebruik en gemaakt voor de niet-accountant. We bieden gratis, in de VS gevestigde ondersteuning. Probeer het vandaag nog gratis.

Hoe de WACC te berekenen met bèta

Financieringsproblemen stoppen kleine bedrijven niet

Schuldfinanciering versus aandelenfinanciering - welke is beter?

Zijn zakelijke schulden en persoonlijke schulden hetzelfde?

Het verschil tussen schuld- en aandelenfinanciering

De financieringstrends voor kleine bedrijven van 2022

8 stappen om uw bedrijf te financieren terwijl u in persoonlijke schulden zit