Accepteert u creditcardbetalingen in uw kleine onderneming? Als je dat doet, is dat goed nieuws voor de 80% van de consumenten die liever met plastic spelen. Maar het komt met extra zakelijke verantwoordelijkheden, zoals het opnemen van creditcardverkopen in uw boeken.

Hoewel u misschien bekend bent met het registreren van contante of chequeverkopen, brengt creditcardverkoop transactiekosten met zich mee. Deze kosten voor creditcardverkopers vereisen dat u aanvullende stappen neemt bij het maken van journaalboekingen.

Lees verder om de ins en outs te leren van de boekhouding van creditcardverkopers en verkopen.

Creditcardverkoop is wanneer klanten voor een product of dienst betalen met een creditcard. Betalingen aan uw bedrijf komen van de creditcardmaatschappij van de klant, niet rechtstreeks van de klant.

Daarom zijn er twee dingen waarmee u rekening moet houden bij creditcardverkopen:

Als u creditcardbetalingen wilt gaan accepteren, heeft u een kassasysteem (POS) met een creditcardlezer nodig. Nogmaals, het accepteren van creditcardbetalingen brengt kosten met zich mee, naast de kosten van de lezer of maandelijkse vaste kosten.

In sommige gevallen kunt u mogelijk veegkosten doorberekenen aan klanten. Maar sommige staatswetten verbieden bedrijven deze vergoedingen door te geven. Om nog maar te zwijgen over het feit dat sommige klanten de kosten niet hoeven te betalen.

Vanwege wetten en ontevreden klanten moet u bereid zijn de kosten van creditcardverkopers te dekken.

De vergoedingen voor creditcardverkopers variëren, afhankelijk van de provider van de verkopersaccount die u kiest.

Over het algemeen zijn de kosten een percentage van een creditcardverkoop. Maar de kosten kunnen ook een vast tarief per transactie zijn of een combinatie van een percentage en een vast tarief.

De gemiddelde kosten voor MasterCard, Visa, Discover en American Express variëren van 1,43% tot 3,5%.

Wanneer u creditcardverwerkingskosten betaalt of ontvangt, noteer deze dan niet als onderdeel van uw verkoopinkomsten. In plaats daarvan vereisen de boekhoudprincipes voor creditcards dat u ze als onkosten vermeldt.

Laten we eerst eens kijken naar de rekeningen die betrokken zijn bij een journaalboeking voor creditcardaankopen:

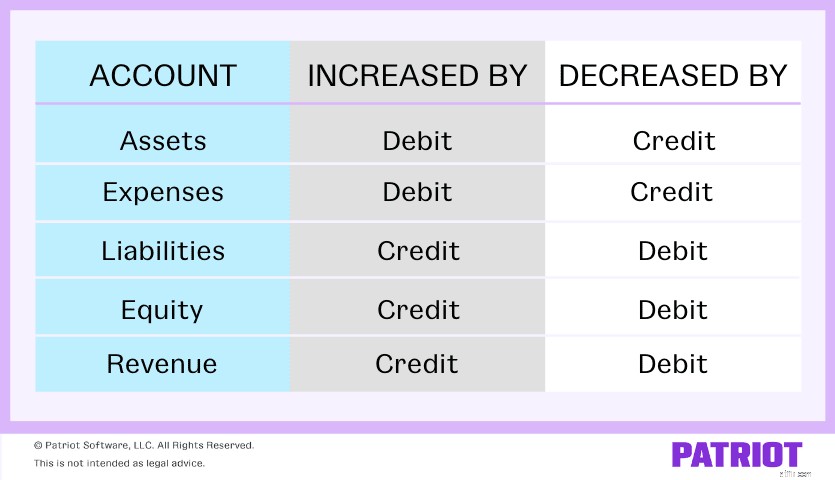

Vervolgens moet u weten welke rekeningen u moet debiteren en crediteren. Gebruik de onderstaande tabel om te zien welke soorten rekeningen worden verhoogd en verlaagd met afschrijvingen en tegoeden.

Uw geld- en debiteurenrekeningen zijn activa, wat betekent dat ze worden verhoogd met afschrijvingen en verlaagd met tegoeden. Creditcardkostenrekeningen zijn onkostenrekeningen, dus ze worden ook verhoogd met afschrijvingen en verlaagd met tegoeden.

Omdat de verkoopopbrengstrekening een opbrengstrekening is, wordt deze verhoogd met tegoeden en verlaagd met afschrijvingen.

Hoe u een journaalboeking voor creditcardverkopen vastlegt, hangt af van of u onmiddellijke betaling ontvangt van de kaartuitgever.

Ongeacht of u onmiddellijke of uitgestelde betaling ontvangt, gebruik de rekeningen Contant, Creditcarduitgaven en Verkoopopbrengsten. Gebruik de debiteurenrekening echter alleen voor vertraagde betalingen.

In de meeste gevallen ontvangt u direct geld van een creditcardaankoop. Als u dat doet, moet u een samengestelde journaalboeking maken (d.w.z. er is meer dan één debet, credit of beide).

Dus, hoeveel moet u elke rekening debiteren en crediteren? Om erachter te komen, trekt u de creditcardverkoperskosten af van het totale verkoopbedrag. Dit geeft aan hoeveel geld uw bedrijf daadwerkelijk heeft verdiend met de verkoop.

In uw journaalboeking moet u:

Onthoud dat de som van uw afschrijvingen op de rekeningen voor contant geld en creditcardkosten gelijk moet zijn aan het bedrag dat u op uw verkooprekening bijschrijft.

Wanneer u onmiddellijke betaling ontvangt, ziet uw journaalboeking voor creditcardaankopen er als volgt uit:

| Datum | Account | Opmerkingen | Debet | Tegoed |

| X/XX/XXXX | Cash | Creditcardverkoop | X | |

| Creditcardkosten | X | |||

| Verkoop | X |

Stel dat u een verkoop van $ 500 doet aan een klant die met een creditcard betaalt. De creditcardkosten bedragen 2,5%.

Bepaal eerst het bedrag van de creditcardkosten door 2,5% te vermenigvuldigen met de totale verkoop:

$ 500 X 0,025 =$ 12,50

De verwerkingskosten voor uw creditcard bedragen $ 12,50. Debiteer uw Credit Card Expense-account $ 12,50.

Trek nu $ 12,50 af van uw totale omzet van $ 500 om te bepalen hoeveel geld uw bedrijf heeft binnengehaald:

$ 500 – $ 12,50 =$ 487,50

Debiteer uw Cash-rekening $ 487,50. En crediteer uw verkoopaccount $ 500.

| Datum | Account | Opmerkingen | Debet | Tegoed |

| X/XX/XXXX | Cash | Creditcardverkoop | 487.50 | |

| Creditcardkosten | 12.50 | |||

| Verkoop | 500,00 |

Als u de betaling niet onmiddellijk ontvangt, vereist de boekhouding op transactiebasis nog steeds dat u de betaling registreert wanneer de transactie plaatsvindt.

U heeft een tijdelijke rekening nodig (Rekeningen te ontvangen) totdat u het geld daadwerkelijk heeft ontvangen van de kaartuitgever van de klant.

Maak twee afzonderlijke journaalboekingen voor creditcardaankopen met vertraagde betaling.

De eerste journaalboeking is geen samengestelde journaalboeking. Dit betekent dat u slechts één rekening debiteert en slechts één rekening crediteert. In de eerste journaalboeking moet u:

Houd er rekening mee dat uw afschrijvingen en tegoeden aan elkaar gelijk moeten zijn. Uw eerste journaalboeking ziet er als volgt uit:

| Datum | Account | Opmerkingen | Debet | Tegoed |

| X/XX/XXXX | Debiteuren | Creditcardverkoop:vertraagde betaling | X | |

| Verkoop | X |

Uw tweede journaalboeking is samengesteld en lijkt op de directe betalingsboeking. In de tweede journaalboeking moet u:

Kortom, deze journaalboeking is een terugboeking van uw eerste journaalboeking om uw debiteurenrekening te legen van het eerder geregistreerde bedrag en toe te voegen aan uw Geldrekening.

De tweede journaalboeking ziet er als volgt uit:

| Datum | Account | Opmerkingen | Debet | Tegoed |

| X/XX/XXXX | Cash | Creditcardverkoop | X | |

| Creditcardkosten | X | |||

| Debiteuren | X |

Nogmaals, laten we zeggen dat u een verkoop van $ 500 doet aan een klant die met een creditcard betaalt. De creditcardtoeslag is 2,5%. Voor de eerste journaalboeking hoeft u zich geen zorgen te maken over de creditcardkosten.

Uw eerste journaalboeking moet uw debiteuren $ 500 afschrijven en uw verkooprekening $ 500 crediteren.

| Datum | Account | Opmerkingen | Debet | Tegoed |

| X/XX/XXXX | Debiteuren | Creditcardverkoop:vertraagde betaling | 500 | |

| Verkoop | 500 |

Uw kaartuitgever stuurt u het bedrag van de verkoop minus de creditcardkosten, die opnieuw $ 12,50 ($ 500 X 2,5%).

Debiteer uw geldrekening $ 487,50 ($ 500 - $ 12,50), debiteer uw creditcardkosten $ 12,50 en crediteer uw debiteurenrekening $ 500.

De tweede journaalboeking ziet er als volgt uit:

| Datum | Account | Opmerkingen | Debet | Tegoed |

| X/XX/XXXX | Cash | Creditcardverkoop | 487.50 | |

| Creditcardkosten | 12.50 | |||

| Debiteuren | 500,00 |

Wilt u een eenvoudigere manier om creditcardverkopen te registreren? De online boekhoudsoftware van Patriot stroomlijnt de manier waarop u uw boeken beheert. Start nu uw zelfgeleide demo!

Voldoet uw creditcard?

Bescherm uw smartphone met uw creditcard

Laat uw creditcardbeloningen niet verlopen

Wat te doen als uw creditcard is gesloten

Een creditcard sluiten zonder uw creditcardscore te schaden

Hoe een creditcard te sluiten zonder uw credit score te beschadigen

Hoe u uw eerste creditcard kunt krijgen