Overweegt u uw werknemers een 401(k)-abonnement aan te bieden? Biedt u uw team al een pensioenplan aan? Hoe dan ook, u wilt alle sappige details over de 401 (k) belastingverminderingen voor werkgevers. Krijg de primeur over het 401 (k) belastingkrediet en hoe u het kunt gebruiken om uw belastingplicht te verlagen.

Een belastingkrediet is een bedrag in dollar dat bedrijven kunnen gebruiken om hun belastingplicht te verminderen. De tegoeden verlagen direct wat u aan belastingen verschuldigd bent. Hoeveel het aan belastingen verlaagt, hangt af van het bedrag van het krediet.

Stel dat u $ 50.000 aan belastbaar bedrijfsinkomen heeft. Een belastingvermindering van $ 1.000 zou uw belastingaanslag direct met $ 1.000 verlagen.

Wees voorbereid op belastingtijd!

Wees voorbereid op belastingtijd! Onze bekroonde boekhoudsoftware maakt het gemakkelijk om het geld van uw bedrijf te volgen. Bekijk hoe het werkt met onze zelfgeleide, vrijblijvende demo.

Start mijn zelfgeleide demo!Alleen in aanmerking komende bedrijven of individuen kunnen profiteren van bepaalde belastingverminderingen. Dit betekent dat u aan specifieke vereisten moet voldoen om de belastingvermindering te krijgen.

Belastingverminderingen kunnen ondernemers stimuleren om voordelen toe te voegen aan hun bedrijf voor werknemers en de werkomgeving.

Sommige bedrijven komen mogelijk in aanmerking voor een 401 (k) belastingkrediet, met speciale dank aan de semi-nieuwe SECURE Act. Is van jou? Blijf hieronder lezen om meer te weten te komen over belastingvermindering voor 401 (k).

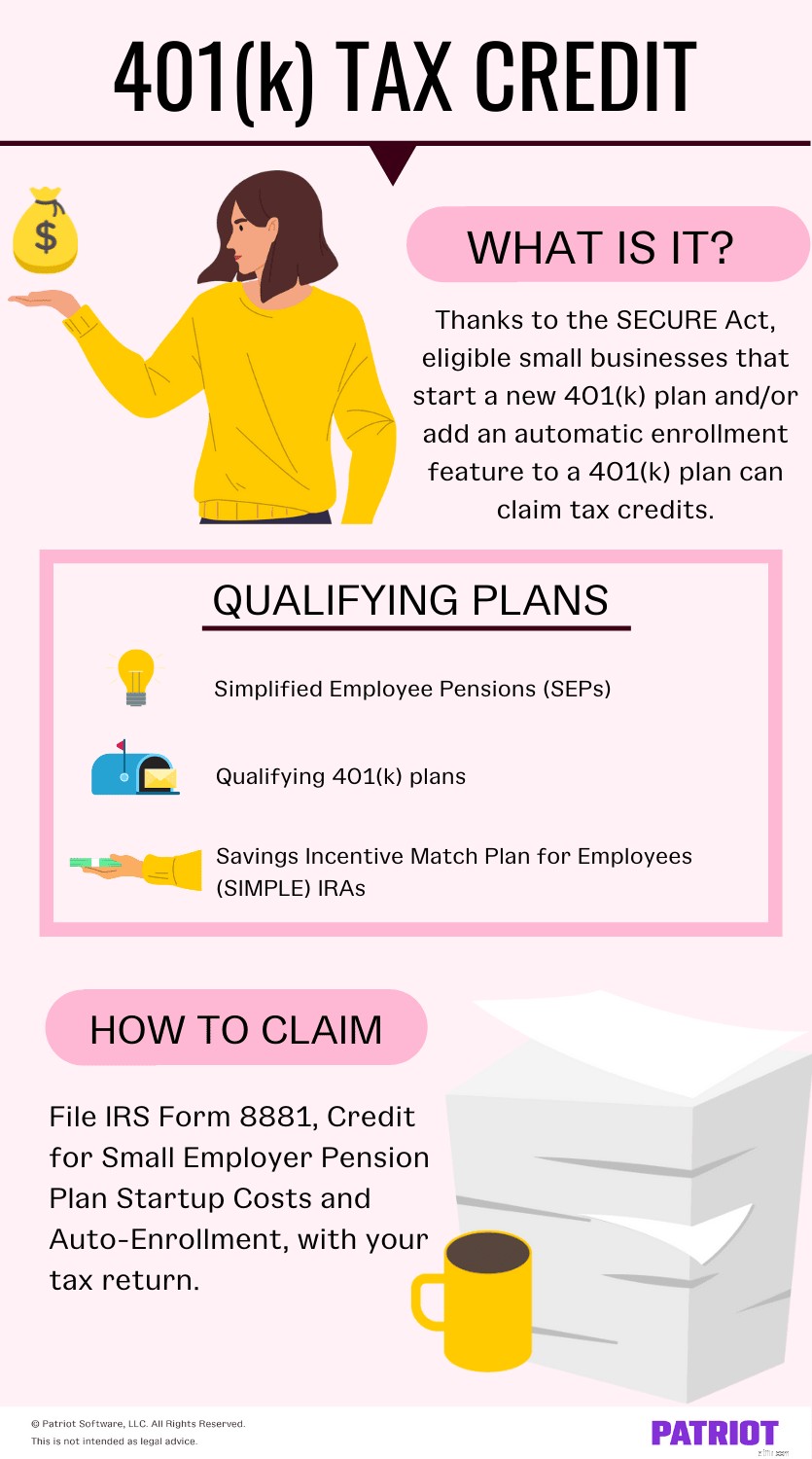

De SECURE-wet (Setting Every Community Up for Retirement Enhancement) biedt een aantal voordelen voor werkgevers die een pensioenregeling aanbieden en voor werknemers die deelnemen.

De SECURE-wet, die in 2019 werd ondertekend, creëerde verbeterde belastingkredieten voor kleine bedrijven die:

In het kort, in aanmerking komende kleine bedrijven kunnen twee soorten belastingverminderingen ontvangen op grond van de SECURE Act:1. Een belastingvermindering voor opstartkosten en 2. Een belastingvermindering voor automatische inschrijving.

De wet stimuleert werkgevers om een 401 (k) -plan voor hun werknemers te starten door 401 (k) belastingverminderingen aan te bieden. En verlaagt op zijn beurt de belastingplicht van een bedrijf.

| Wilt u een nieuw 401(k)-abonnement starten? Het is alleen maar makkelijker geworden. Patriot is een samenwerking aangegaan met Vestwell, een pensioenplatform dat wordt vertrouwd door kleine bedrijven in alle 50 staten, om salarisadministratie aan te bieden met naadloze 401(k)-integratie. Lees meer over de aanstaande integratie door u hier aan te melden. |

De SECURE Act-belastingvermindering voor opstarten is 50% van uw in aanmerking komende opstartkosten, tot het hoogste van:

Snelle kanttekening :Wat zijn in aanmerking komende opstartkosten? Deze omvatten gewone en noodzakelijke kosten om het pensioenplan op te zetten en te beheren en om uw werknemers te informeren over het plan.

Voor het automatische inschrijvingskrediet kunnen kleine bedrijven een extra belastingkrediet van $ 500 verdienen door een automatische inschrijvingsfunctie voor werknemers toe te voegen aan een nieuw of bestaand 401(k)-abonnement.

In aanmerking komende kleine bedrijven kunnen de kredieten claimen voor elk van de eerste drie jaar van het plan. Ze kunnen er ook voor kiezen om de kredieten te claimen in het belastingjaar vóór het belastingjaar wanneer het plan van kracht wordt.

Zowel in aanmerking komende opstartkosten als automatiseringsinschrijvingsgedeelten van het tegoed zijn maximaal drie jaar beschikbaar.

Dus hoeveel kunnen werkgevers in totaal ontvangen voor de 401 (k) heffingskortingen? Goede vraag. Gecombineerd kan het belastingkrediet van een werkgever oplopen tot $ 5.500 per jaar (tot $ 5.000 van het in aanmerking komende krediet voor opstartkosten en $ 500 voor het automatische inschrijvingskrediet).

Het maximale bedrag per jaar voor het krediet is $ 5.500 en het maximum voor alle drie de jaren is $ 16.500 ($ 5.500 X 2).

Om de 401(k) belastingvermindering te claimen, moet u voldoen aan alle drie van de volgende vereisten:

Vereenvoudigde werknemerspensioenen (SEP's), gekwalificeerde 401 (k) -plannen en IRA's voor spaarincentives voor werknemers (SIMPLE) komen in aanmerking.

A 403(b) plannen en solo 401(k) plannen niet komen in aanmerking voor het tegoed.

Als u in aanmerking komt voor het krediet, kunt u IRS-formulier 8881, krediet voor opstartkosten en automatische inschrijving voor pensioenregelingen voor kleine werkgevers indienen bij uw belastingaangifte.

Heeft u vragen over het formulier of komt u in aanmerking? Neem bij vragen rechtstreeks contact op met de Belastingdienst.

U kunt meer informatie vinden over het 401 (k) opstartbelastingkrediet door de website van de IRS te bezoeken.

U kunt ook een 401 (k) belastingkredietcalculator gebruiken om te helpen berekenen hoeveel het krediet van uw bedrijf kan zijn.

Er zijn tal van zakelijke heffingskortingen waar uw bedrijf mogelijk voor in aanmerking komt. Dus, wat zijn ze, vraag je? Laten we eens kijken naar enkele andere belastingverminderingen waar uw bedrijf mogelijk gebruik van kan maken:

Weet u niet zeker voor welke heffingskortingen u in aanmerking komt? Doe wat onderzoek, praat met een belastingprofessional of raadpleeg de IRS voor meer informatie.

Heeft u een schriftelijk financieel plan?

Uw kredietscore kan van invloed zijn op hoeveel u betaalt voor levensverzekeringen

Hoe kinderopvangtoeslag werkt

Kinderbelastingkredieten voor 2020

Belastingkredieten voor onderwijs voor 2020

Wat is kredietscore? – Alles wat u moet weten!

Het beste pensioenplan voor u kiezen