Een levenslange strijd met een trage loongroei heeft ernstige gevolgen gehad voor de pensioenzekerheid. De torenhoge faillissementscijfers zijn een duidelijk teken van deze strijd.

In de afgelopen 40 jaar zijn de rijken rijker geworden en de armen relatief armer.

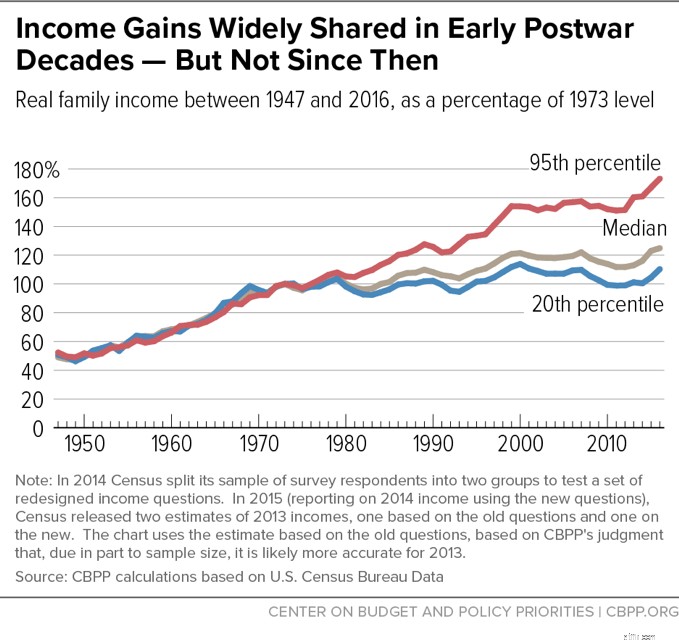

Volgens het Centre on Budget and Policy Priorities (CBPP) was er van de jaren veertig tot het begin van de jaren zeventig een enorme economische groei die op en neer op de economische ladder werd gedeeld. De inkomens stegen met ongeveer hetzelfde tempo voor mensen met een hoog loon als voor mensen met een laag loon.

In de jaren zeventig vertraagde de economische groei en begonnen de inkomensgroeipercentages uiteen te lopen. Het inkomen van huishoudens in de middelste en onderste sporten van de economische ladder daalde dramatisch. De inkomens van de topverdieners bleven sterk groeien. Uit gegevens van de volkstelling blijkt zelfs dat:

Ondanks het economisch herstel uit de jaren 70 en de algemene economische groei als land, blijft de inkomensgroeikloof groter worden. Alleen de topverdieners plukken hier echt de vruchten van.

Lage inkomensgroei heeft een verschrikkelijke impact gehad op de pensioenbereidheid van huishoudens met lage en middeninkomens. Enkele trends met betrekking tot de inkomenskloof die van invloed zijn op de pensioenbereidheid zijn:

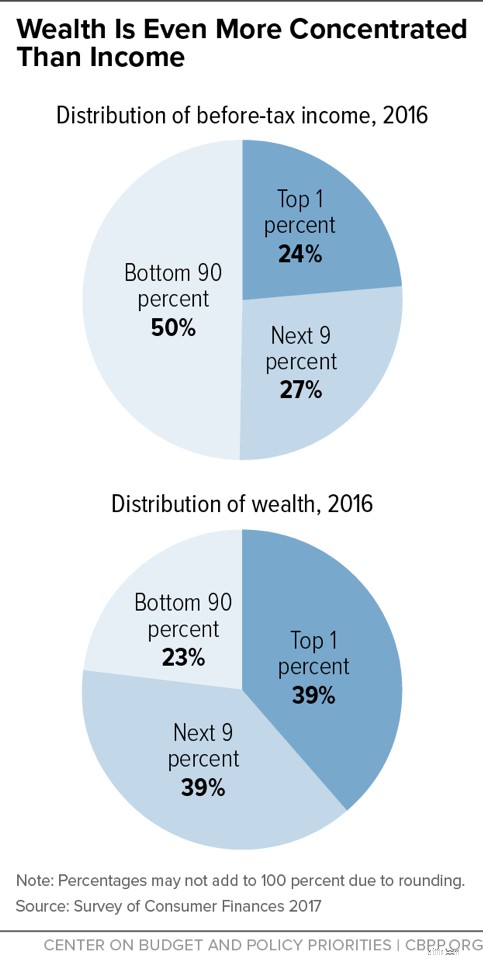

Lagere spaarpercentages — minder rijkdom: Een trage inkomensgroei maakt het moeilijker om te sparen voor pensioen. En de welvaartskloof is misschien wel dramatischer dan de inkomenskloof. Rijkdom is de waarde van de eigendommen en financiële activa van een huishouden minus hun schulden.

Uit meer analyse van het CBPP bleek dat:"het aandeel van de top 1 procent in het bezit van iets minder dan 30 procent in 1989 steeg tot bijna 39 procent in 2016, terwijl het aandeel van de onderste 90 procent daalde van iets meer dan 33 procent naar minder dan 23 procent in dezelfde periode.”

Behalve een lager inkomen en dus lagere spaarquote, lijden arbeiders en middeninkomens op andere manieren :

Jaren werken: Mensen met een hoog inkomen kunnen extreme stress ervaren. Het soort stress dat veel werknemers met een lager inkomen ervaren, kan het echter moeilijk maken om tot je zestigste te werken. Veel werknemers met een laag inkomen worden gedwongen met vervroegd pensioen te gaan vanwege gezondheidsproblemen. En vervroegd pensioen betekent simpelweg minder jaren om te sparen voor pensioen en meer jaren pensioen die financiering nodig hebben.

Zorgkosten: Minder verdienende banen kunnen ook een negatieve invloed hebben op de gezondheid van een werknemer, waardoor de gezondheidszorg duurder wordt en de mogelijkheid om te sparen voor pensioen verder wordt belemmerd.

Verdwijning van pensioenregelingen: Vroeger waren arbeiders met een lager inkomen afhankelijk van pensioenen en vakbondsuitkeringen. Die zijn echter in de loop van de tijd uitgehold. Er zijn nog maar weinig banen die dit soort pensioenuitkeringen bieden.

Neem het verhaal van een NPR-journalist, Marilyn Geewax, die afgelopen voorjaar veilig met pensioen ging, hoewel ze blijft freelancen voor extra pensioeninkomen. Geewax is net terug naar haar geboorteplaats Campbell, Ohio voor haar 45e middelbare schoolreünie. Campbell was een staalstad waar fabriek na fabriek werd gesloten sinds Geewax afstudeerde op de middelbare school.

Geewax vergelijkt haar vervroegd zeker pensioen met het vervroegd pensioen van een vriend die zijn geboorteplaats nooit heeft verlaten.

Wat mijn vriend betreft, hij ging werken bij een fabriek voor bestelwagens — tot die stopte — en vervolgens bij een autofabriek. Maar het harde, fysieke werk verwoestte Nicolaou's knieën en veroorzaakte andere gezondheidsproblemen. Hij moest op 56-jarige leeftijd met pensioen.

"Ik had nogal wat handicaps", zei hij. “Ik kreeg een stafylokokbesmetting na een van mijn operaties. En dat is wat mij beëindigde. Het at mijn hart. Het at de klep van mijn hart. En ze moesten mijn knie er weer uithalen.”

Oh. En er was nog iets.

"Ik had kanker. Ze zeiden dat het van de molens afkomstig kon zijn van het asbest,' zei Nicolaou. "Ik ben een 14-jarige overlevende daarvan."

Het Consumer Faillissement Project heeft onlangs bevindingen gepubliceerd waaruit blijkt dat het aantal senioren van 65 jaar en ouder dat faillissement heeft aangevraagd sinds 1991 is verdrievoudigd. Uit het onderzoek bleek dat de belangrijkste oorzaken van faillissement medische kosten en een daling van het inkomen zijn.

Oudere mensen - vooral degenen die al met pensioen zijn - hebben minder middelen om op te vertrouwen wanneer de rekeningen oplopen. Als u aan het werk bent, kunt u hier of daar een extra uitgave recupereren. Met pensioen is het niet zo eenvoudig.

In een interview met NPR schetst de hoofdauteur van het onderzoek, Deborah Thorne, een somber beeld van het faillissement van de pensioengerechtigde leeftijd:

"Nou, ze verdrinken in de schulden. En zie; hier is iets dat echt tragisch is, is wanneer ze hun 401 (k) s en hun pensioenen strippen om te proberen hun rekeningen te betalen. En ze hebben niets meer om uit te putten.

En ze kunnen de incassobureaus niet langer afhouden. En dat is uiteindelijk wat hen over de rand duwt. Dat is de berekening die ze in hun hoofd maken. We hebben alles gedaan wat we konden. We worden afgeluisterd. En zij – weet je, het is alsof ze hun handen in de lucht steken en oom zeggen. We kunnen dit niet meer aanzien.”

Het is duidelijk dat het voor sommigen moeilijker is om de eindjes aan elkaar te knopen als ze met pensioen gaan. We worstelen echter allemaal met pensioenfinanciën.

Hier zijn 4 manieren om uw financiële toekomst te versterken — ongeacht uw vermogen:

Als je het echt moeilijk hebt, moet je beginnen met te kijken naar schuldconsolidatie. Onderzoek dan onderhandelen met uw schuldeisers. Schuldeisers betalen veel liever een schuld dan dat iemand failliet gaat. Als u er zelf niet in slaagt dit te doen, zoek dan een kredietadviesdienst.

De Nieuwe Pensioenplanner maakt het gemakkelijk om aan de slag te gaan en het helpt u manieren te vinden om uw pensioen voor u te laten werken, ongeacht uw huidige omstandigheden.

Misschien wilt u niet langer aan de fabriekslijn werken of aan een bureau zwoegen, maar er zijn waarschijnlijk dingen die u kunt doen om uw inkomen aan te vullen. Zou u overwegen:hondenuitlaatservice, campinggastheer, coaching van kinderen, manager golfbaanbalie en meer?

Hier zijn nog 14 manieren om het inkomen te verhogen.

Huisvesting is meestal de grootste kostenpost. Kun je inkrimpen? Verhuizen naar een plek met lagere kosten van levensonderhoud? Misschien zelfs naar het buitenland verhuizen?

Strategieën voor pensioeninkomen voor de 1%

5 te vermijden gevaren tijdens de pensioenreis

Het probleem met uw 'magische' pensioennummer

Overweeg lijfrenten voor een betrouwbaar pensioeninkomen

Lijfrenten:de 'slechte', de 'goede' en de 'verkeerd begrepen'

De vraag over het pensioen van een miljoen dollar is helemaal verkeerd

Het grootste pensioenrisico oplossen