Er is een GROOT verschil tussen financiële planning voor pensionering (opbouwfase) en financiële planning tijdens pensionering (afbouwfase).

Laten we eens kijken wat ik bedoel. In dit bericht zal ik de discussie beperken tot investeringen.

Tijdens deze fase probeert u geld op te bouwen voor uw pensioen. Het is duidelijk dat deze fase VR de pensionering is.

Tijdens pensionering (afbouwfase) bent u voor uw inkomen aangewezen op uw portefeuille.

U hoeft zich niet alleen zorgen te maken over het gemiddelde rendement op lange termijn.

U moet zich ook zorgen maken over de volgorde van retourzendingen.

Aangezien u zich terugtrekt uit de portefeuille op het moment dat de markt daalt, kan de portefeuille vrij snel uitgeput raken. En dit geeft aanleiding tot een ander probleem.

Als uw portefeuille onherstelbaar is uitgeput, blijft er misschien niet veel meer over als de goede volgorde van rendementen zich aandient.

Vertrouwen op gemiddelde langetermijnrendementen is prima als u zich in de accumulatiefase bevindt. Ondermijn tijdens pensionering het belang van de volgorde van rendementen niet.

Laten we proberen het te begrijpen aan de hand van een voorbeeld.

Laten we aannemen dat u net op 60-jarige leeftijd met pensioen bent gegaan.

Met deze aannames heb je Rs. 50.000 X 12 maanden X 30 jaar =Rs 1.8 crores om uw pensioen mee te laten gaan. Ik ben uitgegaan van 0% rendement op uw portefeuille.

Laten we wat sleutelen aan de return-aanname.

Laten we nu aannemen dat er slechts één activaklasse, aandelen, is die een langetermijnrendement van 10% per jaar heeft opgeleverd (en dat zal blijven doen). Weer onlogisch. Speel mee.

Je trekt je aan het begin van het jaar terug uit je corpus om voor de rest van het jaar te zorgen.

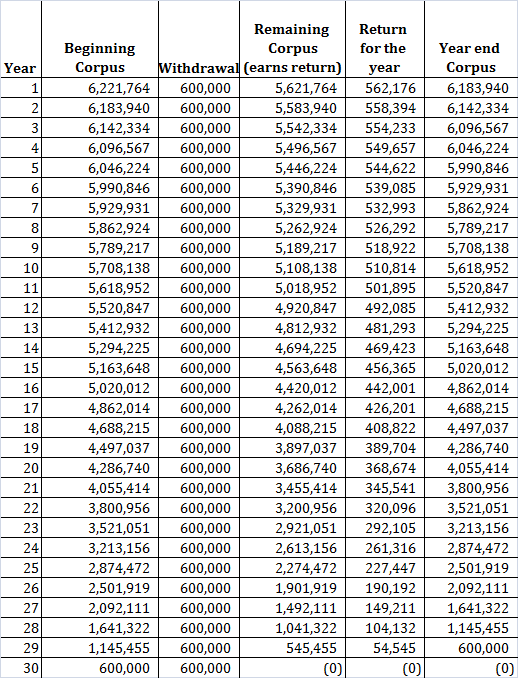

Met deze aannames (0% inflatie, 10% rendement en opname aan het begin van het jaar), heeft u Rs 62,2 lacs nodig voor uw pensioen (verlaagd van Rs 1.8 crores bij 0% rendementsaanname).

Ziet er goed uit, niet? Alles is hunky-dory.

Elk jaar verdient u een rendement van 10% per jaar. Je corpus is voorbij in de 90 e jaar.

Verwacht je echt elk jaar 10% te verdienen?

In het echte leven is het rendement niet constant. Hoewel het langetermijngemiddelde rond de 10% kan liggen, betekent dit niet dat u elk jaar 10% zult verdienen.

Wat als je pech hebt en met pensioen gaat tijdens de slechte marktperiode?

Je hebt er geen controle over, of wel?

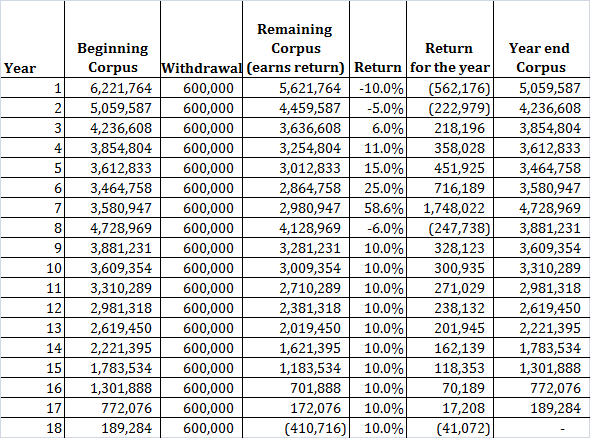

In het volgende voorbeeld heb ik voor een paar jaar rendement gekozen, zodat het gemiddelde rendement op lange termijn dat u verdient 10% per jaar is. maar de eerste jaren zijn slecht voor de markten.

Uw portfolio is op de 18 de uitgeput jaar. Wat doe je de resterende 12 jaar?

Begrijp alsjeblieft dat ik de volgorde van retourneren heb gekozen om mijn punt te demonstreren. Voor een andere reeks rendementen, uw portefeuille voor min of meer aantal jaren. Met een gunstige volgorde van rendementen, kunt u zelfs op zoek zijn naar een nalatenschap voor uw erfgenamen.

Als u bijvoorbeeld de retouren omwisselt voor 1 e en 7 de jaar (-10% en 58%), eindig je met Rs 1,1 crores aan het einde van 90 jaar.

Als u in de voorgaande jaren te maken kreeg met ongunstige marktomstandigheden, duurt uw portefeuille mogelijk niet de geplande looptijd.

Waarom is dit gebeurd?

Dit gebeurde omdat u zich op hetzelfde moment terugtrok uit het corpus.

Het gemiddelde van de roepiekosten werkt in omgekeerde richting. Je moet VERKOOP MEER eenheden tegen LAGERE prijzen om het inkomen op peil te houden .

Daarom werden uw verliezen permanent.

Tegen de tijd dat een goede reeks retourzendingen rondkwam, was de schade al aangericht.

Lezen :Waarom is SWP van Equity Funds een slecht idee?

Bij een scenario met constant rendement zou u bijvoorbeeld na 2 jaar Rs 61,5 lacs overhouden. In het scenario dat we hebben overwogen, blijft er slechts Rs 42,3 lacs over. Meer dan 30% minder.

Uw opnamepercentage is sterk gestegen.

Als u vergelijkt, neemt u in het derde jaar ~10% van uw portefeuille op in het scenario met constant rendement, terwijl u in het tweede geval bijna 15% van uw portefeuille opneemt.

Voltooid.

Houd er rekening mee dat ik rekening hield met 0% inflatie. Met een positieve inflatie zou de situatie nog erger zijn geweest.

Het is duidelijk dat u geen controle heeft over de volgorde van retouren. Hier zijn echter een paar dingen die u kunt inbouwen in uw pensioenplanning.

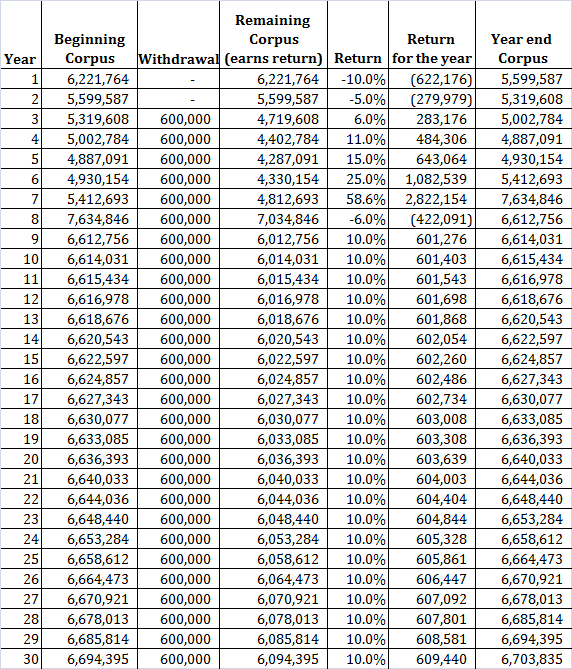

Bijvoorbeeld doorgaan met hetzelfde scenario voor niet-constante retourzendingen, maar geen opnames gedurende de eerste twee jaar,

Je kunt zien dat als je de eerste twee jaar geen geld opneemt, je aan het eind van 30 jaar een leuke afwisseling van Rs 67 lacs overhoudt. Je vermeed je terug te trekken in de slechte jaren. Daarom was je corpus er nog steeds toen de goede resultaten kwamen.

Als u een slechte reeks rendementen tegenkwam tijdens het sparen voor uw pensioen, hoe zou u het dan hebben gedaan?

Laten we aannemen dat u gedurende 30 jaar Rs 6 lacs op de eerste dag van elk jaar investeert.

Bij een constant rendement van 10% per jaar krijg je Rs 10,8 crores .

Voor niet-constante rendementen, zoals eerder aangegeven, krijg je Rs 12,47 crores.

Ja, je krijgt een groter corpus.

Dit gebeurde omdat je het hogere rendement verdiende met een veel groter corpus. Ik heb een soortgelijk geval in een ander bericht besproken.

Houd er rekening mee dat dit niet altijd zal gebeuren. Dit is voor een specifieke reeks retourzendingen. De resultaten kunnen voor een andere reeks omkeren, vooral als tegen het einde van de accumulatiefase een slecht rendement komt.

Daarom kan volatiliteit een vriend zijn tijdens de accumulatiefase (er is echter geen garantie) . Omdat je nog steeds bijdraagt, krijg je een groter aantal eenheden tijdens de neergang. Dit beloont je wanneer de markten later ten goede keren.

Bovendien kun je tijdens het accumuleren aanpassingen maken. U kunt bijvoorbeeld uw investeringen verhogen als u denkt dat u moeite zult hebben om het beoogde pensioencorpus te bereiken.

Geen luxe tijdens pensionering (afbouwfase).

Dit bericht is voor het eerst gepubliceerd op 17 juni 2017.

Het is nooit te vroeg:pensioenplanning voor millennials

Financiële mislukkingen bij pensioenplanning

3 essentiële fasen van financiële planning voor generatie X en generatie Y

Financiële planning voor nog een 'verloren decennium'

Voor piloten is pensioenplanning geen geschikte plaats

Financiële planningstips voor middelbare scholieren

8 belangrijke stappen om als koppel met pensioen te gaan