Exchanged Traded Funds (ETF's) en indexfondsen zijn goedkope manieren om een gediversifieerde aandelenportefeuille op te bouwen.

Beide zijn passieve investeringen. Beide proberen de prestaties van een benchmarkindex te repliceren (en niet te verslaan). Zowel het Nifty 50 ETF als het Nifty 50 indexfonds zullen bijvoorbeeld proberen de prestaties van een indexfonds te repliceren.

Dit wordt bereikt door de bestanddelen in dezelfde verhouding te houden als in de benchmarkindex. Dus als Nifty 50 15% Reliance Industries en 10% HDFC Bank heeft, zullen de Nifty ETF en de Nifty 50 indexfondsportefeuille ook 15% Reliance en 10% HDFC Bank hebben. Geen discretie.

Naar verwachting zullen de rendementen van een ETF en een indexfonds (op dezelfde benchmark) ook in dezelfde lijn liggen.

Wat is dan het verschil tussen de ETF's en de indexfondsen? Wat is beter:een ETF of een indexfonds? Waar moet je investeren?

In dit bericht laten we het uitzoeken.

Lees :Wat zijn Exchange Traded Funds (ETF's)?

Een fundamenteel verschil hier.

Indexfondsen koopt u bij de vermogensbeheerders (AMC's of beleggingsfondsen). U verkoopt indexfonds aan een AMC.

U koopt ETF's van een collega-handelaar. U verkoopt aan een handelaar. ETF kopen/verkopen is net als het kopen/verkopen van een aandeel.

Als u een grote belegger bent, kunt u rechtstreeks een ETF-creatie-eenheid kopen bij het AMC. U kunt bijvoorbeeld Nifty ETF rechtstreeks bij ICICI Prudential kopen voor ~ Rs 80 lacs (zoals op 17 mei 2021)

Voor indexfondsen is liquiditeit geen probleem, aangezien u koopt en verkoopt van AMC's. Het AMC moet zorgen voor liquiditeit.

In het geval van ETF's kan liquiditeit een punt van zorg zijn, aangezien u koopt en verkoopt van andere beleggers/handelaren.

Als je iets wilt kopen, moet je een verkoper zoeken.

Als je wilt verkopen, moet je een koper vinden.

Hoewel we misschien denken dat ETF's met een grotere AUM meer liquide kunnen zijn, is dat niet altijd het geval. De ETF-liquiditeit is een functie van de liquiditeit in onderliggende effecten en het niveau van market-making in de ETF. Raadpleeg dit document voor meer informatie over ETF-liquiditeit.

Voordeel-ETF's.

Markten vallen plotseling in de ochtend. U denkt dat deze herfst tijdelijk is en dat de markten binnen een paar uur weer opveren. Laten we zeggen dat Nifty opent om 15.000, daalt naar 14.500 en maar terugkeert en de dag sluit om 15.000.

Kun je profiteren van zo'n intraday-daling op de markt?

Niet met indexfondsen.

U kunt ALLEEN indexfondsen kopen en verkopen tegen de NAV aan het einde van de dag (gekoppeld aan het indexniveau van de dag). U kunt dus op geen enkele manier profiteren van intraday-volatiliteit via indexfondsen.

Ja met ETF's.

Met ETF's kunt u echter de hele dag door kopen/verkopen, net als aandelen. U kunt dus profiteren van intraday-volatiliteit via ETF's.

Of dergelijke intraday-handel nuttig is of niet, is een andere zaak, maar ETF's bieden u die flexibiliteit wel. Indexfondsen niet.

Indexfondsen komen in zowel directe als reguliere varianten. U bespaart commissies als u belegt in directe plannen van indexfondsen.

Een dergelijk concept bestaat niet bij ETF's.

U koopt ETF's op beurzen en dat is alles.

De ValueResearch-website toont ETF's in de sectie REGULAR en dat kan misleidend zijn. Er wordt aan niemand commissie betaald wanneer u ETF's koopt. Het is net als bij aandelen, waar u makelaardij betaalt (en geen commissie).

Advantage Index-fondsen.

Als u beleggingsfondsen koopt, betaalt u geen transactiekosten (behalve zegelrecht).

Ook geen transactiekosten bij verkoop (verwacht STT).

In het geval van ETF's moet u, aangezien u op de beurzen moet kopen en verkopen, reguliere handelskosten maken, zoals makelaardij enz.

Als u werkt met een traditionele makelaar of een full-service makelaar zoals ICICIDirect, kunnen deze kosten enorm zijn.

Als u ETF's koopt in plaats van een indexfonds, puur vanwege de kosten, kunnen dergelijke transactiekosten vooraf jaren van besparingen tenietdoen.

Laten we zeggen dat Nifty 50 ETF's een kostenratio hebben van 0,1% (10 bp). Een Nifty-indexfonds heeft een kostenratio van 0,15% (15 bp). U besluit voor ETF te gaan omdat de kostenratio 5 bp lager is.

Als u nu een makelaardij (plus andere kosten en GST) van 50 bps vooraf moet betalen om de ETF's te kopen, heeft u 10 jaar kostenbesparingen vooraf betaald. U bespaart 5 basispunten (0,05%) door te beleggen in ETF's. Voor dergelijke besparingen betaalt u echter 50 bps vooraf. Niet veel zin, toch?

U maakt dezelfde transactiekosten als u verkoopt.

Houd daarom dit aspect in gedachten.

Als u werkt met een kortingsmakelaar zoals Zerodha, zal makelaardij niet zo'n probleem zijn.

ETF's hebben doorgaans lagere kostenratio's dan indexfondsen.

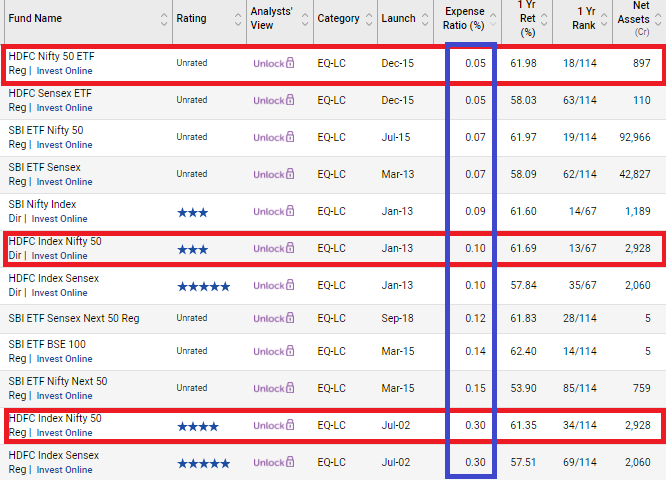

Ik kopieer de volgende gegevens over HDFC en SBI ETF's en indexfondsen van de ValueResearch-website.

In het bovenstaande ziet u "ETF" ergens in de namen van ETF-schema's. De kostenratio's zijn lager dan bij indexfondsen. Het verschil is nog groter als u de kostenratio van ETF vergelijkt met de kostenratio van reguliere plannen van indexfondsen.

Er is echter niet zo'n regel dat de kostenratio's van ETF's lager moeten zijn dan die van indexfondsen. Gewoonlijk rekenen AMC's alles aan waarmee ze weg kunnen komen.

Vanuit het perspectief van AMC zijn ETF's gemakkelijker te beheren dan indexfondsen. Met indexfondsen moet het AMC de instroom in de regeling en de uitstroom uit de regeling beheren. Het AMC moet de investeerders onbeperkte liquiditeit bieden (de investeerders kunnen op elk moment terugkopen).

Geen probleem met ETF's. Zodra de ETF-eenheden zijn uitgegeven aan het AMC, is kopen en verkopen uw hoofdpijn. U moet kopers en verkopers op de beurs vinden. Het AMC heeft er geen last van. Ze hoeven alleen de onderliggende portefeuille opnieuw in evenwicht te brengen wanneer de referentie-index verandert en dividenden van onderliggende aandelen te beheren (dit gebeurt ook in indexfondsen).

Dit verklaart tot op zekere hoogte de lagere kostenratio van ETF's. Om de hierboven genoemde redenen is het bovendien waarschijnlijk dat ETF's een lagere tracking error zullen hebben dan indexfondsen.

We hebben trouwens niet alleen Nifty 50 of Nifty Next 50 ETF's. Er zijn ook ETF's op andere indices. Op dergelijke indices rekenen AMC's een veel hogere kostenratio (dan getoond in de bovenstaande afbeelding).

Wat is NAV (netto-inventariswaarde)?

In het geval van beleggingsfondsen (inclusief ETF's en indexfondsen), is de NAV gewoon de waarde van de onderliggende activa gedeeld door het aantal uitgegeven aandelen/participaties.

Laten we zeggen dat een beleggingsfonds 1000 aandelen van Voorraad A en 1000 aandelen van Voorraad B houdt. Aan het eind van de dag is de laatste verhandelde prijs van Voorraad A 100 en voorraad B is 50. Geen ander actief in de portefeuille.

Totale waarde van de portefeuille =aantal aandelen van A * laatst verhandelde prijs van B + aantal aandelen van B * laatst verhandelde prijs van aandeel B

1000 * 100 + 1000 * 50 =Rs 1,5 lacs

Laten we nu zeggen dat het AMC 10.000 eenheden van het MF-schema heeft uitgegeven.

In dat geval is de NAV van het schema =1,5 lacs/10.000 =15.

U kunt indexfondsen alleen kopen en verkopen tegen de NAV aan het einde van de dag. En dat is de prijs van het indexfondsdeel.

U kunt echter de hele dag door ETF's kopen en verkopen. En de prijs (waartegen je koopt/verkoopt) kan verschillen van de NAV.

Bovendien zal de marktprijs van Aandelen A en B gedurende de dag fluctueren. Aangezien de prijs van onderliggende aandelen fluctueert, zal ook de NAV van de ETF fluctueren.

Idealiter zou u zo dicht mogelijk bij de ETF NAV willen kopen of verkopen. En zou dus uw koop- of verkoopbod willen plaatsen tegen de realtime NIW (en niet bij de slot-NIW van de vorige dag)

Maar hoe kom je erachter wat de realtime NAV van de ETF's is? Gelukkig brengen AMC's dergelijke realtime NAV regelmatig uit. U kunt realtime NAV's bekijken op de respectieve AMC-websites. Nippon India AMC, ICICI Prudential AMC.

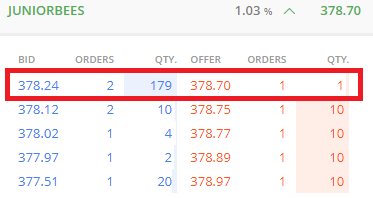

Ik controleerde de realtime NAV van Nippon India Junior Bees (Nifty Next 50 ETF) en bied-/laatkoersen op NSE.

Op dat moment was de realtime NAV 377,78. Dus als u een koper bent, wilt u niet meer kopen dan de realtime NAV.

Maar zelfs het beste bod is hoger dan de realtime NAV. Niet goed.

Soms kan de kloof tussen de prijs en de NAV veel groter zijn.

Als u in ETF's wilt beleggen, houd dan rekening met dit aspect bij het kiezen van de ETF.

Naar mijn mening is ETF een superieur product dan indexfondsen.

Het kopen/verkopen van ETF's is echter een uitdaging, althans voorlopig.

Om in ETF's te beleggen, heeft u een demat-account nodig. U moet het verschil tussen de Prijs en de NAV begrijpen. U moet proberen zo dicht mogelijk bij de realtime NAV te kopen. Werk samen met een goedkope makelaar. Je hebt wat handelsvaardigheden nodig.

U kunt geen SIP uitvoeren in ETF's. Dus moeilijk te automatiseren investeringen. Sommige makelaars staan een vergelijkbare opzet toe via marktorders, maar marktorders kunnen een risico vormen in ETF's met een lage liquiditeit, hogere bied-laatspreads en een groot verschil tussen prijs en NAV.

Een paar AMC's hebben Fund-of-Fund-regelingen (FoF) gelanceerd die in de ETF beleggen. ICICI Prudential lanceerde bijvoorbeeld een Low Volatility FoF die belegt in Low Volatility ETF. Met FoF's hoeft u zich geen zorgen te maken over het kopen/verkopen van de onderliggende ETF. Het AMC zou dat regelen. Maakt het makkelijker voor investeerders. Over liquiditeit hoeft u zich geen zorgen te maken. U kunt ook een SIP uitvoeren.

U moet echter begrijpen dat er dubbele kosten voorkomen in de FoF-structuur. De kosten van FoF en de kosten van de onderliggende ETF. Het zou beter zijn geweest als het AMC gewoon een indexfonds had gelanceerd.

Voorlopig blijf ik, ondanks verschillende voordelen van ETF's, bij indexfondsen (of zelfs FoF's in sommige gevallen) vanwege het transactie- en uitvoeringsgemak. Mijn mening kan in de toekomst veranderen.

En ja, als ik zeg dat ik voorlopig de voorkeur geef aan indexfondsen boven ETF's, bedoel ik directe plannen van indexfondsen (en geen reguliere plannen).