"Het kan een kwestie van maanden zijn, of waarschijnlijker een paar jaar", schreef ik in september 2017, "maar binnenkort zal een Amerikaans bedrijf de grens van een biljoen dollar overschrijden." In juni 2021 waren tot mijn aangename verrassing alle vijf de bedrijven die ik belichtte miljonairs geworden.

De vraag is nu hoe hoog deze aandelen kunnen gaan. Groot is niet mooi voor veel regelgevers en gekozen functionarissen (van beide partijen), en president Biden ontwikkelt een uitvoerend bevel om bedrijven die hun sectoren domineren, te beteugelen. De Federal Trade Commission (FTC) heeft een antitrustzaak tegen Facebook verloren (FB) in juni, maar de tegenslag heeft velen in het Congres er alleen maar van overtuigd dat strengere wetten nodig zijn.

Een andere beperking is een soort wet van financiële zwaartekracht. Het is niet moeilijk voor te stellen dat een aandeel met een marktkapitalisatie (aandelenkoers maal uitstaande aandelen) van ongeveer $ 100 miljard wordt wat de grote beheerder van beleggingsfondsen Peter Lynch een four-bagger noemde - dat wil zeggen, een verviervoudiging in waarde.

Dat kan gebeuren met Uber (UBER), Vierkant (SQ) of Zoom Videocommunicatie (ZM). Maar Apple (AAPL)? Als een four-bagger zou het een marktkapitalisatie hebben van $ 9 biljoen, ongeveer hetzelfde als de bruto binnenlandse producten van Duitsland en Japan samen. Investeren in gigantische bedrijven kan uw voordeel aanzienlijk beperken.

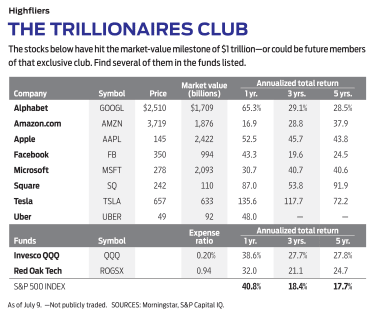

Aan de andere kant, een paar jaar geleden was het hele concept van een voorraad van een biljoen dollar vreemd, zelfs gek. Nu hebben we Amazon.com (AMZN), die slechts een jaar na mijn column in 2017 het hoogtepunt bereikte, en Alphabet (GOOGL), het moederbedrijf van Google, dat in januari 2020 de $ 1 biljoen overschreed. Facebook bereikte de mijlpaal in juni. Hoewel het sindsdien wat is teruggelopen (gebaseerd op gegevens die voor deze kolom zijn berekend op 9 juli), nemen we het voorlopig op in de biljonairsclub. Bovendien zijn er twee aandelen waarvan de marktkapitalisatietwee . heeft overschreden biljoen dollar:Apple en Microsoft (MSFT).

Ik heb nu de clou van deze kolom onthuld in de vetgedrukte namen (zoals gewoonlijk zijn aandelen die ik leuk vind vetgedrukt). Ik verdubbel het en raad ze allemaal aan. Wat betreft de trustbusters:als het ergste gebeurt en Google wordt gedwongen YouTube van de hand te doen, moet Facebook Instagram afstoten of moet Amazon zijn cloudactiviteiten afstoten, nou ja, wat dan? Als aandeelhouder krijgt u ook aandelen in de nieuwe zelfstandige bedrijven.

Het belangrijkste feit over deze miljonairs is dat ze, in tegenstelling tot de hoogvliegers van de late jaren negentig, tonnen geld verdienen. Hun winstmarges zijn spectaculair. Voor elke drie dollar aan inkomsten, bijvoorbeeld, laten Microsoft en Facebook ongeveer een dollar zakken.

De miljonairs zijn zo winstgevend dat ze enorme kapitaalinvesteringen kunnen doen waardoor ze de concurrenten ver voorblijven, of ze nu daadwerkelijk of potentieel zijn. Vorig jaar pompte Amazon $ 40 miljard terug in zijn eigen bedrijf, waardoor het bedrijf verreweg de grootste kapitaalinvesteerder in het Amerikaanse alfabet is en Microsoft op de eerste en tweede plaats staat van Amerikaanse bedrijven wat betreft uitgaven voor onderzoek en ontwikkeling.

Alle vijf biljoenairs hebben uitzonderlijke balansen. Microsoft is een van de slechts twee Amerikaanse bedrijven - de andere is Johnson &Johnson (JNJ) - met een kredietrating van AAA van Standard &Poor's. Dat is hoger dan de Amerikaanse overheid beoordeelt. Alphabet heeft $ 135 miljard aan contanten en effecten en $ 28 miljard aan schulden.

Slechts twee biljoenairs keren dividend uit:Microsoft en Apple, beide componenten van de Dow Jones Industrial Average. Geen van beide levert meer dan 1% op, maar voor de uitbetaling beleg je niet in dit soort aandelen. Ze kunnen veel meer verdienen door hun winst te investeren dan jij. Apple's rendement op gewone aandelen over de afgelopen 12 maanden was 103%.

Laten we een diepere duik nemen in Alphabet. Haar hoofdactiviteit is de verkoop van zeer effectieve, gerichte advertenties. De inkomsten kregen een bescheiden klap vanwege de pandemie van 2020, dus stegen ze dit jaar met 13% - wat voor de meeste bedrijven sensationeel zou zijn. Alphabet herstelt nu slim, met een omzetstijging van 34% in het eerste kwartaal van 2021 in vergelijking met dezelfde periode een jaar geleden. De omzet van Google zal dit jaar gemakkelijk meer dan $ 200 miljard bedragen, vergeleken met $ 38 miljard 10 jaar geleden.

De consensusschatting is dat de winst dit jaar met ongeveer 50% zal stijgen, om vervolgens te stabiliseren op iets dat normaal is geworden voor Alphabet:ongeveer 20% op jaarbasis. Dat betekent bijna $ 100 aan winst per aandeel voor de komende 12 maanden. Met $ 2.510 per aandeel is het aandeel ondergewaardeerd. Waar anders kun je zo'n consistente groei kopen?

Het antwoord is natuurlijk andere triljoen-dollaraandelen. Ze verhogen allemaal hun winst met dubbele cijfers. Voor het komende jaar wordt voorspeld dat Apple $ 5,12 per aandeel zal verdienen, voor een toekomstige koers-winstverhouding van 28. Net als Alphabet en Apple heeft Facebook een K/W in de hoge 20s. Dat is niet veel meer dan het gemiddelde voor de S&P 500 als geheel, momenteel 24. Amazon is de uitbijter, bijna 65, maar dat is aanzienlijk lager dan 186 vier jaar geleden, en Amazon verdient een hoge K/W. Analisten voorzien een jaarlijkse gemiddelde winstgroei van 38% voor de komende vijf jaar.

Amazon profiteerde enorm van de verandering in het winkelgedrag, versterkt door de pandemie. De Amerikaanse e-commerce-omzet van het bedrijf is in 2020 met 44% gestegen en het marktaandeel zal dit jaar naar verwachting iets boven de 40% stijgen; Walmart (WMT) staat op de tweede plaats met 7%.

Zoals ik vier jaar geleden al aangaf, is wat een miljonair als Amazon aantrekkelijk maakt, zijn flexibiliteit. Haar dochteronderneming Web Services, die cloudopslag verkoopt, droeg in 2020 meer bij aan het bedrijfsresultaat dan de detailhandelsverkopen. Daarnaast produceert Amazon films en tv-programma's en neemt digitale reclame een vlucht.

Grootte trekt de aandacht van wetgevers, regelgevers en belangengroepen, maar pogingen om de miljonairs aan banden te leggen zijn tot nu toe niet gelukt.

De recente FTC-zaak tegen Facebook, zei de rechter in de zaak, bood onvoldoende ondersteuning voor claims van monopolie. Het aandeel van Facebook in de digitale advertentiemarkt is immers 25%, vergeleken met 29% voor Google en 10% voor het snelgroeiende Amazon. Een van de beschuldigingen van de FTC was dat Facebook potentiële rivalen opkocht, waaronder WhatsApp en Instagram, en zo de concurrentie uitschakelde. Maar Instagram had in 2012 slechts 30 miljoen gebruikers toen Facebook, toen met ongeveer 1 miljard gebruikers, het bedrijf voor $ 1 miljard overnam. Vandaag heeft Instagram 1,3 miljard gebruikers en Facebook 2,8 miljard. Alle miljardairs doen overnames; sommige werken heel goed.

Zullen andere aandelen zich bij de biljonairsclub aansluiten? Momenteel is er een grote daling van Facebook, met $ 994 miljard, tot het op zes na grootste Amerikaanse bedrijf, Tesla (TSLA), op $ 633 miljard, gevolgd door Berkshire Hathaway en Visa. Ik wed dat Tesla de club in de komende twee of drie jaar zal maken.

Als je de vijf biljoenairs als groep wilt kopen, is Red Oak Technology Select een goede keuze. (ROGSX), een beheerd beleggingsfonds dat slechts 27 aandelen bezit, waarbij de vijf biljoenairs de top vijf van belangen vertegenwoordigen en 33% van de activa vertegenwoordigen. Overweeg voor meer concentratie Invesco QQQ Trust (QQQ), een op de beurs verhandeld fonds dat de Nasdaq 100 nabootst, de grootste aandelen op die beurs. De biljonairs vertegenwoordigen ruwweg 40% van de activa van QQQ - en je krijgt Tesla erbij.

De voordelen van het aanhouden van aandelen

De 22 beste aandelen om te kopen voor 2022

The Dogs of the Dow 2019:10 dividendaandelen om in de gaten te houden

7 goedkope aandelen om te kopen op de dip

De 5 best beoordeelde Dow Jones-aandelen

De 10 goedkoopste Warren Buffett-aandelen

De 9 best renderende Warren Buffett dividendaandelen