Gedurende mijn carrière heb ik vaak geconstateerd dat financiële rapportage en managementprestatiestatistieken scheef liggen in de richting van de winst- en verliesrekening met minder focus op de balans en het kasstroomoverzicht. In dit artikel deel ik mijn mening over:

Door hun begrip van de balans kunnen CFO's en financiële teams enorme waarde toevoegen aan een bedrijf door een beter inzicht in het kasstroomoverzicht te geven en ervoor te zorgen dat de juiste kasgegevens aanwezig zijn.

Cashflow is misschien wel de meest cruciale financiële maatstaf waarop een bedrijf zich moet concentreren, en een positieve cashflow is van cruciaal belang voor de groei en het behoud van een bedrijf.

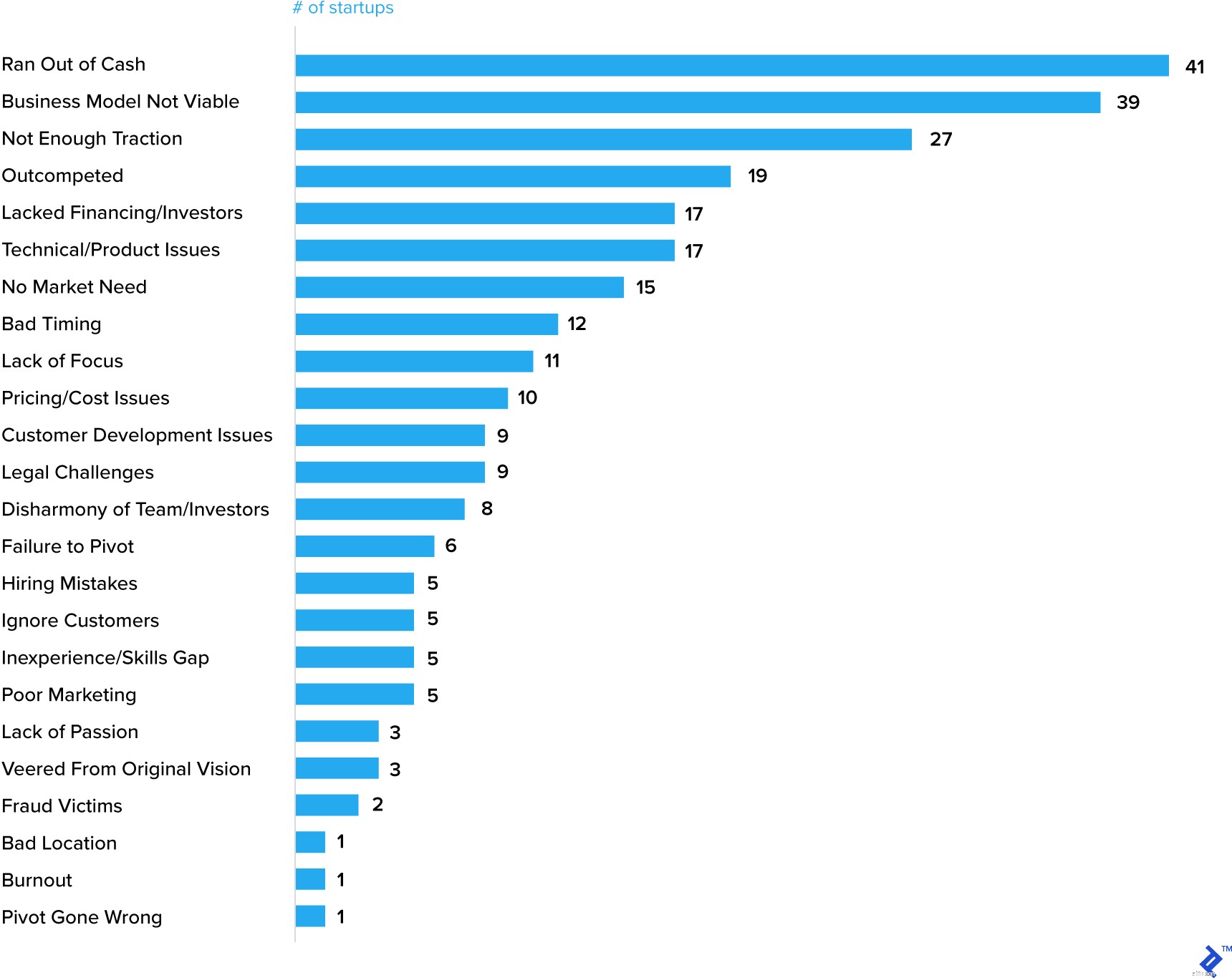

Contant geld (of het gebrek daaraan) wordt inderdaad vaak genoemd als een van de belangrijkste redenen waarom startups mislukken.

Top 20 redenen waarom startups mislukken

Natuurlijk is het opraken van geld vaak het symptoom van een ander probleem, maar het versterkt wel het idee dat een cruciaal onderdeel van het bedrijfsplan een kasprognose moet zijn.

Ook gevestigde bedrijven raken de weg kwijt als het gaat om het beheren van contant geld. Zelfs General Electric (GE) heeft de laatste tijd veel problemen gehad, waaronder contant geld.

Wat zijn de stappen die moeten worden genomen nadat het belang van cashmanagement in een bedrijf is vastgesteld? Op basis van mijn ervaring met het werken in veel verschillende industrieën, van consumentenproducten met een korte cyclus tot energie- en mijnbouwsectoren met een langere cyclus, zijn hier mijn voorgestelde acties die relevant moeten zijn voor elk bedrijf - groot of klein, jong of volwassen.

Zorg ervoor dat uw bedrijf contant geld analyseert en een prognose maakt op wekelijkse of maandelijkse basis ("Waarom elk bedrijf wekelijkse cashflowprognoses zou moeten maken"). Zoals ik aan het begin van het artikel heb benadrukt, kunnen cashrapportage en -prognoses in detail variëren, maar het is absoluut noodzakelijk om de verschillen tussen het winstcijfer van een bedrijf en de cashflow te begrijpen. Er zijn goede redenen waarom winst groter kan zijn dan contanten - een jong, groeiend bedrijf zal contant geld verbruiken en zelfs een meer gevestigd bedrijf heeft kapitaalinvesteringen nodig gedurende de conjunctuurcyclus - maar na verloop van tijd zou winst gelijk moeten zijn aan contanten. Als dit niet het geval is, stelt het de cashmanagementtechnieken van het bedrijf in twijfel, of erger nog, wijst mogelijk op overdreven agressieve boekhoudtechnieken. Een goed begrip van het kasstroomoverzicht van het bedrijf moet het mogelijk maken om de grondoorzaken te analyseren en acties te ondernemen.

Ik zal de belangrijkste strategische overwegingen hieronder schetsen:

Vervolgens bespreek ik enkele van de meer bruikbare tools en statistieken voor cashmanagement die nodig zijn voor succesvol cashmanagement.

Naarmate bedrijven groeien, hebben ze doorgaans meer werkkapitaal nodig om de bedrijfsvoering te ondersteunen.

Ik zal enkele belangrijke werkkapitaalstatistieken delen die ik tijdens mijn carrière erg nuttig heb gevonden en die een aantal vroege waarschuwingssignalen kunnen geven dat er mogelijk geldproblemen in het verschiet liggen.

Voorraadomwentelingen meet hoe vaak een bedrijf gedurende een bepaalde periode voorraad heeft verkocht en vervangen.

= Previous 12 months' sales / Average inventory (gemeten aan de hand van het gemiddelde van de laatste 12 maanden of de laatste 5 kwartaalpunten).

Het is essentieel om naar de trend van deze statistiek over een bepaalde tijd te kijken. Een verslechterend getal (dat is een beurtengetal dat afneemt) kan duiden op een verzwakking van de verkoop of een slechte vraagprognose. Er kan ook een volkomen redelijke verklaring zijn:

Een essentieel onderdeel van het voorraadbeheer is het opstellen van nauwkeurige verkoopprognoses die worden ingevoerd in de productie- en supply chain-teams voor productieplanning en materiaalsourcing.

Nauwkeurigheid vraagprognose meet de variatie in de reële vraag versus de voorspelde vraag uitgedrukt als een percentage. Het is duidelijk een uitdaging om de vraag van klanten 100% correct te voorspellen, maar aandacht voor deze statistiek helpt wel om de productie van overtollige voorraad te beheersen (of het risico op tekortkomingen in de klantenservice te minimaliseren). Als de nauwkeurigheid van de vraagprognose niet wordt aangepakt, leidt dit mogelijk tot traag bewegende en verouderde voorraden die uiteindelijk tot afschrijvingen leiden.

Het vinden van een balans tussen het aanhouden van voldoende voorraad om uitzonderlijke serviceniveaus te behouden en tegelijkertijd het risico van overtollige voorraadopbouw te vermijden, is een uitdaging voor zelfs de meest succesvolle bedrijven. Een recent voorbeeld is een probleem waarmee Micron Technologies (MU) wordt geconfronteerd, dat voor het grootste deel van zijn inkomsten afhankelijk is van DRAM- en NAND-verkopen. Terwijl cloudklanten een overvloed aan voorraad doorwerkten in het licht van prijsstijgingen, hield Micron aanzienlijk meer voorraad aan en verwachtte een noodzakelijke correctie over een paar kwartalen.

Op dezelfde manier onderging Nike in 2016 een mismatch van voorraad en vraag, en merkte tijdens zijn telefonische vergadering op:"Naarmate we het volgende kwartaal ingaan, verwachten we duidelijk een overtollige voorraad via onze fabriekswinkels en ook via geselecteerde waardekanalen van derden .” Dit leidde uiteindelijk tot een aanzienlijke verslechtering van de brutomarges.

Debiteurendagen uitstaande verkoop (DSO) is een maatstaf voor het aantal dagen dat een bedrijf nodig heeft om de betaling te innen nadat een verkoop is gedaan.

= Accounts receivables balance / Previous 12 months' sales * 365

Net als bij voorraadwisselingen is het belangrijk om deze statistiek in de loop van de tijd te bekijken. Een verslechterend getal (dat is een DSO-nummer dat toeneemt) betekent dat het bedrijf er langer over doet om de verkoop in contanten om te zetten, wat verschillende redenen kan hebben - de meest voorkomende is dat klanten er langer over doen om hun facturen te betalen. Een hoge DSO kan wijzen op een cashflowprobleem vanwege de lange tijd tussen de verkoop van een product en het moment waarop het bedrijf het geld daadwerkelijk ontvangt. Enkele veelvoorkomende redenen voor een groeiende DSO zijn:

In de laatste twee voorbeelden hierboven is de toename van DSO's aantoonbaar het resultaat van een bewuste beslissing van het bedrijf (om de kredietvoorwaarden aan klanten te verhogen en om naar een nieuwe markt met hogere kredietvoorwaarden te groeien). Het tweede voorbeeld kan worden toegeschreven aan het gedrag van klanten en daarom wordt vaak een extra debiteurenstatistiek als aanvulling op de DSO gemeten.

Te late (of achterstallige) vorderingen , uitgedrukt als een percentage.

= Value of receivables outstanding that are past their due date / Total receivables

Elke achterstallige vordering verdient aandacht, maar nogmaals, het identificeren of er zich een trend ontwikkelt, is van vitaal belang. Een toenemend bedrag aan achterstallige schulden kan enerzijds eenvoudigweg wijzen op een gebrek aan focus in het bedrijf, maar kan anderzijds wijzen op een klant in financiële problemen of een hele markt die een kredietcrisis begint te ervaren.

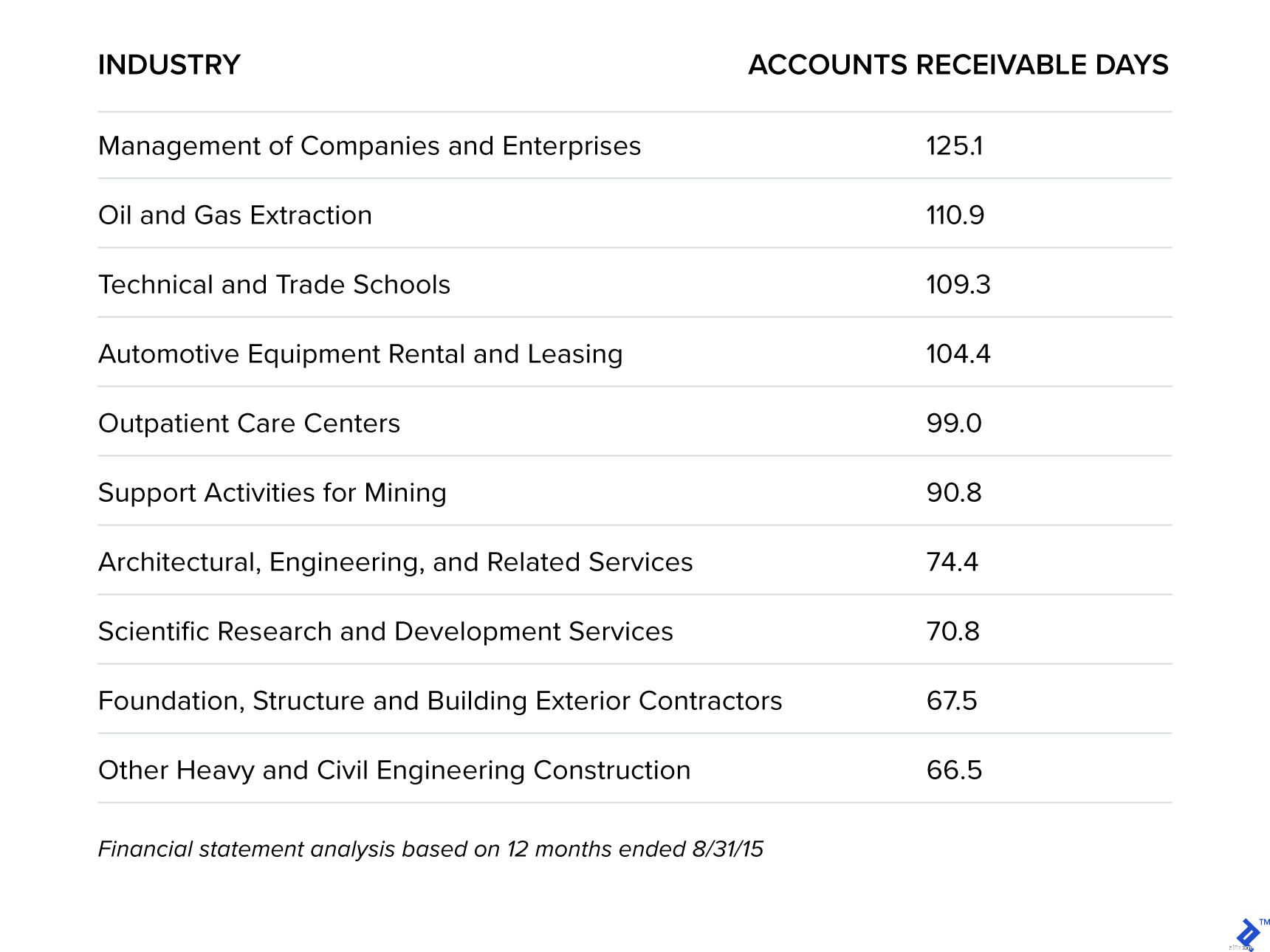

In een interessant onderzoek analyseerde Sageworks de industrieën die het langst wachten op uitbetaling in de VS.

Industrieën die het langst wachten om betaald te worden

Dit klopt zeker met mijn ervaring. De bedrijven met een langere cyclus waarin ik heb gewerkt, zoals olie en gas in GE en Orica Mining Services, hadden meestal hogere achterstallige vorderingen. Voor zowel olie en gas als mijnbouw is dit te wijten aan (1) hoge klantenconcentratie, (2) hoge facturen, die vaak verband houden met de levering van grote machines of producten, en (3) geschillen die grote gevolgen hebben DSO's, aangezien de vorderingen minder gedetailleerd zijn. Deze statistieken versterken echter wel het belang van een proactieve benadering en open communicatielijnen met de klant.

Bedrijven willen oppassen voor het verlengen van te royale betalingsvoorwaarden voor klanten, omdat "uiteindelijk de extra financieringskosten die leveranciers maken omdat ze niet snel worden betaald, terugvloeien in hogere prijzen voor consumenten [klanten]", aldus V.G. Narayanan, hoofd van de Accounting Practice Unit aan de Harvard Business School.

Het grootste deel van de analyse van de financiële prestaties van een bedrijf is gericht op de winst- en verliesrekening - omzetgroei, brutomarges, operationele marges, EBITDA, EPS - maar het is belangrijk om twee veelgebruikte slogans niet te vergeten:"cash is king" en "omzet is ijdelheid , winst is gezond verstand, contant geld is realiteit.”

Succesvolle strategieën voor cashmanagement zullen helpen bij het verschaffen van fondsen voor investeringen in groei, het afbetalen van schulden en het teruggeven van geld aan eigenaren en aandeelhouders, en moeten daarom prioriteit krijgen en begrepen worden door alle onderdelen van een bedrijf, niet alleen de financiële functie.

Verzekering voor eigenaren van kleine bedrijven:een eenvoudige gids voor 2021

Een eenvoudige gids voor boekhouding voor elk bedrijf

Houdt uw cashflow uw bedrijf ervan om succes te financieren?

Een overlevingsgids voor Covid-19 voor kleine online bedrijven

Uitgelijnd voor succes:een gids voor waar investeerders naar zoeken in een startup

Aanpassen voor succes - Een gids voor verandermanagement

4 tips voor zakelijk succes van ondernemer Elon Musk