U weet dat het runnen van een bedrijf betekent dat u al uw inkomende en uitgaande geld moet volgen. Dus je schrijft het allemaal op en volgt elke cent en transactie. Maar hoe analyseer je al die informatie? Het antwoord:boekhoudkundige rapporten. Laten we eens kijken naar de zeven boekhoudrapporten die u moet kennen bij het runnen van een bedrijf.

Heeft u al uw financiële gegevens verzameld en klaar voor gebruik? Mooi zo. Dat is de basis van elk boekhoudrapport dat u maakt.

Uw boekhoudrapporten zijn financiële overzichten die u gebruikt om weloverwogen zakelijke beslissingen te nemen. Rapporten kunnen financiële informatie bevatten, zoals inkomsten, uitgaven en kosten van verkochte goederen. En ze geven u belangrijke informatie over de gezondheid van uw boeken en bedrijf.

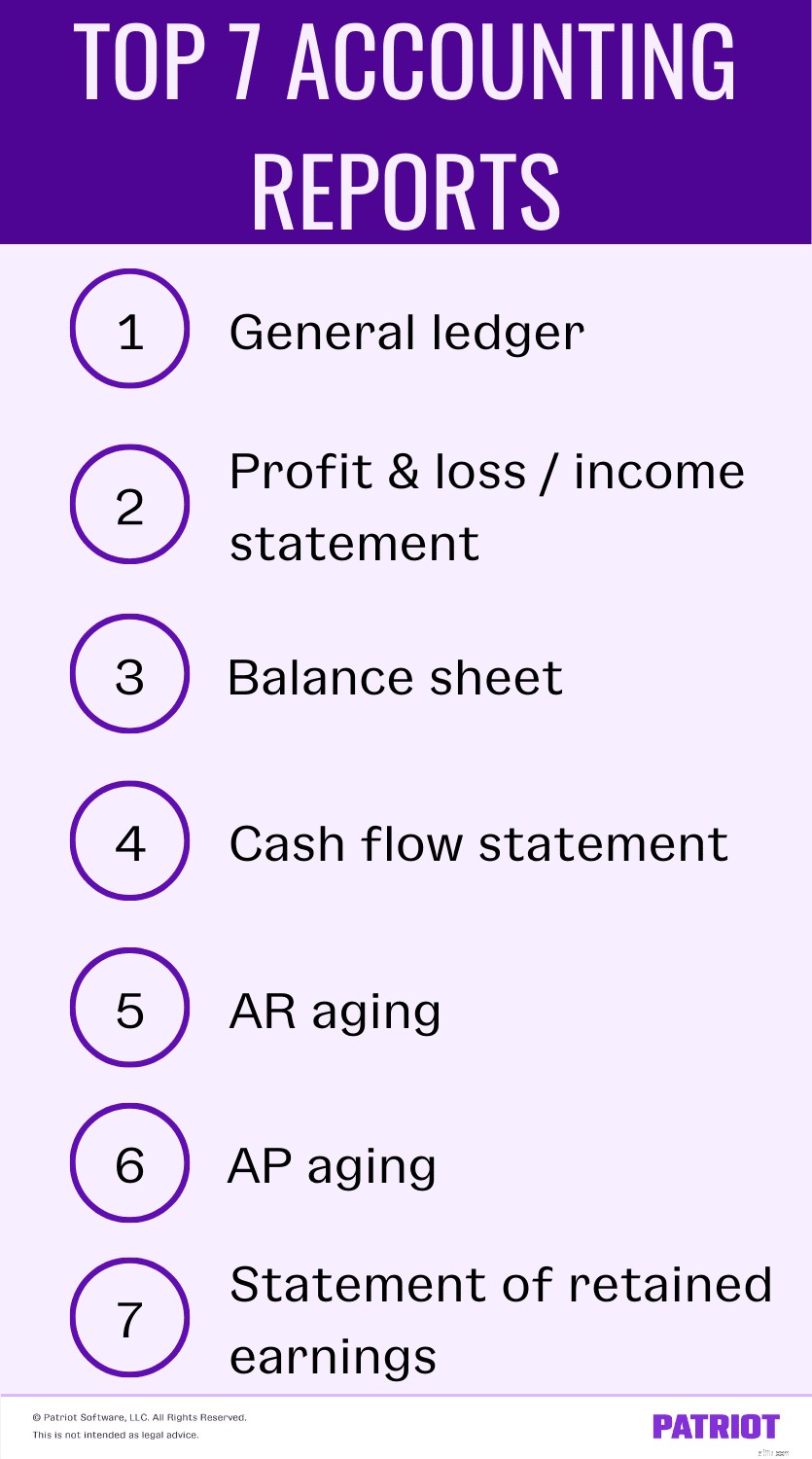

Dus, welke rapporten moet u op uw radar houden? Bekijk zeven boekhoudrapporten die u als uw broekzak moet kennen.

Het grootboek is de basis van uw boeken die alle transacties sorteert en samenvat. Gebruik in het grootboek af- en bijschrijvingen om een saldo tussen uw rekeningen weer te geven. Onevenwichtige bij- en afschrijvingen hebben invloed op de financiële overzichten en geven onnauwkeurige boekhoudrapporten.

Het grootboek bestaat uit elke rekening die u nodig heeft in uw boeken. De meest voorkomende accounts zijn:

Uw grootboek bevat ook eventuele subrekeningen die u heeft, zoals debiteuren, crediteuren, productverkopen, huur- of hypotheekbetalingen, enz.

Gebruik uw grootboekrapport als basis voor uw boekhoudkundige rapporten en financiële overzichten. Het grootboek kan u ook helpen:

De winst- en verliesrekening (P&L), ook wel de winst-en-verliesrekening genoemd, toont alle opbrengsten en kosten voor een periode. Een resultatenrekening is een van de drie belangrijkste soorten financiële overzichten.

Waarom is een overzicht van inkomsten en uitgaven zo belangrijk? Welnu, de resultatenrekening trekt uw uitgaven af van uw inkomsten om u te laten weten of u winst of verlies heeft.

De winst- en verliesrekening is een van de meest voorkomende boekhoudkundige rapporten in uw arsenaal. En het kan veel verschillende stukken bevatten. De belangrijkste onderdelen van een winst-en-verliesrekening zijn:

Uw inkomensverklaringen helpen u snel probleemgebieden te identificeren, zodat u eventuele problemen kunt oplossen voordat ze sneeuwballen. U kunt uw winst- en verliesrekening ook gebruiken om:

De balans is nog een van de drie belangrijkste financiële overzichten. Maar het is heel anders dan een resultatenrekening. Terwijl uw resultatenrekening aangeeft hoeveel u uitgeeft of verdient, laat de balans u en andere partijen (bijvoorbeeld geldschieters) de stabiliteit van uw financiën bepalen.

Uw boekhoudkundige balans heeft drie hoofdcomponenten:

Activa zijn waardevolle voorwerpen die u bezit en die u in geld kunt omzetten (bijv. bedrijfswagens).

Verplichtingen zijn wat u verschuldigd bent aan anderen, zoals bedrijven, de overheid, andere mensen of organisaties. Zo zijn onbetaalde facturen een verplichting.

Aandelen is uw waarde van eigendom in het bedrijf. Bereken uw eigen vermogen door uw totale passiva af te trekken van uw totale activa.

De balans geeft een compleet beeld van het financiële welzijn van uw bedrijf op een bepaald moment aan de hand van activa, passiva en eigen vermogen. Op een balans moeten uw totale verplichtingen en eigen vermogen gelijk zijn aan uw vermogen. Als uw balans niet in evenwicht is, heeft u mogelijk een boekhoudkundige fout gemaakt.

De balans kan u ook laten zien:

Externe partijen kunnen ook om uw balans vragen om te bepalen of ze met u willen samenwerken. Kredietverstrekkers kunnen om uw balans vragen wanneer u een zakelijke lening aanvraagt. Beleggers hebben financiële gegevens nodig om te bepalen of uw bedrijf een goede reputatie heeft. En potentiële leveranciers kunnen om uw balans vragen om te bepalen of uw bedrijf stabiel genoeg is om goederen aan te leveren.

U kunt balansen uit verschillende perioden gebruiken om een vergelijkende balans te maken. De vergelijkende balans vergelijkt uw financiële positie over verschillende perioden om veranderingen of trends vast te stellen.

U kunt uw balans ook opsplitsen in een geclassificeerde balans. Met een gerubriceerde balans ziet u elke afzonderlijke subcategorie onder de rekeningen in de balans. En de subcategorieën kunnen u laten zien of u te veel of te weinig uitgeeft.

Het kasstroomoverzicht, of kasstroomoverzicht, is het derde belangrijkste financiële overzicht. Het overzicht toont de hoeveelheid contant geld die uw bedrijf binnenkomt of verlaat gedurende een bepaalde periode.

Een kasstroomoverzicht kan twee dingen laten zien:

Hoewel het kasstroomoverzicht de instroom en uitstroom van contanten naar uw bedrijf weergeeft, geeft het geen volledig en nauwkeurig beeld van de winstgevendheid. Waarom? Omdat u geen krediet opneemt in het kasstroomoverzicht.

U kunt bijvoorbeeld laten zien dat u meer contant geld heeft binnengebracht dan u hebt uitgegeven (positieve cashflow), maar dat u facturen hebt die in totaal meer bedragen dan het contante geld dat u in kas heeft (negatieve cashflow). Of misschien heeft u een negatieve cashflow omdat klanten onbetaalde facturen hebben. Als u uw kasstroomoverzicht maakt voordat u geld van klanten ontvangt of leveranciers betaalt, is uw rapport mogelijk niet helemaal nauwkeurig.

Een kasstroomoverzicht bestaat doorgaans uit drie delen:

Gebruik het kasstroomoverzicht om te bepalen of uw inkomsten en uitgaven synchroon lopen. Een negatieve cashflow geeft aan dat u wellicht de omzet moet verhogen of de kosten moet verlagen. Een positieve cashflow geeft aan dat uw bedrijf meer binnenbrengt dan u uitgeeft.

Beleggers kunnen om uw kasstroomoverzicht vragen om te bepalen of investeren in uw bedrijf het risico waard is. Als u genoeg geld verdient om de kosten te betalen, loopt u mogelijk een goed risico. Verkopers kunnen ook vragen om het rapport in te zien om er zeker van te zijn dat u het geld heeft om voor goederen of diensten te betalen.

Als u de boekhoudmethode op transactiebasis gebruikt, gebruikt u een ouderdomsrapportage debiteuren (AR). Het AR-verouderingsrapport toont al het geld dat aan uw bedrijf verschuldigd is. Gebruik het rapport om alle kredietlijnen die u aan uw klanten verstrekt bij te houden en te beheren.

Het debiteurenrapport geeft aan hoeveel geld klanten aan uw bedrijf verschuldigd zijn. Verstuurt u facturen naar klanten na het leveren van een goed of dienst? Leg dan het geld dat u aan uw bedrijf verschuldigd bent vast in uw AR. Alle vorderingen op het verouderingsrapport vertegenwoordigen openstaande facturen.

Over het algemeen is het rapport opgedeeld in een paar intervallen:

Het AR-verouderingsrapport bevat ook de volgende categorieën:

Waarom is het verouderingsrapport van debiteuren zo belangrijk? Het rapport laat zien hoeveel geld uw klanten u verschuldigd zijn en hoe lang het een openstaand saldo is. Als u deze informatie kent, kunt u op de hoogte blijven van incasso's, de cashflow voorspellen en oninbare vorderingen inschatten. En u kunt zien welke klanten u geld schuldig zijn, zodat u betalingsherinneringen kunt sturen en contact kunt opnemen met te late betalers.

De keerzijde van de debiteurenveroudering is het verouderingsrapport van de crediteuren (AP). In plaats van het geld dat uw klanten aan u verschuldigd zijn te tonen, geeft het verouderingsrapport van AP aan hoeveel uw bedrijf aan anderen verschuldigd is. Gebruik, net als bij de debiteurenveroudering, het ouderdomsrapport van de crediteuren alleen als u een boekhouding op transactiebasis gebruikt.

Uw AP-verouderingsrapport toont facturen die u moet betalen. Leg facturen alleen vast in uw crediteurenrapport wanneer een leverancier u krediet verleent. Doe niet betalingen invoeren die u onmiddellijk aan een leverancier betaalt.

U koopt bijvoorbeeld benodigdheden van een leverancier op krediet. U stemt ermee in vier weken vanaf de leveringsdatum $ 500 te betalen en de leverancier stuurt u een factuur. Noteer de factuurgegevens in uw boeken zodra u de factuur ontvangt.

Net als een AR-verouderingsrapport, kunt u het AP-verouderingsrapport opdelen in intervallen:

Uw AP-verouderingsrapport bevat:

U kunt de informatie in uw AP-verouderingsrapport gebruiken om:

Het overzicht van ingehouden winsten vermeldt de ingehouden winsten van uw bedrijf aan het einde van een rapportageperiode. Dus, wat zijn ingehouden winsten? Ingehouden winsten zijn bedrijfswinsten die u kunt gebruiken voor investeringen of het betalen van verplichtingen. Het overzicht van ingehouden winsten is ook algemeen bekend als het overzicht van het eigen vermogen, het eigen vermogen of het overzicht van het eigen vermogen.

Er zijn drie gegevens die u moet weten voor het overzicht van ingehouden winsten:

Gebruik de volgende formule om uw inkomstenoverzicht te berekenen en in te stellen:

Ingehouden winst =begin ingehouden winst + netto-inkomen – betaalde dividenden

Gebruik uw balans of het vorige overzicht van ingehouden winsten om uw eerste ingehouden inkomsten voor de periode te vinden. Verzamel uw netto-inkomensinformatie uit uw resultatenrekening. Gebruik uw resultatenrekening of uw grootboek om de betaalde dividenden te bepalen.

U kunt uw overzicht van ingehouden winsten gebruiken om uw ingehouden winsten bij te houden en externe financiering te zoeken. Maak elke boekhoudperiode een overzicht van de ingehouden winsten om te bepalen of uw bedrijf de ingehouden winst tussen perioden heeft verhoogd of verlaagd.

Positieve ingehouden winsten laten zien dat u over het geld beschikt om in uw bedrijf te investeren (bijvoorbeeld door nieuwe apparatuur aan te schaffen) of om schulden af te betalen. Negatieve ingehouden winsten laten een tekort zien.

Neemt uw boekhoudkundige rapportage te veel tijd in beslag? Patriot's boekhoudsoftware maakt het gemakkelijk om uw informatie in te voeren, rapporten uit te voeren en weer aan uw dag te beginnen. Als je spreadsheets en archiefkasten doorzoekt, dan is onze online boekhoudsoftware iets voor jou. Probeer het 30 dagen gratis!

15 Bitcoin ETF's en cryptovalutafondsen die u moet kennen

Schuldmythen ontkracht:wat elke eigenaar van een klein bedrijf zou moeten weten

Toekomstige boekhouding — wat u moet weten over blockchain

Huwelijk en investeringen:wat u moet weten

Moet u creditcards gebruiken om uw bedrijf te financieren?

Hoeveel moet boekhouding een klein bedrijf kosten?

Overweegt u een uitgestelde betaling? Dit is wat u moet weten