Je hebt tijdens je loontrekkende carrière hard gewerkt om een nestje te verzamelen waar je trots op bent. Je hebt gespaard, geïnvesteerd en gepland, en nu is het tijd om na te denken over de volgende stap:je spaargeld opnemen. Als je bijna met pensioen gaat - en zelfs als je nog een decennium of twee te gaan hebt - zorg er dan voor dat je jezelf helemaal klaarmaakt voor financieel welzijn gedurende je hele schemering.

Hier zijn drie manieren om het meeste uit uw pensioensparen te halen.

Uit een recent onderzoek van het Transamerica Center for Retirement Studies bleek dat Amerikanen geboren tussen 1946 en 1964 - bekend als babyboomers -zijn op weg naar hun pensioen en hebben nog steeds een aanzienlijk bedrag aan schulden. Uit het onderzoek bleek dat 75% van de babyboomers een of andere vorm van schulden heeft, waaronder creditcards, hypotheken en autoleningen. 1

Schulden bij pensionering zullen u aan betalingen boeien, wat uw budget na pensionering kan vernietigen. Als u bijna met pensioen gaat, snijd dan nu uw schuld af met gazelle-intensiteit. Dat klopt:autoleningen, consumentenschulden en zelfs uw hypotheek moeten weg.

Begin met het opsommen van al uw schulden van klein naar groot om te bepalen hoeveel u verschuldigd bent. Bereken vervolgens hoe lang het duurt om de schuld af te betalen en hoeveel jaar u van plan bent te blijven werken. Als je al je schulden kwijt kunt voordat je met pensioen gaat, prima! Ga aan de slag en los de schuld op!

Als u echter denkt dat er geen manier is om de schuld op te ruimen voordat u met pensioen gaat, moet u wellicht enkele drastische veranderingen doorvoeren.

Overweeg eerst om nog een paar jaar te werken, zodat u schuldenvrij met pensioen kunt gaan. Dat kan een zware opgave zijn als het pensioen voor de deur staat, maar met pensioen gaan zonder de financiële en mentale last van schulden zal de moeite meer dan waard zijn.

Een andere optie om te overwegen:verklein uw huis. Hoewel uw huis uw grootste bezit is, kan het uw grootste wegversperring zijn om schuldenvrij te worden voordat u met pensioen gaat. De gemiddelde babyboomer heeft zelfs meer dan $ 178.000 aan hypotheekschuld. 2

Houd er rekening mee dat het verkopen van uw huis om schulden af te betalen niet voor iedereen de juiste oplossing is. Als je van je huis houdt en het bijna aflost, of als je hypotheek een klein percentage is van je salaris na pensionering, houd dan zeker het huis! Maar als je veel schulden hebt en een grote hypotheek, inkrimping om schuldenvrij te worden voordat u met pensioen gaat, zou de moeite waard kunnen zijn.

Nog een wijs woord:verzilver nooit uw 401 (k) of andere investeringen om schulden af te betalen. U krijgt te maken met belastingen en boetes, in sommige gevallen 40% van uw spaargeld. 3 In deze fase van het spel van pensioensparen moet u uw geld houden en het niet weggeven aan belastingen en boetes.

Volgens een recent onderzoek ziet 45% van de werknemers een gefaseerde overgang naar pensionering voor zich. 4 Ze zijn van plan de markt geleidelijk te verlaten door opzettelijk hun werkuren te verminderen om meer vrije tijd te genieten. Slechts 21% van de werknemers verwacht onmiddellijk te stoppen met werken als ze met pensioen gaan. 5

Met pensioen gaan is een geweldige manier om inkomsten te genereren en potentiële spaartekorten te overbruggen. Hier zijn een paar tips om met pensioen te gaan:

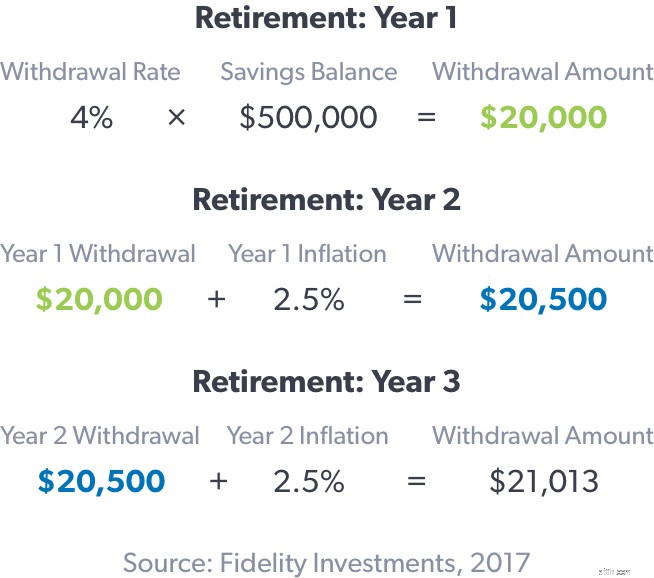

Als u een forfaitair bedrag opneemt, blijf dan voorzichtig met uw opnames. Als je $ 500.000 hebt gespaard voor je pensioen en je $ 60.000 per jaar opneemt, heb je genoeg geld om meer dan 11 jaar mee te gaan. Als u echter $ 48.000 per jaar opneemt, heeft u genoeg geld om meer dan 18 jaar mee te gaan.

Houd er rekening mee dat elke situatie anders is. Elke investering heeft zijn eigen unieke fiscale implicaties en opnamekosten, dus zorg ervoor dat u contact opneemt met uw adviseur om te begrijpen wat er nodig is wanneer u uw geld opneemt. Kortom:maak met de hulp van uw adviseur een plan dat ervoor zorgt dat u voldoende spaargeld hebt voor een comfortabel pensioen.

Het is belangrijk om een goed begrip te hebben van hoeveel u heeft gespaard voor uw pensioen en hoeveel u nodig heeft voor de toekomst. Uit het Transamerica-onderzoek bleek dat slechts 1 op de 4 werknemers een geschreven financiële strategie voor hun pensioen heeft, terwijl bijna de helft (44%) gissen hoeveel geld ze nodig hebben met hun pensioen. 8

Neem contact op met een financieel adviseur, als je er nog geen hebt, om het bedrag dat je hebt gespaard voor je pensioen te vergelijken met het bedrag dat je nodig hebt om je gouden jaren door te komen. Een beleggingsprofessional zal u helpen een duidelijk beeld te krijgen van wat u nu moet doen om die cijfers op één lijn te krijgen tegen de tijd dat u met pensioen gaat.

Als u over een paar jaar met pensioen gaat, kunt u uw maandelijkse socialezekerheidsuitkeringen schatten. Anders, als u tientallen jaren verwijderd bent van uw pensioen, moet u sparen en investeren alsof er in de toekomst geen sociale zekerheid zal bestaan. Als het bestaat, behandel het dan als een bonus.

Houd er rekening mee dat de gemiddelde maandelijkse uitkering van de sociale zekerheid voor gepensioneerde werknemers in de huidige vorm $ 1.543 is. 9 Dat betekent dat als uw jaarinkomen vóór pensionering $ 55.000 is, de sociale zekerheid op dit moment slechts ongeveer $ 18.500 zal vervangen. U heeft nog eens $ 36.500 per jaar nodig om uw prepensioneringsinkomen te behouden. Idealiter zou dat gat worden gedekt door uw pensioensparen.

Een eenvoudige berekening laat zien dat $ 36.500 vermenigvuldigd met 20 jaar pensioen op $ 730.000 komt - het bedrag dat u aan spaargeld nodig hebt om de kloof tussen socialezekerheidsuitkeringen en uw inkomen vóór pensionering te overbruggen.

Realistisch gezien zullen gepensioneerden hoogstwaarschijnlijk 70% of meer van hun jaarinkomen vóór pensionering nodig hebben om hun levensstijl tijdens hun gouden jaren te behouden. Houd er rekening mee dat er veel complexe financiële variabelen zijn, zoals marktvolatiliteit, inflatie en aanpassingen aan de kosten van levensonderhoud die van invloed zijn op uw algehele persoonlijke pensioenspaarrekening.

Daarom is het belangrijk om met uw financieel professional te praten. Ze zullen u door die variabelen leiden en helpen bij het maken van een aangepast plan voor uw pensioen.

Als u uw geld jarenlang hebt gespaard ter voorbereiding op uw pensioen en niet zeker weet hoe of wanneer u uw beleggingen moet gaan gebruiken, kan een professional u door het proces begeleiden. De juiste adviseur zal u in staat stellen de beste beslissingen voor uw toekomst te nemen en u aan het stuur te houden.

Als je hulp nodig hebt bij het vinden van een financieel adviseur, zoek dan een SmartVestor Pro bij jou in de buurt. SmartVestor Pro's zijn gekwalificeerde beleggingsprofessionals die u kunnen helpen met uw pensioenbehoeften.