Een universiteitsspaarrekening is een geweldig cadeau om aan uw kinderen of kleinkinderen te geven. Het kan hen helpen om schuldenvrij af te studeren van de universiteit, wat hen een stevige basis geeft om hun leven op te bouwen! Dus of Junior nu 8 weken of 8 jaar oud is, open er zo snel mogelijk een en begin geld opzij te zetten. De vraag is, waar moet je dat geld inzetten?

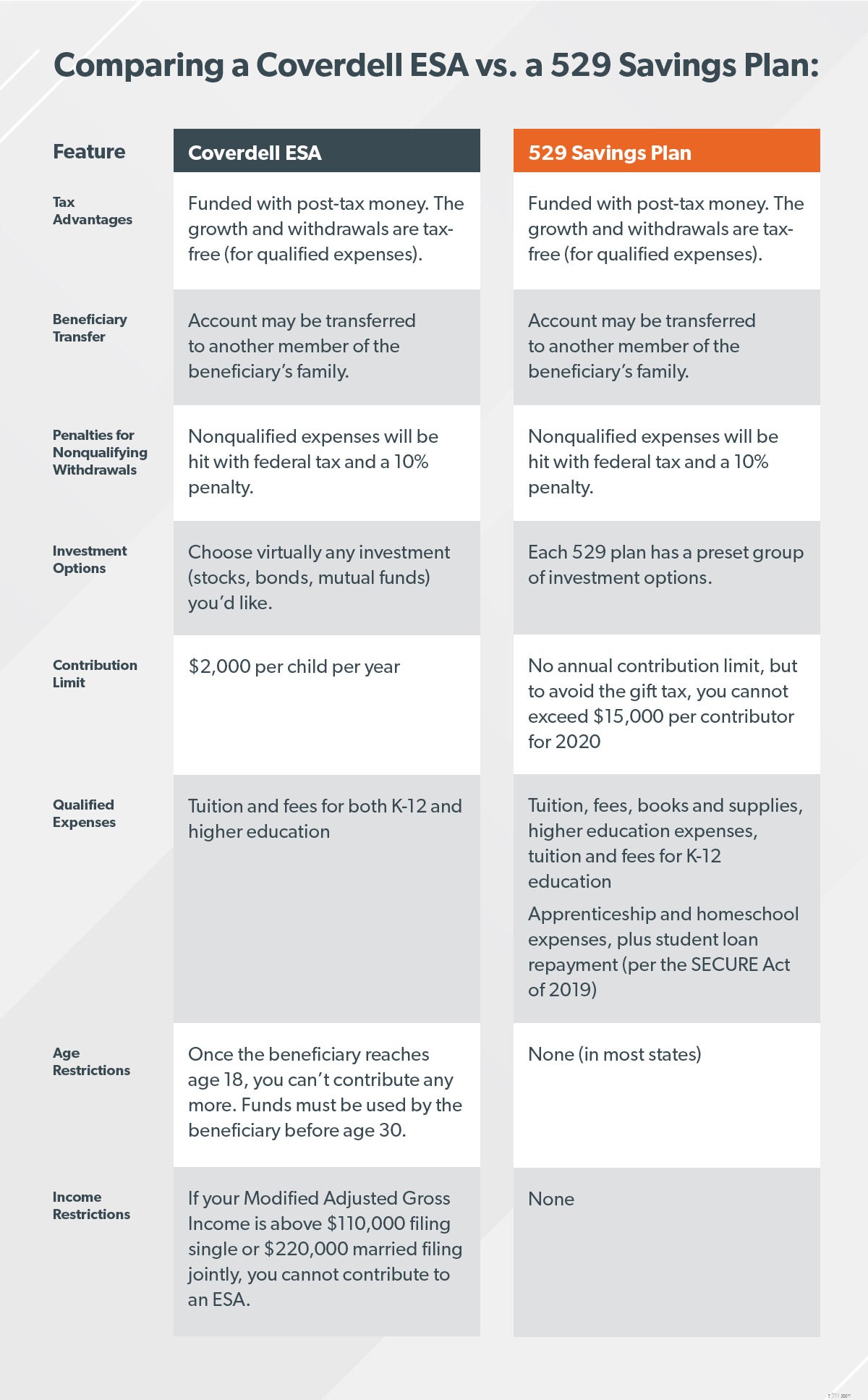

De accountopties variëren afhankelijk van uw inkomen en de behoeften van uw gezin, maar in dit artikel vergelijken we de kenmerken van de twee meest voorkomende:de Education Savings Account (ESA) en een 529-abonnement.

Maar laten we er eerst voor zorgen dat u de kenmerken van elk abonnement begrijpt!

Een 529-plan (slim genoemd naar het gedeelte van de IRS-code) is een door de staat gerunde fiscaal voordelige rekening waarmee u geld opzij kunt zetten voor educatieve uitgaven. U kunt een 529-abonnement voor uw kind of kleinkind openen en hen de begunstigde noemen, wat betekent dat zij het geld kunnen gebruiken om onder andere hun studie te betalen. Een 529-abonnement is niet alleen een saaie financiële rekening - het is een kans om uw stamboom te veranderen, mensen!

Er zijn twee basistypen van 529 plannen:spaarplannen en prepaid plannen.

Een prepaid-abonnement vergrendelt het huidige collegegeldtarief wanneer uw kind of kleinkind wordt geboren, zodat ze de enorme prijsstijging als gevolg van inflatie kunnen vermijden tegen de tijd dat ze over 18 jaar naar de universiteit gaan.

Met het 529-spaarplan kunt u een vooraf bepaalde beleggingsportefeuille kiezen die u kunt gebruiken om geld te laten groeien voor de toekomstige educatieve uitgaven van uw kind. U kunt het geld opnieuw toewijzen binnen de door u gekozen portefeuille, maar slechts twee keer per jaar.

We gaan ons in dit artikel concentreren op het spaarplan, omdat je op de lange termijn een beter rendement krijgt door je geld te investeren in plaats van een collegegeld vast te leggen met het prepaid-abonnement. Bovendien zal de staat bij de meeste vooruitbetaalde collegegeldplannen alleen de hoofdsom terugbetalen (geen rente die je hebt verdiend) als je kind besluit niet naar de universiteit te gaan. En u kunt het geld niet overmaken naar een broer of zus van de begunstigde.

Oké, laten we ingaan op de details van het 529-plan.

Natuurlijk houdt Uncle Sam van kleine lettertjes, dus doe je huiswerk voordat je een abonnement kiest!

Hier is een leuk weetje voor jou:je hoeft je . niet te gebruiken het 529-plan van de staat. U kunt rondkijken en zien of 529's uit andere staten betere investeringsopties en lagere kosten hebben! Ons beste winkeladvies is om samen te werken met een investeringsprofessional die deze plannen als geen ander kent!

Een Coverdell ESA (genoemd naar de man in het Congres die ervoor aandrong) is een trust- of bewaarrekening waarmee u uw geld kunt sparen en laten groeien voor educatieve doeleinden. Het lijkt erg op een 529-abonnement, maar met meer beperkingen en twee grote verschillen.

Ten eerste is de bijdragelimiet voor een ESA slechts $ 2.000 per kind per jaar, wat vrijwel geen limiet is voor 529 planbijdragen. En ten tweede kun je met een ESA bijna elke . kiezen soort belegging - aandelen, obligaties en beleggingsfondsen. Luister goed:we houden van deze functie van de ESA. We willen je moet opties hebben, omdat het hebben van opties je meer controle en flexibiliteit geeft bij het kiezen van het rendement dat je nodig hebt om je doelen te bereiken.

Laten we duidelijk maken wat ESA's en 529's gemeen hebben:

Zowel 529's als ESA's laten je geld groeien, niet alleen in een koektrommel zitten totdat de kleine Suzie afstudeert en naar de universiteit gaat. Zoals we eerder hebben besproken, heeft de ESA veel meer flexibiliteit en variatie in soorten investeringen. Maar uiteindelijk kunt u met beide profiteren van samengestelde groei, zodat u de inflatie overtreft.

Hier is een kort verhaal om te laten zien hoe krachtig samengestelde groei is. In theorie kan dit scenario op beide accounts van toepassing zijn, maar we gaan voor de ESA om het simpel te houden. Laten we zeggen dat je een ESA opent voor de kleine Suzie als ze geboren is. Je haalt het elk jaar maximaal ($2.000) tot ze 18 wordt. Tegen de tijd dat ze afstudeert, heb je in totaal $36.000 van je eigen geld ingelegd.

Maar sinds u belegt het, niet alleen om het op te slaan, je zult eindigen met veel meer dan dat! Stel dat u in die 18 jaar gemiddeld 8% samengestelde rente heeft verdiend. Kleine Suzie krijgt in totaal $ 80.893 om te studeren! 5 Boem!

Zowel ESA's als 529's worden gefinancierd met geld dat al is belast, net als een Roth IRA. Als gevolg hiervan wordt het geld belastingvrij en wordt het niet belast wanneer u het uittrekt, zolang het maar wordt gebruikt voor de goedgekeurde educatieve uitgaven. Als u het gebruikt voor een niet-gekwalificeerde uitgave, krijgt u federale belastingen en een boete van 10%, ongeacht welk programma u kiest. Uncle Sam wil ervoor zorgen dat dit geld naar school gaat!

Wanneer u een 529 of een ESA opent, moet u een begunstigde noemen:het kind voor wie u het geld spaart. Met beide plannen kunt u dat geld overmaken aan iemand die familie is van de oorspronkelijke begunstigde zonder belasting over het geld te betalen. Dus als je spaart voor de universiteit van je kinderen en ze krijgen volledige studiebeurzen, dan kun je het geld aan een andere van je kinderen geven.

Tenzij we een volledige coachingsessie met je hebben gehad, kunnen we je op geen enkele manier vertellen welk plan het beste voor jou is. Het hangt van veel factoren af, waaronder uw inkomen, uw gezinssituatie en waar u denkt dat uw kind naartoe gaat in zijn carrière.

De gemakkelijkste manier voor ons om u te helpen beslissen, is door hun belangrijkste overeenkomsten en verschillen samen te vatten, zodat u kan zelf de juiste beslissing nemen!

Wat je ook kiest, je kunt niet op de automatische piloot gaan. Beleg nooit in iets dat je niet begrijpt. Als je nu je due diligence doet, zullen je kinderen of kleinkinderen je later moeten bedanken voor dit werkelijk ongelooflijke geschenk.

De beste manier om op uw beleggingen aangesloten te blijven, is door met een beleggingsprofessional te praten—vóór je stort een cent! Ze kennen de specifieke opties in uw land, inclusief eventuele belastingvoordelen, en ze zullen u de duidelijkheid en het vertrouwen geven die u nodig heeft door het juiste te kiezen plannen.

Roth of traditionele IRA:wat werkt beter voor u?

U hebt een testament – is het tijd voor een nalatenschapsplan?

3 manieren om een levensverzekeringsuitkering te claimen:wat past bij u?

Heeft u een vijfjarig abonnement voor uw bedrijf?

Het beste pensioenplan voor u kiezen

Huur versus koop een huis:wat is beter voor u?

Soorten testamenten:welke past bij u?