Sparen voor uw pensioen kan ontmoedigend zijn als u kiest uit verschillende beleggingsopties. Hoewel u bij veel soorten pensioenrekeningen kunt genieten van belastingvoordelen, heeft elke rekening andere regels, voor- en nadelen. Leer de verschillen tussen Roth IRA's en 401(k)-plannen om u te helpen het juiste pad voor u te kiezen.

Het is belangrijk om te onthouden dat hoe eerder u begint met het financieren van een pensioenrekening zoals een IRA of 401 (k), hoe meer geld u mogelijk kunt besparen door gebruik te maken van iets dat compounding wordt genoemd, dat is wanneer het rendement en de rente die uw rekeningen verdienen ook verdienen extra rente en rendement.

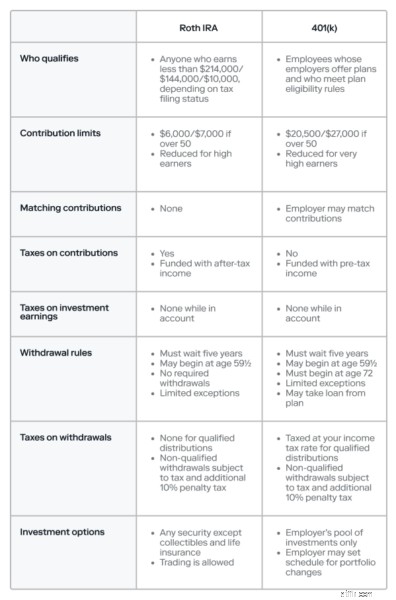

Een Roth IRA is een fiscaal voordelige beleggingsrekening die is ontworpen om mensen te helpen sparen voor hun pensioen. Zoals bij de meeste pensioenrekeningen, is er een afweging:houd uw geld weggestopt tot u een bepaalde leeftijd bereikt, en u kunt profiteren van belastingvoordelen.

Roth IRA's worden gefinancierd met dollars na belasting, wat betekent dat u geld investeert dat u heeft verdiend en waarover u al inkomstenbelasting heeft betaald. U kunt de meeste soorten effecten in uw account opnemen, zoals aandelen, obligaties, beleggingsfondsen en op de beurs verhandelde fondsen (ETF's). Zodra u een Roth IRA opent, kunt u in de loop van de tijd extra geld investeren en transacties doen, net zoals u zou doen met elk ander soort beleggingsrekening. En als u zich aan de opnameregels houdt, betaalt u geen belasting over uw inkomsten.

Een belangrijke herinnering:een Roth IRA is geen spaarrekening. Het is een beleggingsrekening en alle beleggingen brengen risico's met zich mee, inclusief het risico dat u geld kunt verliezen.

Als u aan het sparen bent voor uw pensioen, heeft Roth IRA mogelijk unieke belastingvoordelen voor u.

Veel mensen verdienen vroeger in hun loopbaan minder en hoe lager uw inkomen, hoe lager uw belastingschijf. Na verloop van tijd kan uw salaris stijgen, samen met uw belastingtarief. Aangezien u geen belasting betaalt over gekwalificeerde opnames van uw Roth IRA, die over het algemeen worden genomen na de pensioengerechtigde leeftijd, betaalt u uiteindelijk minder belasting over het geld dat u hebt geïnvesteerd toen u in een lagere belastingschijf zat.

Als uw beleggingen geld verdienen, wordt het niet belast terwijl het in uw Roth IRA blijft. Dus alles wat u verdient via dividenden, rente en het verkopen van aandelen, wordt belastingvrij. U kunt uw inkomsten ook herinvesteren om uw portefeuille een boost te geven.

Als algemene regel geldt dat u uw geld op de rekening moet laten staan tot de leeftijd van 59 ½, hoewel er enkele uitzonderingen zijn waardoor u vroegtijdig geld kunt opnemen van uw Roth IRA, zoals een in aanmerking komende eerste aankoop van een huis. Opnames die de richtlijnen volgen, worden gekwalificeerde uitkeringen genoemd en u betaalt er geen belasting over. Dat betekent dat het geld dat u met uw beleggingen heeft verdiend, helemaal niet wordt belast.

Geld in een Roth IRA kan op de rekening blijven staan zolang u leeft, in tegenstelling tot traditionele IRA's. U kunt uw Roth IRA zelfs in uw testament overlaten aan uw erfgenamen. Dit kan een voordeel zijn als u van plan bent uw vermogen na uw overlijden aan anderen door te geven.

Ondanks hun voordelen hebben Roth IRA's enkele nadelen.

Eerder in uw carrière inkomstenbelasting betalen mag bespaart u geld op de lange termijn. Maar op korte termijn mis je de kans om je belastingdruk te verlagen door geld vóór belastingen bij te dragen, wat wordt aangeboden door traditionele IRA's. Er is ook geen garantie dat uw belastingschijf hoger zal zijn op de pensioenleeftijd dan wanneer u bijdraagt.

Vanaf 2022 beperken Roth IRA's jaarlijkse bijdragen tot $ 6.000, of $ 7.000 als u ouder bent dan 50. En er zijn inkomenslimieten die uw toegestane bijdrage kunnen verminderen of zelfs elimineren. U kunt bijvoorbeeld niet het volledige bedrag bijdragen als u minimaal het volgende verdient:

U kunt dit IRS-werkblad gebruiken om het verlaagde Roth IRA-bijdragebedrag te berekenen.

Bovendien kunt u helemaal niet bijdragen aan een Roth IRA als u aan een van de onderstaande criteria voldoet:

De meeste fiscaal voordelige pensioenrekeningen hebben veeleisende opnamevereisten, en Roth IRA's zijn niet anders. U moet uw geld ten minste vijf jaar op de rekening laten staan en u kunt normaal gesproken geen geld opnemen vóór de leeftijd van 59½. Als je de regels overtreedt, ben je waarschijnlijk zowel belastingen als boetes voor vroegtijdige opname verschuldigd.

Een 401 (k) is een fiscaal voordelig pensioenplan dat een werkgever zijn werknemers aanbiedt, vaak samen met een matchprogramma voor de werkgever. Het geld in het plan wordt geïnvesteerd, zoals het geld in een Roth IRA, maar de werkgever bepaalt welke opties beschikbaar zijn.

401(k)-plannen hebben veel voordelen, waarvan sommige niet beschikbaar zijn in andere pensioenrekeningen.

Als u een Roth IRA versus 401 (k) vergelijkt, kunnen werkgeversbijdragen een belangrijk verschil zijn. Doorgaans matchen werkgevers uw bijdragen aan het 401 (k) -plan, tot een bepaald bedrag. Het is in wezen gratis geld.

De werkgeversmatch heeft meestal een addertje onder het gras:een vestingschema. Dat betekent dat u pas na een bepaalde tijd eigenaar wordt van het geld dat de werkgever bijdraagt, als stimulans om bij de werkgever te blijven. Als uw werkgever bijvoorbeeld een gradueel verwervingsschema heeft, kunt u voor 25% per jaar onvoorwaardelijk worden, wat betekent dat u vier jaar bij het bedrijf moet blijven om daadwerkelijk 100% van het geld te krijgen dat uw werkgever heeft bijgedragen . Bedrijven kunnen kiezen welk verwervingsschema ze willen, maar de langste toegestane termijn is zes jaar.

401 (k) bijdragen zijn afkomstig van uw loon vóór belastingen, waardoor uw belastbaar inkomen wordt verlaagd. Als uw maandsalaris bijvoorbeeld $ 3.000 was en u $ 100 heeft bijgedragen aan uw 401 (k), zou u belasting verschuldigd zijn over $ 2.900.

Uw beleggingsinkomsten groeien ook belastingvrij terwijl uw geld op de rekening blijft staan. Dat gezegd hebbende, moet u belasting betalen over zowel uw bijdragen als inkomsten wanneer u geld opneemt.

De jaarlijkse limiet op 401 (k) -bijdragen is aanzienlijk hoger dan de Roth IRA-limiet. Voor 2022:

Houd er rekening mee dat, net als Roth IRA's, 401 (k) s enkele inkomenslimieten hebben; uw maximale bijdrage kan worden verlaagd als u $ 305.000 of meer verdient.

De Employee Retirement Income Security Act van 1974 (ERISA) beschermt pensioenfondsen op bepaalde beleggingsrekeningen, waaronder 401 (k) s. Het stelt operationele normen, openbaarmakingsvereisten en verantwoordingsmechanismen vast, hoewel het nog steeds mogelijk is dat u geld verliest op uw beleggingen. Het beschermt uw plan ook tegen schuldeisers, zelfs als u of uw werkgever failliet gaat.

401(k)s hebben enkele nadelen die belangrijk kunnen zijn om te overwegen.

In tegenstelling tot Roth IRA's, waarmee u uw geld in een reeks effecten kunt stoppen, bieden 401 (k) s meestal beperkte investeringsopties. Het gemiddelde abonnement heeft 8 tot 12 keuzes; soms zijn alleen beleggingsfondsen beschikbaar. 401(k)-abonnementen kunnen ook limieten hebben voor hoe vaak u uw selecties kunt wijzigen.

Net als bij Roth IRA's zijn de potentiële belastingvoordelen van 401 (k) s niet gegarandeerd. Hoewel bijdragen vóór belasting u op korte termijn geld kunnen besparen, is het mogelijk dat u in een hogere belastingschijf valt wanneer u geld opneemt na de pensioengerechtigde leeftijd, wat er uiteindelijk toe kan leiden dat u hogere belastingen betaalt over uw bijdragen en inkomsten.

Omdat 401 (k) s sterk gereguleerd zijn, hebben ze vaak actief beheer nodig. Dat kan zich vertalen in hogere kosten.

Als u vóór de leeftijd van 59½ geld van uw 401 (k) opneemt, bent u waarschijnlijk boetes verschuldigd, hoewel u in sommige gevallen van financiële moeilijkheden in aanmerking kunt komen voor een lening van uw 401 (k) -plan. U kunt uw geld ook niet voor onbepaalde tijd op de rekening laten staan; je moet op je 72ste beginnen met geld opnemen.

Dus wat is geschikt voor u:Roth IRA versus 401 (k)? Hier is het goede nieuws:je kunt beide hebben. Zelfs als uw werkgever een 401 (k) aanbiedt, kunt u een Roth IRA openen en bijdragen tot het maximaal toegestane bedrag voor elk account. Als sparen voor uw pensioen een hoge prioriteit voor u is, kan dit een goede manier zijn om het bedrag dat u kunt beleggen te maximaliseren.

Als uw werkgever bijpassende bijdragen aanbiedt, wilt u misschien voldoende bijdragen om de volledige match te krijgen en vervolgens investeren in een Roth IRA. Als u de Roth IRA volledig kunt financieren, kunt u extra stortingen in de 401 (k) doen, tot aan de jaarlijkse limiet.

Als uw werkgever de bijdragen niet matcht, overweeg dan eerst een Roth IRA te financieren en vervolgens bij te dragen aan uw 401 (k) zodra u het jaarlijkse maximum heeft bereikt.

Met een fiscaal voordelige pensioenrekening ruilt u belastingvoordelen in om geld op de rekening te houden tot uw pensionering. Dus als u verwacht uw geld nodig te hebben voordat u de pensioengerechtigde leeftijd bereikt, is een Roth IRA misschien niet de juiste keuze voor u. Als u verwacht in een lagere belastingschijf te vallen wanneer u met pensioen gaat dan u nu bent, kunt u geld besparen door belasting te betalen wanneer u geld opneemt, in plaats van wanneer u het bijdraagt. Ten slotte, als het belangrijk is om uw belastingdruk nu te verlagen door dollars vóór belasting te investeren, zal een Roth IRA u dat voordeel niet geven.

Voor veel mensen is de match met de werkgever een beslissende factor bij het kiezen voor een 401(k). Het geld dat uw werkgever bijdraagt, maakt deel uit van uw totale vergoeding, dus u kunt er zeker van zijn dat u hiervan profiteert.

Aan de andere kant, als uw werkgever de bijdragen niet matcht, kunt u een Roth IRA kiezen voor de lagere vergoedingen en een breder scala aan investeringsopties.

Uiteindelijk profiteert u waarschijnlijk van belastingvoordelen wanneer u uw geld in een Roth IRA of 401 (k) steekt. En als u aan het sparen bent voor uw pensioen, hoe eerder u begint, hoe meer tijd u heeft om uw beleggingen vruchten af te werpen.

Roth of traditionele IRA:wat werkt beter voor u?

Roth IRA Utopia:is dit het juiste moment om te converteren?

Is een Roth-conversie iets voor jou?

401(k) en IRA-advies speciaal voor vrouwen

Het beste pensioenplan voor u kiezen

De Roth IRA versus het 401 (k) -plan - welke is het beste voor uw pensioenplan?

Roth IRA versus 401 (k):welke moet u kiezen?