Meer inkomen, minder risico en een grotere erfenis om door te geven aan uw familie:kunt u echt "alles hebben" als het gaat om pensioenplanning? Ja, maar dit soort succesvolle planning vereist innovatie. Kom met me mee terwijl ik nieuwe ideeën over je pensioenfinanciën onderzoek.

Lange tijd werd gedacht dat een encyclopedie niet tegelijk gezaghebbend, alomvattend en actueel kon zijn. Ten minste één van de drie belangrijke kwaliteiten moest geven. Toen kwam het internet en het 'trilemma' van de encyclopedie verdween. Maar filosofen genieten van het concept dat slechts twee van de drie doelstellingen voor een enkel concept kunnen worden bereikt, en er zijn trilemma's geposeerd voor religieuze overtuigingen, politiek, economie - en zelfs triatlons.

Het gemeenschappelijke trilemma voor pensioeninkomen is als volgt:u kunt een besteedbaar inkomen creëren, genieten van een laag risico of een erfenis opbouwen voor uw erfgenamen. Kies er twee en laat de andere gaan.

Ik beweer dat dit trilemma, net als dat over de encyclopedie, zijn nut heeft overleefd.

Een inkomenstoewijzingsplan voor pensionering biedt een drietal planningsfuncties:uw plan integreert lijfrentebetalingen in uw inkomstenstroom, verlaagt uw vergoedingen en belastingen en stelt uw inkomen bloot aan een lager risico.

Met deze drie kenmerken kunt u in feite een hoger besteedbaar inkomen behalen, uw inkomensrisico verlagen en een grotere erfenis realiseren. (Belangrijke opmerking:nalatenschap wordt gedefinieerd als het bedrag dat beschikbaar is voor uw erfgenamen, na aftrek van belastingen, wanneer u later met pensioen gaat.)

Hoger inkomen: Een combinatie van gegarandeerd en ander veilig inkomen, samen met opnames die onderhevig zijn aan een redelijk marktrisico, is de beste manier om inkomen te creëren tijdens de pensionering. Ik stel lijfrentebetalingen voor als een manier om een hoog niveau van gegarandeerd inkomen te bieden dat een leven lang meegaat. Combineer dat met dividenden, rente en IRA-opnames, samen met socialezekerheidsbetalingen en een pensioen, als je het geluk hebt om er een te hebben. Door uw inkomsten aan deze belangrijke inkomstenbronnen toe te wijzen, krijgt u een betrouwbare stroom van levenslange cashflow die aanzienlijk hoger is dan opnames uit de traditionele planning van activatoewijzing.

Lager inkomensrisico: Wanneer lijfrentebetalingen, dividenden en rente een groot deel van uw inkomen uitmaken, bent u minder afhankelijk van IRA-opnames, die op hun beurt afhankelijk zijn van de ups en downs van een portefeuille die is belegd in aandelen en obligaties. (U hebt mogelijk ook een bufferportefeuille met kortetermijninvesteringen die een tijdelijke parkeerplaats voor deze opnames kunnen zijn.) Om de volatiliteit in uw inkomenstoewijzingsplan verder te verminderen, moet u een conservatieve aanname maken met betrekking tot het marktrendement op lange termijn in het instellen van het inkomen van uw plan en de vereiste opnames. Als u uw plan actief beheert zodra het is opgezet, zult u verbaasd zijn hoe klein de marktimpact op uw inkomen zal zijn, vooral omdat zo weinig van het inkomen afhankelijk is van de markt.

Een erfenis behouden: Bij traditionele pensioeninkomensplanning is het advies vaak om uw spaargeld uit een portefeuille met aandelen en obligaties te besteden, waardoor u het risico loopt zonder geld te komen te zitten. Zeer weinig gepensioneerden in deze huidige lage renteomgeving kunnen leven van rente en dividenden en laten de volledige huidige waarde van de onderliggende obligaties en aandelen bij hun overlijden als erfenis achter. En het lijkt misschien contra-intuïtief dat het opnemen van lijfrentebetalingen zonder onderliggende rekeningwaarde in een pensioenplan uw erfgenamen een aanzienlijke erfenis kan opleveren. Maar beginnend met de eerste twee - hoger inkomen en lager risico - hier leest u hoe u het trilemma kunt oplossen met Income Allocation Planning.

Volgens het traditionele pensioenmodel voor asset allocatie helpt een adviseur u bij het bepalen van een pensioenbudget en vervolgens te schatten hoe lang uw spaargeld voor die levensstijl kan betalen. Als uit de berekeningen blijkt dat u te snel zonder geld komt te zitten, is het advies om uw budget te verlagen.

Een Income Allocation Plan daarentegen genereert een inkomen van 30% tot 50% meer dan een traditioneel plan. De afweging is echter dat de erfeniswaarde onder een dergelijk inkomensrijk plan vaak lager is dan de erfenis van een traditioneel plan. Maar je zult hier zien dat het niet zo hoeft te zijn. Beslissingen die u neemt met uw hogere inkomen, kunnen een meer financiële erfenis opleveren, zonder uw inkomensrisico te vergroten.

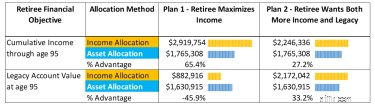

Laat me u een eenvoudig voorbeeld geven van een vrouwelijke gepensioneerde van 70 jaar die $ 2 miljoen spaart met 50% in een IRA, uitgaande van een langetermijnrendement op de aandelenmarkt van 6%. Hieronder vindt u een vergelijking van planning van inkomensverdeling versus traditionele planning van activatoewijzing.

Plan 1: Als onze gepensioneerde inkomenstoewijzingsplanning gebruikt om zich tijdens haar leven te concentreren op het genereren van meer inkomsten, kunt u zien dat ze aanzienlijk meer zal verdienen dan met een vermogenstoewijzingsplan. Het vertaalt zich in een voordeel van 65% en met minder risico. Daarentegen is de legacy onder dit plan beduidend lager dan onder het traditionele plan. Dus ze heeft twee delen van het trilemma gedekt - meer inkomen en minder risico - maar niet het derde.

Plan 2: Met de zekerheid dat ze dit levenslange inkomensvoordeel heeft, kan onze gepensioneerde echter $ 20.000 van haar inkomen per jaar (groeien met 2% per jaar) investeren in haar nalatenschap door dat geld op een beleggingsrekening te zetten die is ontworpen voor fiscaal voordelige groei.

Daarbij ziet ze haar legacy beleggingsrekening groeien terwijl ze toch een voordeel heeft in besteedbaar inkomen. (Het plan voor inkomenstoewijzing heeft aanzienlijke voordelen voor de inkomstenbelasting, vooral bij vroege pensionering.) Natuurlijk kan ze stoppen met het toevoegen aan de oude beleggingsrekening of zelfs geld opnemen als dat nodig is. Onze gepensioneerde heeft zojuist de trifecta gewonnen.

Met haar nieuwe Income Allocation Plan loste onze investeerder het 'Trilemma van Pensioen' op met meer inkomen, minder inkomensrisico en meer erfenis.

Iedereen die van plan is met pensioen te gaan, heeft verschillende financiële doelen en doelstellingen. Een Income Allocation-aanpak werkt, want met meer inkomen en een lager risico heeft u uw lot in eigen hand.

Klinkt als een perfect voornemen voor het nieuwe jaar.

Meer informatie over hoe u al uw doelen kunt bereiken. Bezoek Go2Income voor meer informatie over hoe inkomenstoewijzing u kan helpen uw pensioenprioriteiten in evenwicht te brengen of neem contact met mij op om uw situatie te bespreken.

5 vragen om u te helpen de juiste financiële planner te vinden

Strategieën voor pensioeninkomen voor de 1%

5 te vermijden gevaren tijdens de pensioenreis

Het grootste pensioenrisico oplossen

Pensioenplanning opnieuw uitgevonden

De 5 beste podcasts over geld en pensioen waar je nog nooit van hebt gehoord

Opmerking voor millennials:5 tips om u te helpen op weg naar uw pensioen