Als je bent zoals veel van de mensen die ik help, heb je waarschijnlijk een boedelplan dat het vermogen gelijkelijk verdeelt over de gezinsleden. Op het eerste gezicht lijkt het het juiste, eerlijke ding om te doen - als je drie kinderen hebt, laat je ze elk een derde achter. Helaas is het resultaat misschien niet wat u van plan was, tenzij elk van uw kinderen hetzelfde marginale belastingtarief betaalt, wat een onwaarschijnlijk scenario is.

Als u geen rekening houdt met verschillen in de belastingsituaties van uw begunstigden, kunt u twee onbedoelde en onaangename gevolgen hebben:

Laten we het hebben over hoe dit kan gebeuren en wat u kunt doen om het te voorkomen.

Als u een beleggingsrekening erft, erft u ook de daarbij behorende inkomstenbelasting. Belastinguitgestelde en belastbare rekeningen hebben echter heel verschillende fiscale gevolgen voor uw begunstigden.

Met uitgestelde belastingen, zoals een IRA, is het saldo dat u ziet niet wat uw begunstigden krijgen. Dat komt omdat een aanzienlijk deel van het geld op rekeningen met uitgestelde belasting naar de IRS (en mogelijk uw staat) gaat in de vorm van de belastingen die u uitstelde op het moment dat u bijdroeg aan de rekening. Voor een typische persoon is het niet ongebruikelijk om slechts 65% van een IRA te "bezitten", terwijl belastingen de andere 35% in de loop van de tijd claimen. Helaas houdt de belastingplicht op dit geld nooit op, omdat uw begunstigden het zullen erven en de belastingaanslag gedurende hun hele leven moeten betalen wanneer de uitkeringen plaatsvinden.

Belastbare beleggingsrekeningen worden anders behandeld dan uitgestelde belastingrekeningen. Met een belastbare rekening worden naast eventuele gerealiseerde meerwaarden jaarlijks belastingen betaald op rente en dividenden. Wanneer u slaagt, wordt de kostenbasis van de activa "opgevoerd" naar de reële marktwaarde, waardoor eventuele niet-gerealiseerde winsten voor uw erfgenamen worden geëlimineerd, wat zou kunnen resulteren in een enorm belastingvoordeel. Hierdoor kunnen uw begunstigden de rekening erven zonder ingebouwde inkomstenbelasting.

Een boedelplan dat zijn vermogen gelijkelijk verdeelt, gaat er doorgaans van uit dat alle begunstigden dezelfde financiële situatie hebben. Het probleem is dat dat zelden het geval is. De verborgen kosten van het gelijk verdelen van uw vermogen zijn dat de belastingplicht van elke begunstigde anders is, wat betekent dat het bedrag dat ze erven na belastingen ongelijk zal zijn. Wanneer begunstigden verschillende inkomstenbelastingtarieven hebben, is het type activa dat ze erven cruciaal om de totale erfenis te maximaliseren.

Denk aan een getrouwd stel met drie kinderen, Sarah, Seth en Shane genaamd.

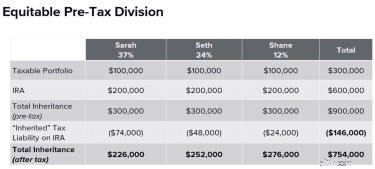

De ouders hebben $ 900.000 aan activa ($ 600.000 in een IRA en $ 300.000 op een belastbare rekening), en hun boedelplan bepaalt dat deze activa gelijkelijk aan hun drie kinderen worden overgelaten. Aangezien de kinderen echter enorm verschillende belastingsituaties hebben, is de erfenis die elk kind eigenlijk ontvangt nadat u de "erfelijke" belastingschuld hebt afgetrokken, is duidelijk ongelijk — voor een bedrag van $ 50.000.

Let op de resultaten van de billijke verdeling van activa vóór belastingen. Terwijl alle drie de kinderen begonnen met $ 300.000, krijgt Sarah na belastingen $ 226.000, Seth $ 252.000 ($ 26.000 meer dan zijn zus) en Shane krijgt $ 276.000 ($ 50.000 meer dan Sarah en $ 24.000 meer dan Seth). Niet alleen strookte de ongelijke erfenis na belasting niet met de bedoeling van de ouders, maar in totaal ging er in totaal $ 146.000 naar belastingen.

In dit voorbeeld was de belangrijkste oorzaak van de ongelijke erfenis de IRA. Onthoud dat hoe hoger het belastingtarief van een begunstigde, hoe groter het aandeel dat Uncle Sam claimt, waardoor de IRA een minder dan wenselijke aanwinst is voor de begunstigde met het hoogste belastingtarief.

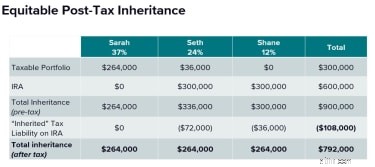

In plaats van hun kinderen een gelijke verdeling te geven, overleggen de ouders met hun belastingadviseur om een meer rechtvaardige en fiscaal efficiëntere successiestrategie te creëren. Vanwege Sarah's hogere belastingtarief, moeten ze voorkomen dat ze haar een van de IRA geeft. In plaats daarvan bestaat haar erfenis volledig uit activa van de belastbare rekening, waar ze een veel groter voordeel zal halen uit de "verhoging" van de kosten dan haar broers en zussen. Seth, die in de middelste belastingschijf zit, ontvangt een mix van IRA en belastbare activa. Shane, die in de laagste belastingschijf zit, ontvangt een erfenis die volledig bestaat uit de IRA.

In dit scenario ontvangt elke begunstigde een ander aanvankelijk bedrag, krijgt Sarah $ 264.000, Seth $ 336.000 en Shane $ 300.000. Wat op het eerste gezicht een ongelijke erfenis vóór belastingen lijkt, is bijna gelijk nadat belastingen zijn overwogen. Niet alleen dat, de totale betaalde belasting was $ 38.000 minder dan in het scenario van gelijke verdeling van activa.

De meeste landgoedplannen zijn niet ontworpen om te worden geoptimaliseerd voor inkomstenbelastingen. Hoewel het nuttig kan zijn om dit soort planning in uw nalatenschap op te nemen, moet het worden afgewogen tegen de praktische vereisten voor het implementeren van een dergelijke strategie. Het ongelijk verdelen van activa is een complex proces dat een hoge mate van financiële kennis vereist, voortdurende evaluatie, herzieningen als de omstandigheden veranderen, coördinatie tussen betrokken partijen en de bereidheid om potentieel moeilijke gesprekken te voeren. Houd rekening met het volgende bij het plannen van uw nalatenschap:

Slimme inkomstenbelastingplanning houdt rekening met de voordelen en kosten van meerdere generaties, maar laat uw focus op het beperken van belastingen een gelukkige overgang niet in de weg staan wanneer u slaagt. Een balans tussen strategische belastingbeslissingen versus dingen zo eenvoudig mogelijk houden, zal u helpen de juiste balans tussen beide doelen te bereiken.

Estate plannen houden zelden rekening met de fiscale gevolgen voor de uiteindelijke begunstigden. Als je dit met een financieel adviseur bespreekt, begin het gesprek dan met deze twee vragen:

De meningen in dit materiaal zijn alleen voor algemene informatie en zijn niet bedoeld om specifiek advies of aanbevelingen te geven aan een persoon. Deze informatie is niet bedoeld ter vervanging van specifiek geïndividualiseerd belastingadvies. We raden u aan uw specifieke belastingkwesties te bespreken met een gekwalificeerde belastingadviseur. Noch Wealth Enhancement Group, noch LPL Financial geeft belastingadvies.

Kijk voordat je in een belastende terugtrekkingsstrategie springt

7 eindejaarsstrategieën om u geld te besparen op belastingen

U kunt $ 0 aan belasting betalen over uw pensioeninkomen

Roth of traditionele IRA:wat werkt beter voor u?

Belastingen zijn in de aanbieding:hier is hoe u kunt profiteren

Is een Roth-conversie iets voor jou?

Heeft u een digitale 'bewaker' voor uw landgoed?